泰高企业税务风险管理系统 V2.0.1.0 免费官方安装版

- 大小:31.4MB

- 分类:审计评估

- 环境:Windows

- 更新:2018-04-10

热门排行

简介

泰高企业税务风险管理系统是一款专业的企业税务风险管理系统可以为惬意提供税务管理功能,针对企业税务缴纳前出现的不符合税负管理的异常情况进行预警,并提醒纳税人避免所面临的税务风险,控制好企业税务风险。

【功能特点】

1、搭建企业涉税知识库,帮助企业人员更懂税;

预置300多项涉税法规信息,搭建企业涉税知识库,在操作时会计人员可主动获取相关操作提醒,提高业务熟练程度,避免纳税风险。面向会计人员的税务会计学堂,提供专业财税知识培训、答疑、交流平台,让企业人员更懂税。

2、提高涉税工作效率,降低人工和业务成本;

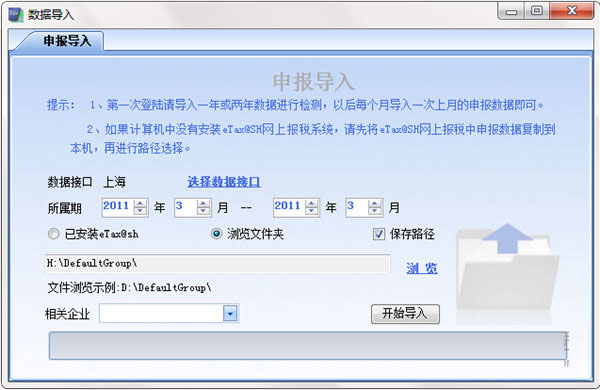

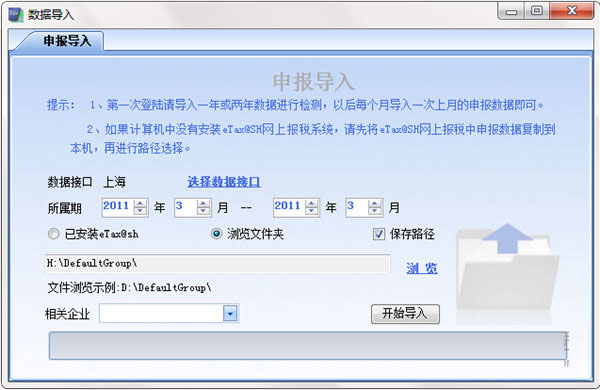

通过预置的常用税种纳税申报表模版及填数公式,自动取数、计算,快速出具申报表,帮助企业自动算税。在业务操作层面实现管理软件和开票系统,网上认证系统,抄报系统,地税系统的互联互通,帮助企业自动报税,降低人工和业务成本,提高涉税的工作效率。

3、纳税评估风险防范,减少企业纳税风险成本;

通过软件实现财税政策的及时获取,内置纳税指标的自动评估,实现成本的合理控制,从风险防范层面,帮助企业降低纳税风险的成本。

4、拓展和完善税务模型,提升企业利润筹划水平;

通过固化税收筹划模型,开拓税收筹划咨询,建立税务评估模型,真正实现从税务筹划到企业利润的全面筹划。

【管理措施】

风险1:由于税收规定较繁琐,政策变化更新速度快,企业财务人员往往无法很准确的把握其当期规定,造成信息滞后的风险

应对措施:负责税务的人员应及时整理最新下发的政策,深入研究,发现对企业的影响点,进行相应的会计处理。

风险2:一些生产处理流程,导致的潜在的税务风险。业务本身是没有问题的,但是涉及到一些混合销售或销售时点的问题,企业往往不能很好的区分,这些知识是业务处理人员的盲点,会计人员的处理已经存在滞后性,不能挽救已经造成的税务错误。

应对措施:必须从业务处理流程上入手,才能从根本上解决此类税务风险

风险3:由于决策者在决策时未对税务进行研究,造成无意识的少缴或多缴税款。

应对措施:在企业做决策时,提前咨询一下相关人员。

chrome下载

chrome下载 知乎下载

知乎下载 Kimi下载

Kimi下载 微信下载

微信下载 天猫下载

天猫下载 百度地图下载

百度地图下载 携程下载

携程下载 QQ音乐下载

QQ音乐下载