XT.com同样质押 ETH,为什么别人赚得比你多?

关键信息速览

- – 2025 年,已有 超 3600 万枚 ETH 被质押,锁定了以太坊总供应量的 30%+,为持币人带来稳定收益。

- – 质押 ETH 不再需要 32 枚门槛。无论是去中心化的流动性质押协议,还是中心化平台,都能让你随时用任意数量的 ETH 开始赚取收益。

- – XT.com 在 ETH 质押中脱颖而出,凭借有竞争力的年化收益、高个人额度、秒级流动性,以及 XT 疯狂星期三等 XT Earn 周期活动,实现可重复的收益提升。

- – 再质押选项(如 EigenLayer)与混合方案(如 EtherFi)能让回报率远超以太坊基础质押收益。

- – 选择质押、再质押或混合策略,取决于你对 收益率、流动性、控制权和风险承受度 的优先级。

你今年,错过了多少 ETH 收益?

2025 年,先动手质押的人,收益和 以太坊 增长速度,早就把观望的人甩在身后。

每拖一周,都是一周的收益,永远回不来。

现在,已有超 3600 万枚 以太币 被锁定,源源不断地为早期行动者赚钱。

而迟到的人,只能看着机会,从手边溜走。

还让你的 ETH 在钱包里睡觉?

那就意味着,在以太坊网络上,已经有超过三成的 ETH 正在为它们的主人持续产出,而你的却一动不动。

从 3% 的保守收益到 16%+ 的高回报,差距只在于你是否掌握了正确玩法。

EigenLayer 的再质押、EtherFi 的混合策略,再加上 XT Earn 疯狂星期三等促销加成,让放大收益的机会前所未有。

现在问题不再是“要不要质押”,而是“如何立即质押,让 ETH 赚得更多、复利更快、还能随时取出”。

继续往下看,因为 2025 年的大赢家,只会是已经开始行动的那批人。

以太坊质押 2025:如何最大化你的 ETH 收益

质押以太坊(ETH),就是让你的 ETH 不再闲着,同时还能为网络安全出一份力。

当你把以太币锁定后,相当于在支持验证者(validators)去确认交易、打包新区块,而你也能因此获得奖励。

当然,如果验证者作恶或没做好本职工作,他们质押的资产可能会被部分罚没(slashing)。

Image Credit: Ethereum Foundation’s Official Staking Launchpad

质押 ETH 的三种主要方式

1. 独立质押(Solo Staking)

- – 自己运行验证节点,需要 32 ETH,自己管理硬件和软件,并享有全部奖励。

- – 完全自主,但需要技术能力和稳定的在线时间。

2. 联合质押(Pooled Staking)

- – 多个质押者共同组成验证节点,32 ETH 的门槛被打破。

- – 收益按比例分配给参与者。

3. 流动性质押(Liquid Staking)

- – 通过协议或平台质押,获得流动性质押代币(LST),如 stETH、rETH。

- – 这种代币代表你的质押 ETH 及收益,可以在继续赚取质押奖励的同时交易或参与 DeFi。

理解以太坊质押的收益与流动性

- – 收益波动:APY 会随网络状态变化,质押量多时收益下降,质押量少时收益上升。

- – 当前水平:截至 2025 年中,大多数平台的年化收益在 3–4%(扣费前)。

- – 再质押机会:将质押的 ETH 或 LST 用于额外服务以赚取更多收益,但会增加复杂度和风险。

流动性同样重要

- – 独立质押需要经过以太坊的提款流程,根据退出队列不同,可能要等几天甚至几周。

- – 流动性质押代币可以即时卖出或兑换,但在市场波动较大时,价格可能会比 ETH 本身略低。

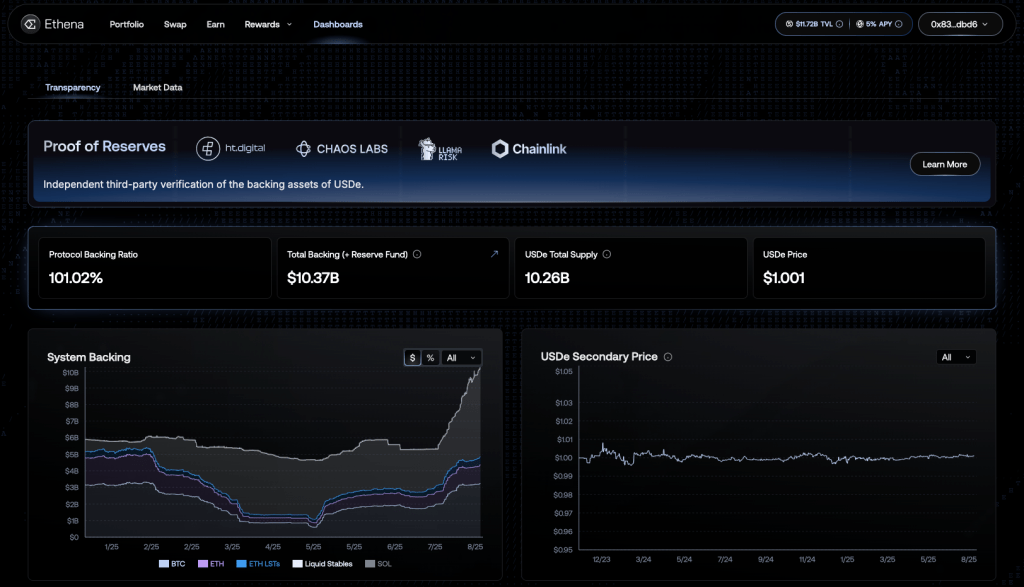

DeFi 最佳 ETH 流动性质押平台

流动性质押的出现,让以太坊质押彻底“去门槛化”。

现在,你不再需要 32 枚 ETH 或自己搭建验证节点,就能参与质押。

你可以随时质押任意数量的 ETH,获得像 stETH、rETH 这样的流动性质押代币(LST),一边拿奖励,一边还能把它们用于 DeFi 投资。

下面我们按主要优势给大家分了类,方便你快速找到适合自己的平台。

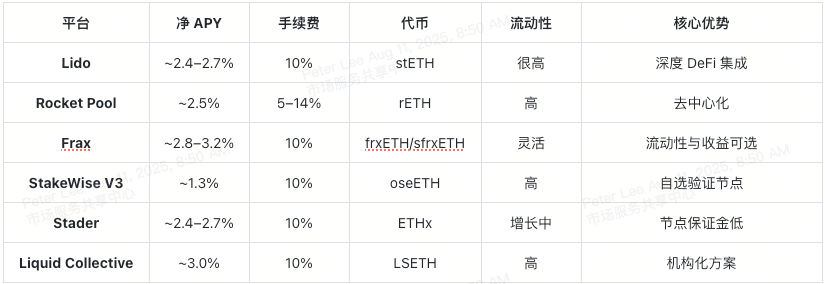

最佳流动性选择:Lido & Frax

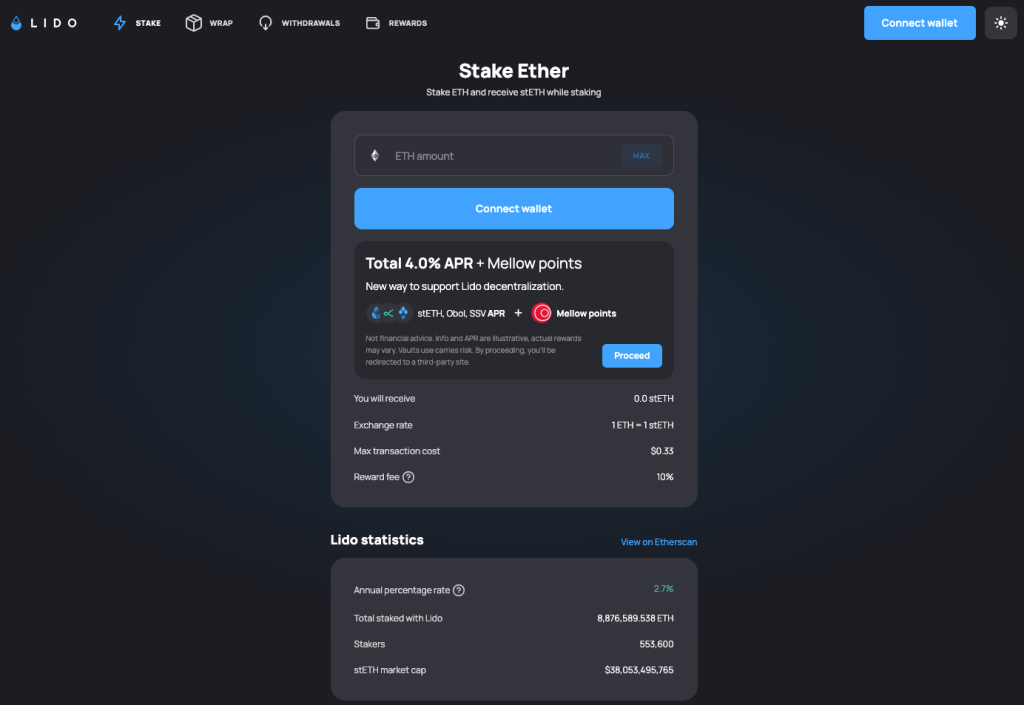

Lido (stETH)

- – APY:约 2.43%(扣除 10% 手续费后)

- – 流动性:stETH 已接入 100+ 个 DeFi 协议

- – 优点:流动性最深,安全记录稳定

- – 缺点:市占率过高,去中心化程度受质疑

- – 适合人群:需要随时兑换、深度参与 DeFi 的重度用户

Image Credit: Lido.Fi Staking Interface

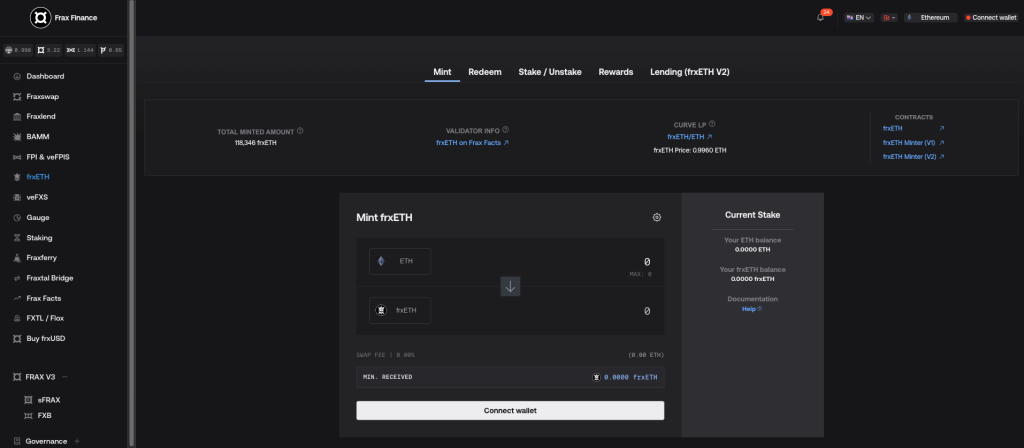

Frax (frxETH / sfrxETH)

- – APY:sfrxETH 约 2.84%(扣除 10% 手续费后)

- – 流动性:frxETH 可随时交易,sfrxETH 锁仓但收益更高

- – 优点:双代币机制灵活,可在流动性和收益间自由切换

- – 缺点:验证节点需白名单,去中心化程度有限

- – 适合人群:想自己掌控流动性与收益比例的收益优化玩家

Image Credit: Frax.Finance frxETH Minting Interface

最佳去中心化选择:Rocket Pool & StakeWise

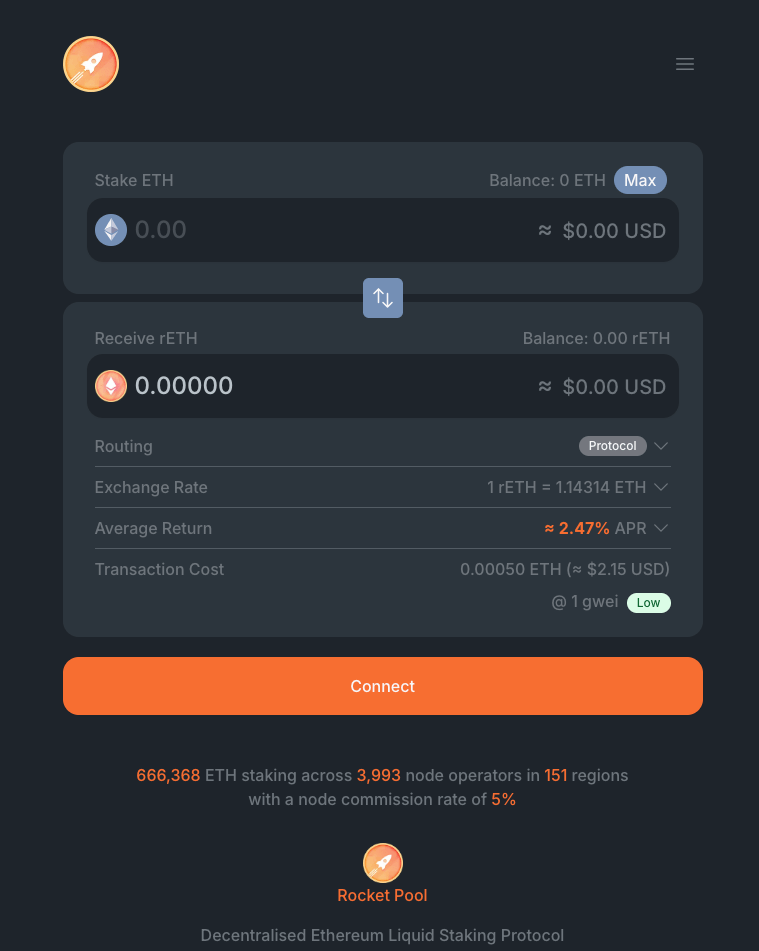

Rocket Pool (rETH)

- – APY:约 2.5%(扣除节点佣金后)

- – 流动性:rETH 已被众多 DeFi 平台接受

- – 优点:高度去中心化,节点运营无需许可

- – 缺点:APY 略低于 Lido

- – 适合人群:更看重去中心化而非最高收益的用户

Image Credit: Rocket Pool Staking Interface

StakeWise V3 (oseETH)

- – APY:约 1.3%(扣除 10% 手续费后)

- – 流动性:oseETH 可在 DeFi 中自由交易

- – 优点:开放式节点市场,机构也能用

- – 缺点:总锁仓量(TVL)较小

- – 适合人群:希望自己挑选验证节点的用户

Image Credit: StakeWise Staking Interface

新兴与机构向流动性质押选项

Stader (ETHx)

- – APY:约 2.4%(扣除 10% 手续费后)

- – 流动性:ETHx 的 DeFi 采用率正在提升

- – 优点:节点运营保证金要求低

- – 缺点:进入 ETH 质押领域较晚

- – 适合人群:想押注多链生态成长品牌的用户

Image Credit: Stader Labs Staking Interface

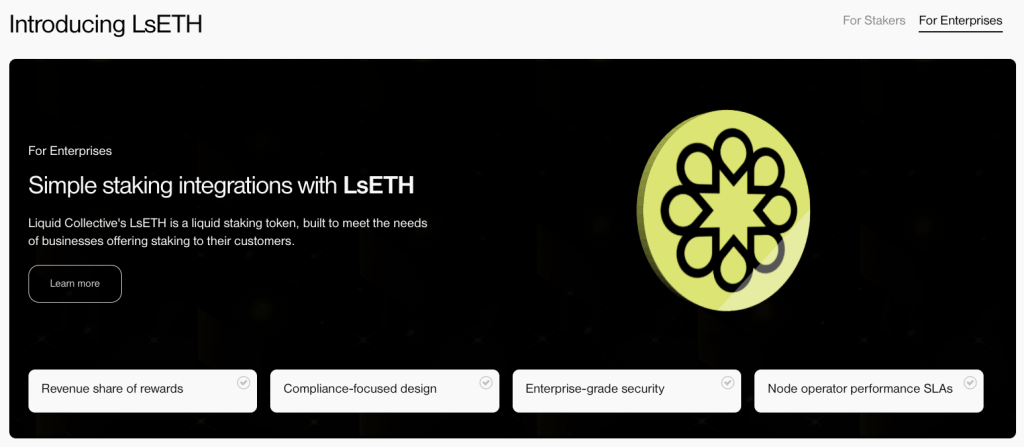

Liquid Collective (LsETH)

- – APY:约 3%(扣除 10% 手续费后)

- – 流动性:需 KYC 才能使用

- – 优点:企业级方案,由大型交易所支持

- – 缺点:对普通用户可及性较低

- – 适合人群:机构投资者、受监管实体

Explore Liquid Collective’s Enterprise ETH Staking Solutions

ETH 流动性质押对比表(DeFi)

CeFi 以太坊质押平台对比

中心化交易所让以太币质押变得几乎“零门槛”。

你不需要自己搭建验证节点,也不用操心硬件维护,只要选好质押产品、存入 ETH,剩下的全交给平台。

不同平台的差别,主要体现在收益率、灵活度,以及能多频繁参与高 APY 的活动。

XT.com 把这件事玩到了新高度。

不是只给你一个定期或活期,而是用 XT Earn 打造了一整套“收益工具箱”,你可以自由组合活期、定期、每周活动,甚至 AI 智能策略,定制自己的 ETH 收益计划。

其中最新的亮点,就是 XT 趋势智盈 —— 一款本金保障的结构化收益产品,结合 ETH 价格方向性策略与收益保底机制。用户选择目标价格和期限,如果价格达标,可获得大幅提升的收益率,近期部分产品年化甚至超过 16%;即使未达标,也能拿到最低保底收益,实现进可攻、退可守的效果。

XT.com ETH 质押收益阶梯

1. 短线快收益

- – XT 疯狂星期三:3 天 ETH 质押,年化收益 10%,单人限额 5 ETH,本金 100% 保障。非常适合交易间隙让闲置 ETH 发挥价值。

2. 中期稳增长

- – XT ETH 尊享定期理财:35 天 4.20% 年化,115 天 5.80% 年化。收益高于短期产品,锁仓周期也相对可控。

3. 长期复利派

- – XT ETH 普通定期理财:7 天 1.40% 年化,到 365 天可达 6.00% 年化。适合长期持有、追求稳定回报的用户。

4. 随存随取 – XT ETH 活期理财:

- – 0–0.1 ETH 部分:5.10% 年化

- – 0.1 ETH 部分:1.25% 年化

- – 按小时复利,无需锁仓,资金秒取。

5. 结构化收益 + 保本机制

- XT 趋势智盈:一款本金保障的结构化收益产品,用户可设定 ETH 目标价和期限,价格达标则享高收益,未达标也有最低保底年化。

为什么 XT.com 在 ETH 质押上更有优势

高个人限额

- – 能质押的数量远超多数平台;活期和 XT 链上赚币 完全不限额

- – 普通定期:最长 365 天可质押 700 ETH,享 6% 年化

- – 尊享定期理财:115 天可质押 150 ETH,享 5.8% 年化

稳定、可重复的高收益节奏

- – XT 是唯一有公开每周高收益日历的平台,以“XT 疯狂星期三”为核心。

- – Binance、Coinbase 等大多只做一次性活动,且额度受限。

结构化收益 + 保本机制:

- – 趋势智盈是一款本金保障的结构化收益产品,用户可设定 ETH 目标价和期限,价格达标则享高收益,未达标也有最低保底年化。

主要 CeFi 平台 ETH 质押对比

结论:在 XT.com 质押 ETH,并不是单纯锁仓拿收益。你可以在活期、定期、每周高收益活动之间灵活切换,还能用趋势智盈这种保本型结构化收益产品,设定 ETH 目标价获取更高回报,打造可重复的个性化收益策略。

以太坊进阶收益策略:再质押、混合玩法与合成质押

2025 年 8 月,ETH 突破 4,000 美元后,越来越多的质押用户开始问同一个问题:

“怎么才能把 ETH 收益率从 3%–4% 拉高到两位数?”

答案在于进阶收益策略——不只是质押,而是把质押的以太币多次利用,让它在多个场景同时赚钱。

为什么要用进阶 ETH 质押策略?

思路很简单:

与其质押后让 ETH“躺平”,不如——

- – 再质押(Restaking):用同一笔 ETH 再去为更多协议提供安全,拿额外奖励

- – 质押 + 再质押一步到位:减少操作步骤,提升效率

- – 合成收益(Synthetic Yield):将质押奖励与市场型收益结合,放大利润空间

当然,复杂度和风险都会上升,但对于有经验的 ETH 持有者,这些潜在回报足够吸引人。

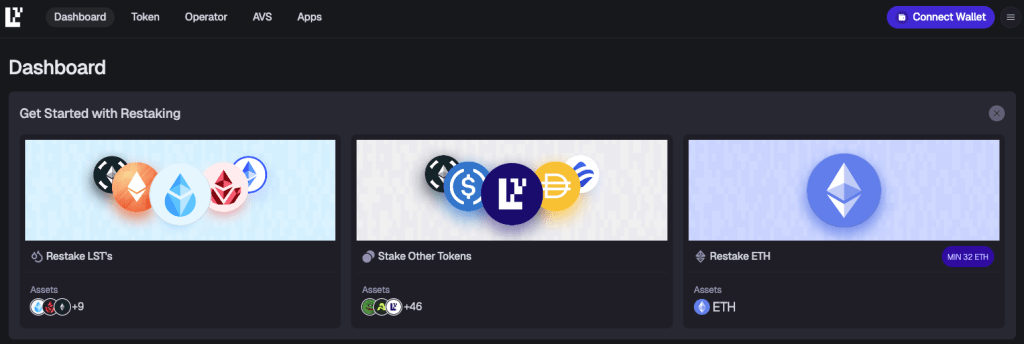

EigenLayer:靠再质押提升收益

EigenLayer 允许你将 ETH 或 LST(流动性质押代币)再质押,用来为数据可用性层、预言机等服务提供安全保障。

- – 年化潜力:基础 ETH 质押收益(~3.2%)+ 模块奖励(额外 4%+)

- – 流动性:取决于你使用的 LST 类型

- – 风险:若所支持的服务出错,可能触发削减(Slashing),影响原始质押

- – 适合人群:追求高回报、能接受协议级风险的质押者

Image Credit: Eigenlayer Restaking dApp Interface

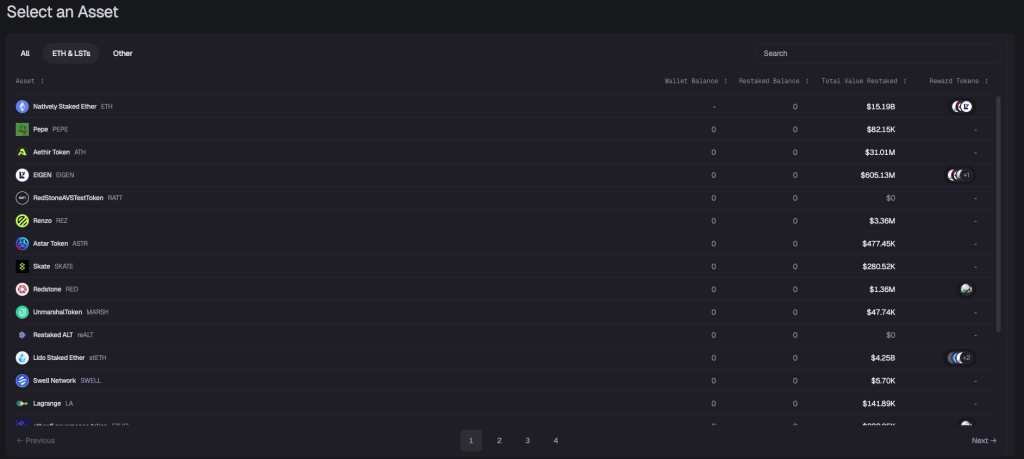

EtherFi:质押 + 再质押一步到位

EtherFi 会发行 eETH,既能拿到 ETH 质押收益,还能直接在 EigenLayer 上再质押。

- – 年化潜力:约 6.2%(复利前)

- – 流动性:已接入 400+ DeFi 和中心化平台

- – 优势:质押和再质押一次完成,无需额外操作

Image Credit: EtherFi Restaking dApp – Portfolio Interface

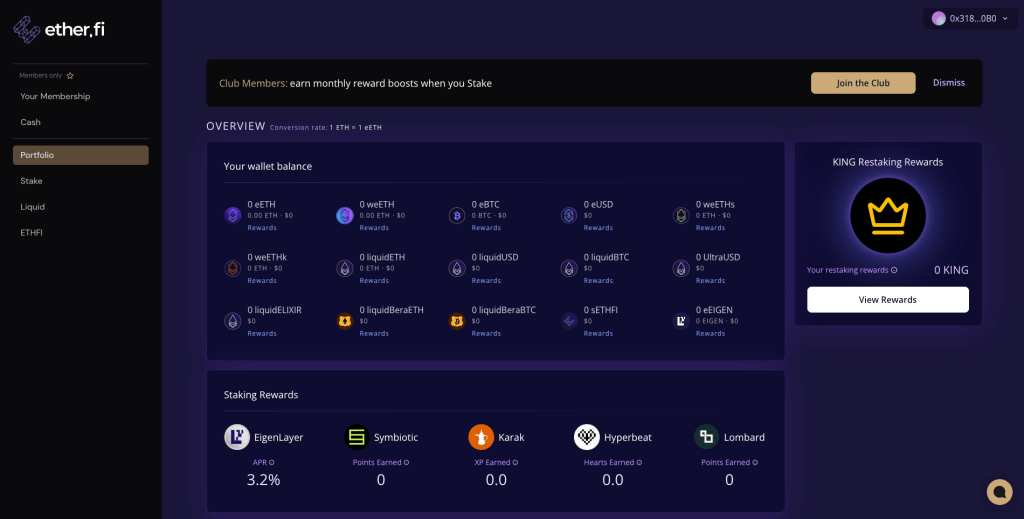

Ethena:用质押 ETH 做合成收益

Ethena(ENA)推出的 USDe 是一种合成美元资产,由质押 ETH 支撑,并通过做空永续合约对冲价格波动。

- – 年化潜力:市场行情好时可达 8%–12%+

- – 风险:资金费率变化、合约漏洞、衍生品市场波动

- – 适合人群:想降低 ETH 价格波动、同时追求高收益的持有者

Image Credit: Ethena dApp – Transparency Dashboard

ETH 再质押与混合协议对比表

总结:如果你是 ETH 质押新手,建议先从流动性质押协议起步,熟悉流程和风险后,再考虑进阶玩法。等你适应后,可以组合 EigenLayer(EIGEN)、EtherFi(ETHFI) 和 Ethena(ENA),打造一个多元化的 ETH 收益组合。

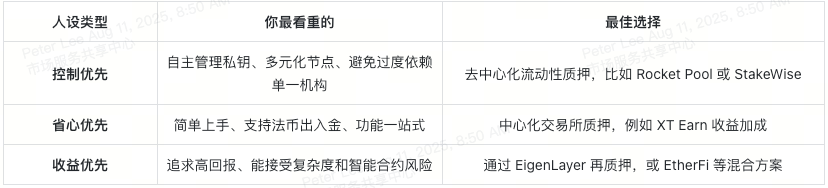

以太坊质押速查指南:帮你选对策略

想选到适合自己的以太坊(ETH)质押方式,第一步就是明确你的优先考虑。下面的表格和流程图,帮你快速找到答案。

哪种 ETH 质押“人设”最像你?

ETH 质押选择流程图

- – 如果你最在意 掌控权 → 选去中心化流动性质押

- – 如果你最在意 省心 → 选 XT.com 等 CeFi 质押

- – 如果你最在意 收益最大化 → 试试再质押或混合玩法

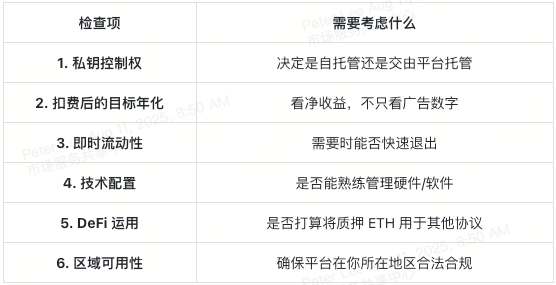

质押前的 6 项自查清单

如何守住 ETH 质押的真实年化

高广告年化,不代表最终到手也高。

- – 手续费:如果质押年化是 3.5%,但平台抽走 35% 奖励,你的净收益只有约 2.27%。以 10 ETH 持有 5 年计算,大约少赚 0.6 ETH。

- – 流动性:单独质押要排队等以太坊取款,可能是几天甚至几周。LST(流动性质押代币)可即时交易,但市场波动时价格可能掉到 0.98 ETH。

- – 安全性:优先选择有审计、削减保护、节点多元化的平台。中心化质押还要看合规性和托管安全。

小贴士:XT Earn 的高个人额度、灵活期限,加上“XT 疯狂星期三”等固定高息活动,可以减少这些“收益折损”,让你的实际年化更接近宣传数值。

以太坊质押常见问答

Q1:质押一定要 32 ETH 起步吗?

不需要。通过质押池、流动性质押协议,或者中心化交易所,你可以质押任意数量的 ETH。

Q2:在 XT Earn 和 DeFi 平台解锁 ETH 的速度哪个更快?

XT Earn 支持即时赎回。DeFi 的解锁速度取决于你是直接在市场上卖掉 LST(流动性质押代币),还是等协议按流程赎回。

Q3:质押代币和 ETH 一定是 1:1 吗?

大部分时间是的,但在市场大幅波动时,LST 可能会短暂低于 ETH 价格,直到市场恢复稳定。

Q4:小额用户做再质押划算吗?

再质押确实有机会提升收益,但也带来更多复杂度和风险,需要仔细权衡。

Q5:手续费对质押收益影响大吗?

很大。高手续费可能让你的以太币质押净年化收益减少三分之一甚至更多,长期下来会大幅降低复利效果。

Q6:质押奖励需要交税吗?

在很多司法辖区,答案是“需要”。以太坊质押奖励通常在领取时就被视为应税收入。

Q7:质押后还能交易 ETH 吗?

如果平台发放的是流动性质押代币,你可以在继续赚取质押奖励的同时,将代币卖出或交易。

本站提醒:投资有风险,入市须谨慎,本内容不作为投资理财建议。