七大中心化交易所深度对比:谁才是投资者的黑马?一文解析

“在哪个交易所买币不都一样吗?”——这是许多投资者,尤其是新手常有的想法。他们认为,只要选对标的,交易所无非是个交易通道。

但事实果真如此吗?为了彻底弄清这个问题,LUCIDA进行了一次系统性数据对比。将聚焦于以下三个核心维度,对 Binance、OKX、Bitget、Gate、MEXC、Bybit、Kucoin 这七家主流中心化交易所(CEX)进行全面剖析:

- 盈利能力:在哪家交易所,你更容易买到涨幅惊人的“黑马”?

- 风控能力:在哪家交易所,你更不容易遭遇“破发”或“腰斩”的陷阱?

- 新币上架速度:哪些交易所能让你抢先一步上车热门币,捕捉早期红利?

答案,或许比你想像的更复杂。

注意:本文所涉及的所有数据与分析均基于公开可获取的市场信息,由LUCIDA独立整理与统计,仅用于学术性与信息分享目的。文中所提及的交易所排名、表现差异及相关结论,不构成任何投资建议,也不代表我们对任何特定交易所的褒贬或倾向性评价。市场情况具有动态变化特征,读者应结合自身判断与风险承受能力,独立作出决策。LUCIDA不对基于本文内容所产生的任何投资行为或后果承担责任。

统计方法与口径说明(务必阅读)

为使对比公平客观,LUCIDA设定了统一的统计标准:

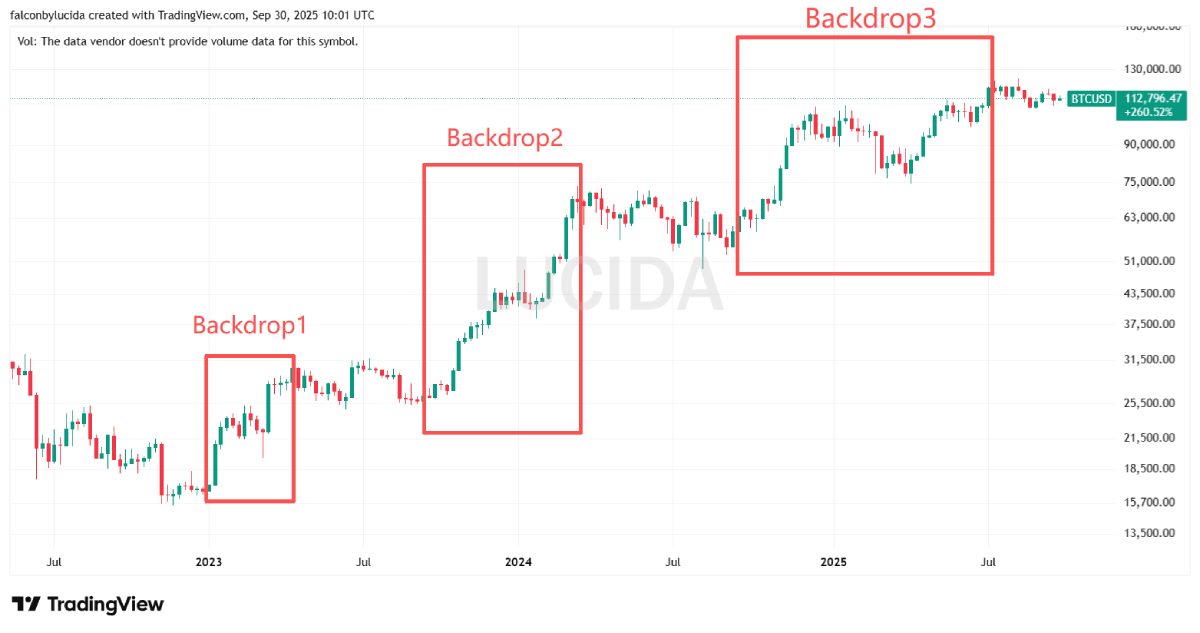

时间切片(Backdrops):为了减少行情阶段差异带来的扰动,LUCIDA把近两年Crypto牛市的核心上涨段划分为三段:

Backdrop1:2023-01-01 ~ 2023-05-06

Backdrop2:2023-10-01 ~ 2024-04-01

Backdrop3:2024-09-01 ~ 2025-07-23

这么做的原因是:只有BTC上涨的时候,Altcoin才可能有机会获得更好的超额收益。

这么做的原因是:只有BTC上涨的时候,Altcoin才可能有机会获得更好的超额收益。

盈利能力

不仅关心币种能否上涨,更关心它能涨多少。LUCIDA从三个层面评估各平台的“造富”能力。

1. 涨幅区间统计

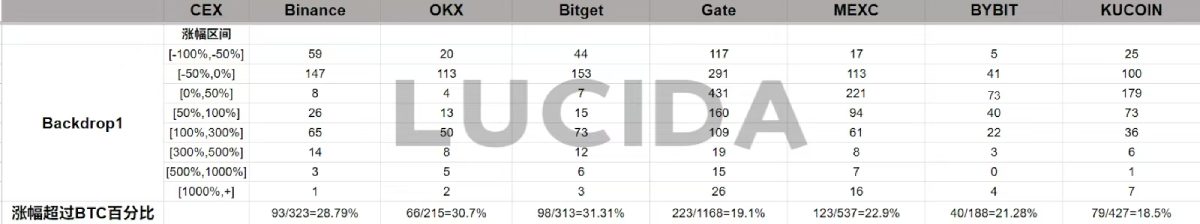

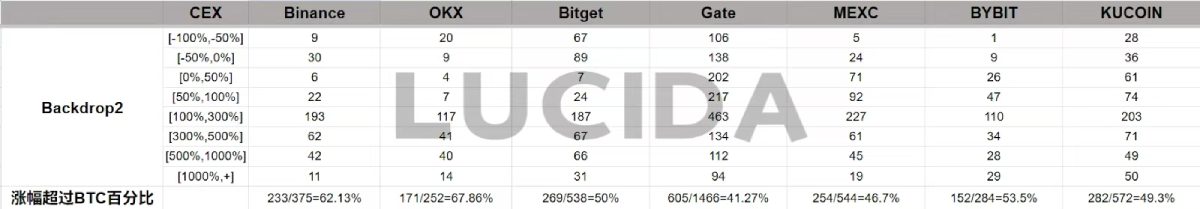

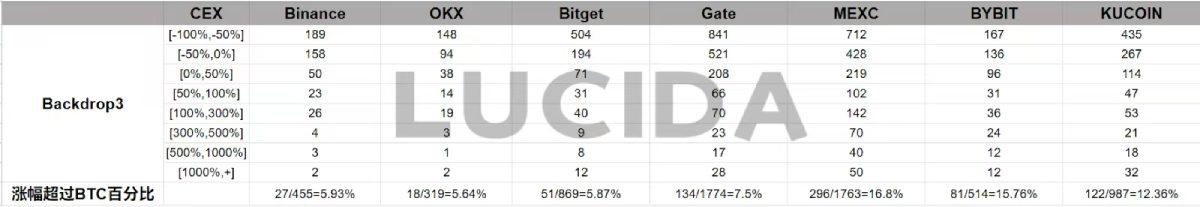

先从“涨得多不多”开始。为了公平比较,LUCIDA把过去两年的行情拆成了三个阶段(分别称为 Backdrop1、2、3),Backdrop1为2023-01-01至2023-05-06,Backdrop2为2023-10-01至2024-04-01,Backdrop3为2024-09-01至2025-07-23。每个阶段都是 BTC 上涨的核心时期,原理是:只有BTC上涨的时候,Altcoin才可能有机会获得更好的超额收益。

在每个阶段里,LUCIDA计算了各交易所里所有币的收益率。采用以下公式计算单币种的收益率:

![]()

其中,Ri表示第i个币种在区间内的收益率;Phigh与Plow分别代表经过先后处理的(时间序列有先后问题,需要校准日期)最高价格与最低价格。然后比较:哪些交易所的币涨得更多?哪些交易所里出现的“黑马币”最多?结果很直观:不同交易所的差异非常大。

2.不同CEX相对BTC超额币种比例

LUCIDA采用以下公式计算这个评价指标:

![]()

其中,NRi>RBTC表示在该交易所涨幅超过BTC的币种的个数,Ncex表示该交易所上市的币种的总数。

Backdrop 1 数据示例:

- Binance: 93/323 (28.79%)

- OKX: 66/216 (30.7%)

- Bitget: 98/313 (31.31%)

- Gate: 223/1163 (19.1%)

- MEXC: 123/537 (22.9%)

- Bybit: 40/188 (21.28%)

- KuCoin: 79/427 (18.5%)

阶段性表现排序:

- Backdrop 1: Bitget > OKX > Binance > MEXC > Bybit > Gate > KuCoin

- Backdrop 2: OKX > Binance > Bybit > Bitget > KuCoin > MEXC > Gate

- Backdrop 3: MEXC > Bybit > KuCoin > Gate > Binance > Bitget > OKX

小结:

1. 交易所 “超额收益能力” 与市场背景强绑定,无 “通吃型” 选手

不同Backdrop下,交易所的“超额币种比例”排序变动剧烈(如Bitget 在 Backdrop1 居首,Backdrop3 跌至倒数第二;MEXC 在 Backdrop3 登顶,前两个阶段却非顶尖)。这说明没有交易所在所有市场环境下都能持续产生大量 “跑赢 BTC” 的币种,交易所的超额收益能力高度依赖市场背景。

2. 部分交易所在 “特定行情” 下有突出的 “超额捕捉能力”

Bitget 在 Backdrop1 中以 31.31% 的超额币种比例领跑,Bybit 在 Backdrop3 中排序靠前,MEXC 在 Backdrop3(低迷行情)中表现最佳。这意味着部分交易所在某类市场环境(如行情启动期、极端波动期)中,对 “跑赢 BTC” 币种的覆盖度更高,适合追求 “行情 beta + 交易所 alpha” 的策略型投资者。

3. “跑赢 BTC” 本身是小概率事件,BTC 的 “市场锚定地位” 突出

从数值看,即使在行情偏暖的 Backdrop1,各交易所 “涨幅超 BTC 的币种占比” 最高仅 31.31%(Bitget),多数交易所不足 30%;其他背景下该比例更低。这反映出加密市场中,BTC 依然是极强的 “收益锚点”,大部分币种难以长期跑赢大盘,“跑赢 BTC” 本身具有稀缺性。

4. OKX、Binance 的 “稳定” 更偏向 “广谱行情”,极端行情优势弱化

OKX 和 Binance 在 Backdrop2(中性偏暖行情)中表现顶尖,但在 Backdrop3(低迷行情)中,OKX 跌至最后、Binance 仅排第五。这说明它们的 “稳定” 更适配中性、广谱的市场环境,而在极端行情(如深度调整、单边趋势极强)下,“超额收益的稳定性” 会明显弱化,反而一些中小交易所更易在极端行情中 “突围”。

3.不同CEX涨幅超过500%的币种数量占该交易所上市总币种数量的比例

除了跑赢大盘,投资者更渴望找到能带来巨额回报的“神话币”。LUCIDA用以下公式计算:

![]()

其中,NRi>500%表示该交易所上市币种涨幅超过500%的个数,Ncex表示该交易所上市的币种的总数。通过计算,结果如下表所示:

阶段性表现排序:

- Backdrop 1: MEXC > Gate > OKX > Bitget > KuCoin > Binance > Bybit

- Backdrop 2: OKX > Bybit > Bitget > KuCoin > Binance > Gate > MEXC

- Backdrop 3: MEXC > KuCoin > Bybit > Gate > Bitget > Binance > OKX

小结:如果你是一名追求极致收益的冒险家,不畏惧高风险,那么 MEXC、Gate 和 KuCoin 这类“币海”战术(即有大量高收益高风险币种上市)的交易所,或许能提供更多让你资产暴击的机会。

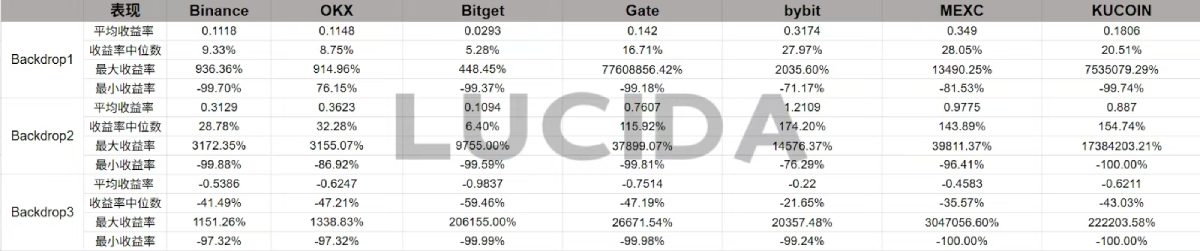

4.不同CEX所有上市币种的对数平均收益率、描述性统计量

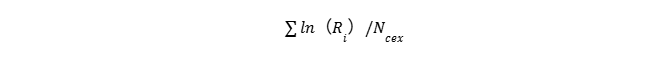

平均收益率能够很好的从宏观层面评价一个交易所内币种收益表现的指标。为避免普通收益率的非对称性(涨幅理论上无上限、跌幅有下限),LUCIDA转而使用对数收益率来描述币种分布。具体计算公式如下所示:

ln(Ri)表示该交易所单一币种在某一backdrop的对数收益率,Ncex表示该交易所上市的币种总数,下图为统计的结果:

从对数平均收益率来看,交易所间的表现差异进一步清晰:

- “高上限潜力型”:KUCOIN、Gate、MEXC 的币种对数收益率分布展现出显著的 “上限潜力”,意味着这些交易所内币种更易出现 “突破性涨幅”。

- “均值与中位数双优型”:Bybit 与 MEXC 在对数收益率的均值和中位数表现上相对更优,说明其平台内币种的整体收益水平更突出、分布也更均衡。

小结:整体而言,加密货币交易的收益与风险高度绑定,市场环境是关键变量;而从对数收益率等更科学的指标来看,不同交易所的赚钱能力分化明显,投资者需结合自身风险偏好与市场判断谨慎选择。

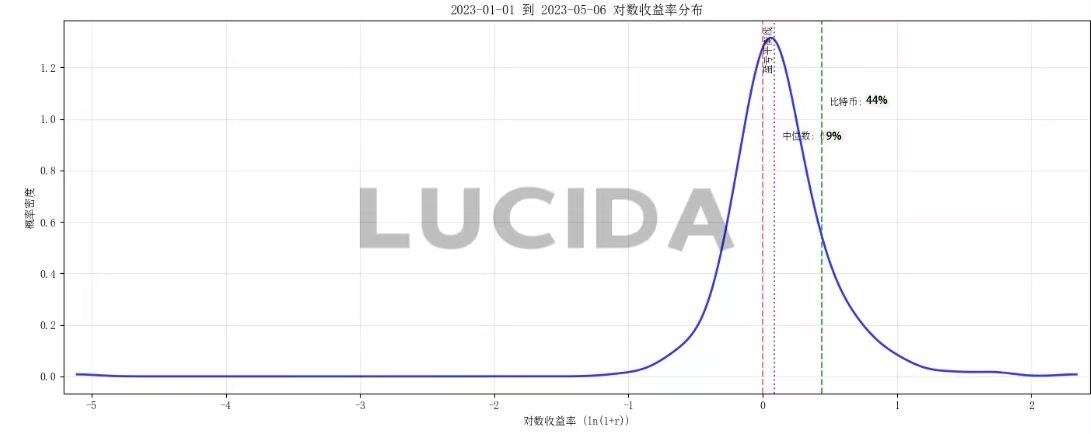

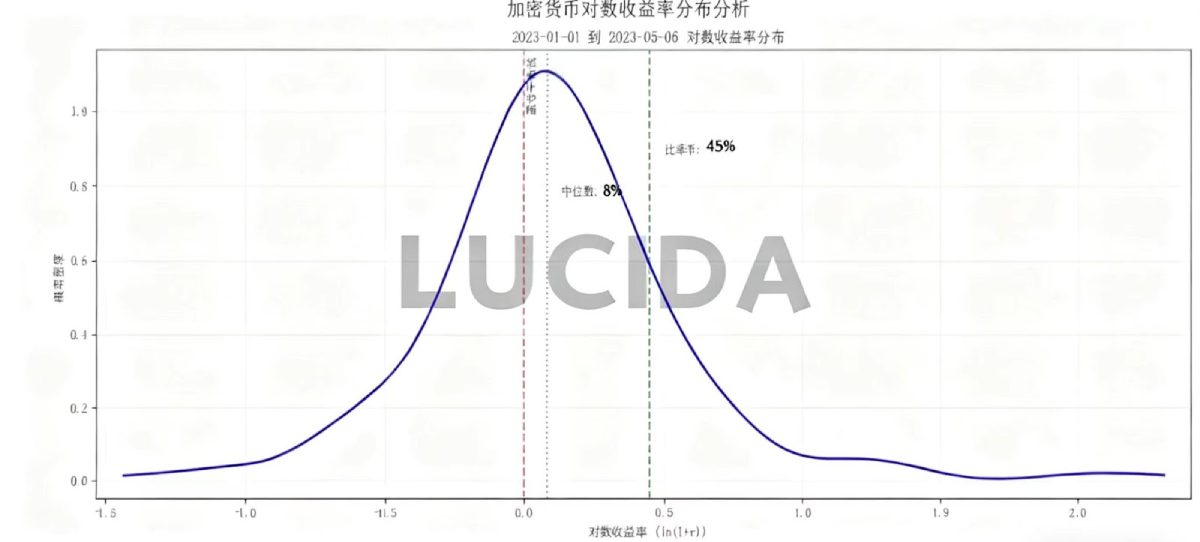

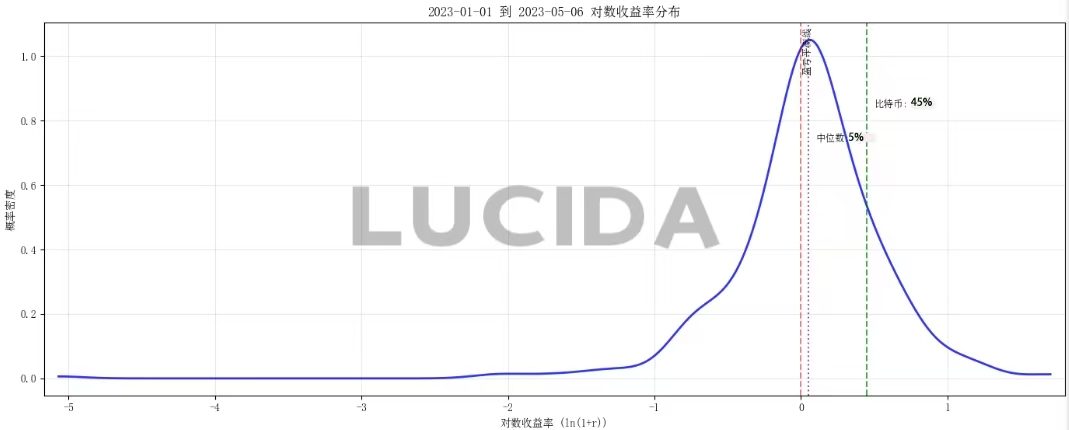

5.不同CEX所有上市币种的概率密度

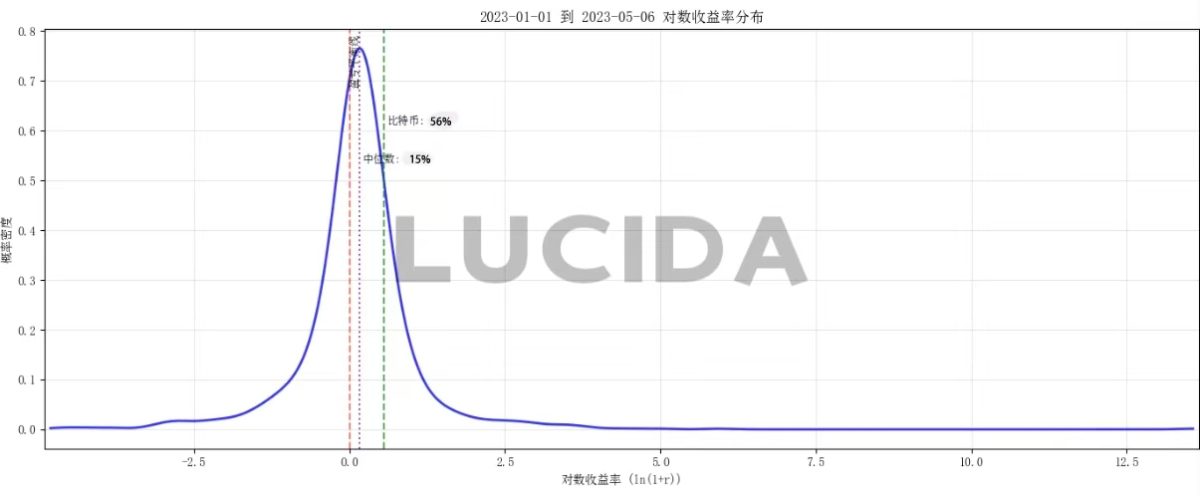

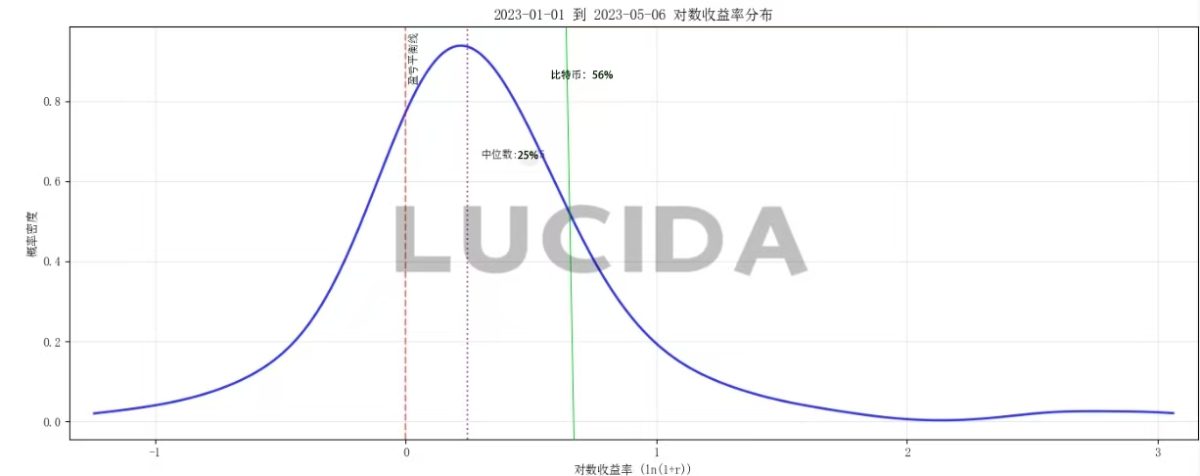

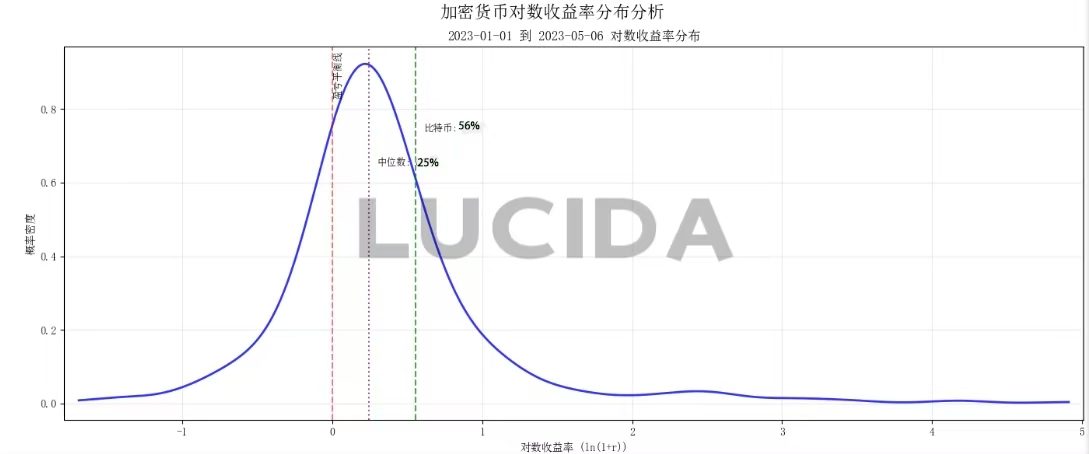

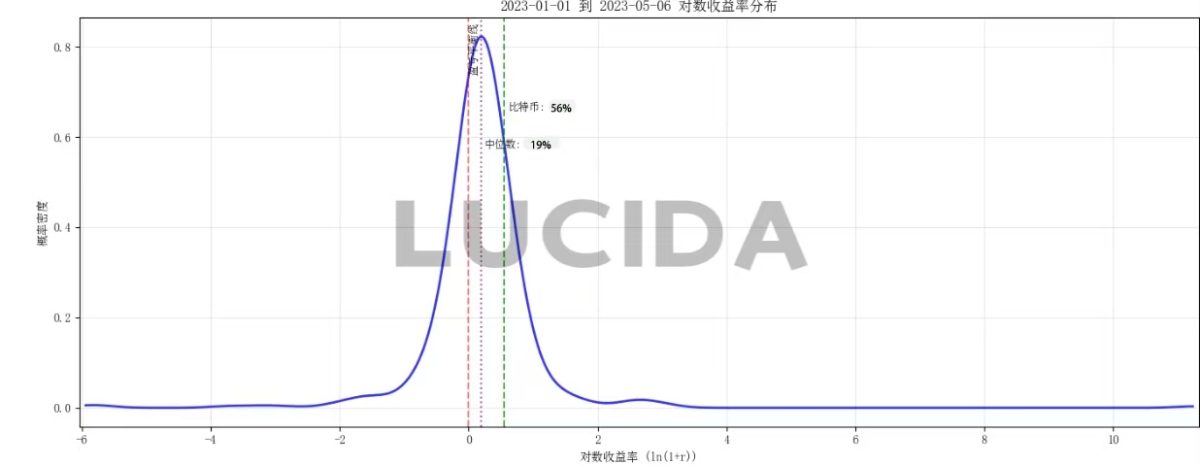

为更宏观地评估收益水平,LUCIDA采用了对数平均收益率。为揭示更微观的分布特征,LUCIDA绘制了各交易所币种收益率的概率密度分布图(以Backdrop 1为例)。

Binance

OKX

Bitget

Gate

BYBIT

MEXC

KUCOIN

如图所示,可以发现不同交易所币种收益存在以下特征:

分布特征:各交易所收益分布均近似正态分布,并存在长尾特征。

平台差异:

- Binance:波峰最高,意味着更多币种的收益集中在均值附近,在此获取市场平均收益更为容易,体验相对“稳健”。

- Gate:分布均匀,获取稳定均值的难度较高,不确定性更强。

- 尾部特征:MEXC、KuCoin、Bybit、OKX 在正收益端的尾部有异常凸起,意味着在这些平台,你捕获超高收益“黑马”的概率相对更高。而 Gate 的尾部更集中于负收益区间,投资者承受高亏损的风险也相应更大。

盈利能力:这不是选择平台,而是选择战场

数据清晰地揭示了一个核心事实:交易所之间不存在绝对的“更好”,而是存在着根本性的“策略分化”。选择交易所,本质上是选择你的盈利模式和风险敞口。

1. Binance & OKX:主流的“贝塔”与精选的“阿尔法”

核心价值:稳健的超额收益。它们是主流市场的缩影,提供了最高质量的“贝塔”(市场平均回报)。在这里,你选中跑赢比特币的币种概率最高。

战略定位:财富的“核心持仓”与“主战场”。适合将大部分资金配置于此,进行中长线投资。它们的上新策略趋于保守,但项目质量筛选更严格,相当于为你做了第一轮风控。在这里赚钱,更多依赖于你对项目基本面和市场趋势的判断,而非运气。

小结:如果你想稳健地击败市场,这里是最佳起点。它们是为“投资者”准备的战场。

2. MEXC, Gate, KuCoin:高风险“阿尔法”的狩猎场

核心价值:极致的收益想象空间。它们是“币海战术”的践行者,通过大量上线各种项目(尤其是早期、小众项目),最大化孕育“百倍神话币”的土壤。

战略定位:财富的“卫星仓位”与“机会窗口”。适合用小部分资金在此进行高风险、高赔率的投机。它们的优势不在于胜率,而在于赔率。数据显示,它们拥有最显著的“正收益长尾”,即捕获极端上涨资产的概率最高。

洞察:但你必须接受其代价:极高的波动性和更深的“陷阱”(Gate的负收益长尾即是明证)。在这里赚钱,更像是在沙里淘金,需要极强的信息筛选能力和快速止损的纪律。它们是为“冒险家”和“狩猎者”准备的战场。

3. 战略启示:攻守兼备的账户配置

不要二选一,而要组合配置。一个精明的投资者不应只坚守一个交易所。

- 主力账户 (Binance/OKX):用于部署你的核心仓位,捕捉市场主流趋势和稳健增长。

- 侦察账户 (MEXC/KuCoin/Gate):用于用小资金扫描市场最前沿的热点和Meme币,博取超高回报,同时将风险隔离在主账户之外。

交易所的业绩会轮动:数据表明,没有交易所在所有阶段都保持领先。Backdrop 3中MEXC和KuCoin的崛起,提示我们在牛市不同阶段,市场热点和资金偏好会变化,聪明的做法是根据市场氛围动态调整你在不同战场的兵力 部署。

总结

问题的答案不再是“哪个交易所更能赚钱”,而是 “在你的投资组合中,每个交易所应该扮演什么角色” 。用Binance/OKX守住你的下限,用MEXC/KuCoin冲击你的上限,这才是从数据中能得出的最深刻的盈利策略。

到此这篇关于七大中心化交易所深度对比:谁才是投资者的黑马?一文解析的文章就介绍到这了,更多相关中心化交易所内容请搜索脚本之家以前的文章或继续浏览下面的相关文章,希望大家以后多多支持脚本之家!

本站提醒:投资有风险,入市须谨慎,本内容不作为投资理财建议。