Overlay Protocol(OVL币)是什么?如何运作?OVL代币经济与未来前景分析

Overlay 宣称“Trade Everything”,定位为无需传统对手盘的 Exotic Perps DEX:用户可在非操纵、不可预测的数据流上做多做空,覆盖 AI 指标、ETH.D、NFT 地板价、CS 皮肤等。本篇文章拆解 Overlay 的“无对手盘”机制、定价与风控、OVL 代币设计与融资进展。

摘要:Overlay 用 OVL 作为抵押与结算,按盈亏铸造/销毁 OVL;以 TWAP、价差与“影响因子”定价,并用 Payoff/OI 上限 + Circuit Breaker 抗通胀与操纵。

Overlay Protocol是什么

Overlay 允许在非操纵、不可预测的数值数据源上建立头寸——无需做市商或 LP 作为对手盘,理论上任何满足“不可被单点操纵”的数据都能上线为市场。团队公开物料强调可扩展到 哈希率、Gas、NFT 地板、收益率、体育与社媒指标等“非常规资产”。这也是 Overlay 自称 “Trade Everything” 的由来。其社媒与站点口径进一步把“可交易的主题”明确到 AI、ETH.D、NFT、CS 皮肤 等方向,并引导用户进入产品与社区。

OVL代币是什么

OVL 是 Overlay Protocol 的拟议原生代币。它是一种 ERC-20 代币。OVL 具有双重用途,上线后将用于参与交易和 DAO 治理。

持有人可以使用 OVL 来:

- 对DAO 管理覆盖协议的治理提案进行投票

- 使用 OVL 作为抵押品在 Overlay 提供的市场上开仓

简要信息:

- 代币名称:$OVL

- 区块链:以太坊

- 合约地址:0x70043EA71f2f4d5e624eab2cef45aeD864B3B7Cf

- 代币标准:ERC-20

- 代币类型:实用型

- 最大供应量:10,000,0000VL

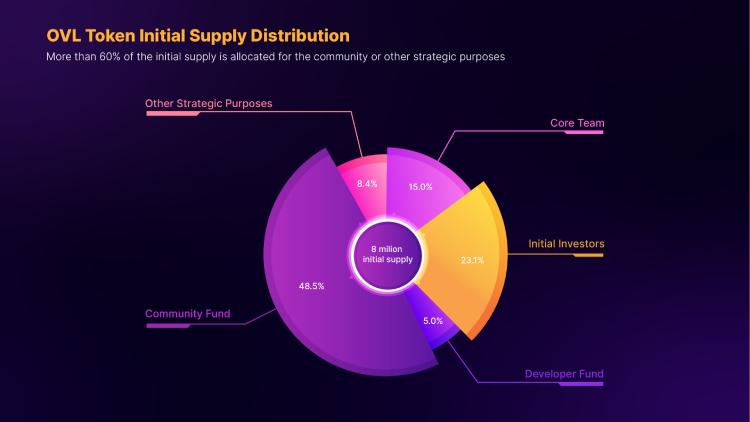

- 初始供应量:8,000,000 OVL

具体分配如下:

Overlay Protocol(OVL)最新动态

币安 Alpha 将在 8 月 14 日成为首个上线 Overlay Protocol(OVL)的平台!

交易开始后,持有至少 200 个币安 Alpha 积分的用户可申领 111 个 OVL 代币空投。先到先得。若活动未结束,则分数门槛将每小时自动降低 15 分。

请注意,申领空投将消耗 15 个币安 Alpha 积分。用户需在 Alpha 活动页面于 24 小时内确认申领,否则视为放弃领取空投。

Overlay 的“无对手盘”如何成立?

与常见永续不同,Overlay 让用户把 OVL 锁定为保证金开仓,平仓时:若盈利,协议增发 OVL 支付 PnL;若亏损,协议销毁保证金中的 OVL 相当于把亏损“回收”。由此,用户实质上是在与整个协议/所有 OVL 持有人对赌,而非与某个做市商撮合。OVL 的供给因此随盈亏动态伸缩,初始与总量参数写入文档。

会不会“无限印钞”?

协议并非毫无约束。Overlay 通过单笔收益上限(Payoff cap)、市场 OI 上限与Circuit Breaker(按通胀阈值临时下调 OI)限定最坏情况下的 OVL 扩张,从设计上避免长尾数据源导致的极端铸造。

Overlay如何把 AI、ETH.D、NFT、CS 皮肤变成可交易标的

关键在预言机 + 口径:Overlay 以间歇取样 + TWAP 为基础价格,叠加静态点差 δ和按开仓量计算的“理论冲击”,把原本不适合做永续的稀疏/异质数据做成“类标的”价格。选择标准是不可被轻易操纵、不可被简单预测的数据源(例如链上难度、NFT 地板、社媒计数等)。

为了降低“抢预言机更新”的可套利空间,Overlay 在“短/长 TWAP”之间自适应切换,大波动时使用更长窗口;再用“影响因子 λ × 最近队列 OI”在成交价里显式加入价格影响,避免“理论无限深度”被鲸鱼滥用。

Overlay与常规 Perps DEX 有何不同

不同点在于定价与对手盘形态:常规永续依赖 CLOB 或 AMM 池的即时流动性与资金费率;Overlay 不依赖订单簿或 LP,价格由预言机 + 机制公式给出,流动性来自OVL 市值的风险容纳。这带来的好处是可以把非价格类数据做成“永续市场”,但代价是需要更强的风控来管理 OVL 的扩缩与“口径正确性”。

资金费率与清算怎么处理?

Overlay 把传统“跨多空的资金费率”转化为开仓价中的价差与影响项;风险控制侧依赖前述Payoff/OI 上限 + Circuit Breaker。在用户侧,盈亏的最终结算都以 OVL 计价并体现在铸造/销毁上。

风险管理框架

Overlay 在文档中把通胀风险量化为“最坏情形下 OVL 需要增发的规模”,用 市场级 OI 上限(C_Q) 来前置约束,并在实际通胀超阈时触发 Circuit Breaker 暂时收紧可开仓规模;单笔 Payoff 上限(C_p) 则避免个别大单在极端行情中榨干协议。该框架使治理层能按市场粒度设定阈值,先“能上/上到多大”再谈扩张。

来源:X

OVL 代币的角色与供给规则

OVL 既是交易保证金/结算介质,也是治理票。文档披露初始/总量为 88,888,888,但流通是动态的:盈利导致增发、亏损触发销毁。换言之,OVL 的“通缩/通胀”更多取决于全网净 PnL 与治理设置的风控阈值,而非单纯的解锁排程。这种与使用度耦合的供给机制,旨在把 Overlay 的市场扩张与代币价值承载对齐。

融资与生态进展能说明什么

项目早期获得 Polychain、1kx、ParaFi 等机构支持;2025 年继续披露轮次与公开销售渠道信息。第三方追踪显示曾在主流发射平台进行 IDO,并在 2025-04-30 完成 TGE。搭配官方“起源故事”文章里提及的>200 万美元轮次与上述机构,能看出 Overlay 的“研究驱动 + 顶级资金”路径。

“Trade Everything” 会如何落地到品类?

从“AI 指标、ETH.D、NFT、CS 皮肤”等话题型市场切入,有助于聚拢关注度;随后再向链上原生指标(难度、燃烧、收益率)与现实统计数据延展,既满足热度,也降低口径争议。

风险与合规提示

口径与预言机延迟:TWAP/取样让极端时刻存在时间错位,需防“抢更新”。Overlay 用静态点差与自适应窗口缓释,但无法消除。

OVL 扩缩与二级联动:净盈利期的增发可能对二级形成供给压力;治理可通过 OI/Payoff 上限与断路节律化释放。

长尾数据质量:上新市场需验证“不可操纵/不可预测”,否则“模型成立性”不达标。

合规域差异:部分数据可能涉博彩/大宗/体育等敏感域,需按法域辨别合规边界。

测试与审计:务必跟踪合约安全页与公开审计、风控方法学的更新频率。

常见问题

Overlay 的交易到底是什么合约形态?

是类永续的开仓/平仓合约,没有到期日;价格非撮合生成,而由预言机 + 机制给出。

为什么不需要 LP 或做市商?

因为盈亏都在 OVL 维度里清算,协议对盈利增发、对亏损销毁,相当于与“协议整体”对赌。

如何防止被 操纵的“假数据”上线?

要求数据源不可被单点操纵/不可预测;链上采用 TWAP + 点差 + 影响因子,并以 OI/Payoff 上限 + 断路器兜底。

OVL 是否有固定通胀率?

没有;供给取决于全网净 PnL与治理参数,理论上可能通缩或通胀。

有哪些权威背书或里程碑?

根据CoinLaunch信息,披露的投资方包括 Polychain、1kx、ParaFi;第三方站点记录了公开销售与 TGE 时间线。

能否直接交易 AI、ETH.D、NFT、CS 皮肤?

项目对外宣传支持此类“话题型市场”,前提是数据源满足“不可操纵/不可预测”。

总结

Overlay 以预言机定价 + 无对手盘实现“Trade Everything”,覆盖非常规数据。

盈亏通过 OVL 铸造/销毁结算,供给随使用度动态调节。

TWAP + 点差 + 价格影响抑制抢喂价与“理论无限深度”的滥用。

Payoff/OI 上限 + Circuit Breaker量化并约束通胀风险。

官方披露Polychain、1kx、ParaFi等机构支持,公开销售与 TGE 节点可查。

适用人群:对数据衍生品与非标准市场感兴趣、能承受模型与口径不确定性的交易者。

到此这篇关于Overlay Protocol(OVL币)是什么?如何运作?OVL代币经济与未来前景分析的文章就介绍到这了,更多相关Overlay Protocol(OVL币)内容请搜索脚本之家以前的文章或继续浏览下面的相关文章,希望大家以后多多支持脚本之家!

本站提醒:投资有风险,入市须谨慎,本内容不作为投资理财建议。