一文详解比特币生态超额抵押稳定币协议Satoshi Protocol

一文详解比特币生态超额抵押稳定币协议Satoshi Protocol!MakerDAO 是以太坊 DeFi 生态发展起来的重要基石之一,通过将手中的以太坊抵押至 MakerDAO,用户可以在无需出售资产的同时获取一定的流动性。比特币是 crypto 中价值最高的资产,但由于其图灵不完备,一直无法很好的盘活比特币资产。不过,随着比特币生态的发展以及各种比特币 Layer2 的遍地开花,似乎为比特币的金融化带来了一丝可能性。

Satoshi Protocol 是基于比特币 Layer2 BEVM 构建的超额抵押稳定币协议。其于 7 月 9 日发布公告称完成 200 万美元融资,由 CMS Holdings 、 RockTree Capital 领投。目前,其锁仓量为 1047886 美元。虽说规模不大,但就比特币超额抵押稳定币的叙事而言,还是存在一定潜力。

以上就是脚本之家小编给大家分享的一文详解比特币生态超额抵押稳定币协议Satoshi Protocol,需要的朋友一起看看吧!

什么是Satoshi Protocol

Satoshi Protocol:解锁 Bitocin 生态流动性

在 BTC 已经获得广泛认可的当下,其投资价值日益高涨,不仅是加密市场,传统金融体系也逐步将其纳入到开放市场当中,早前的 BTC 现货 ETF 获批已经证明了这点。但 BTC 作为理想货币的创意蓝本,始终未能发挥出在这方面的优越性,理想的货币应该具备作为交换媒介、记账单位以及价值储存手段这些属性。

但 BTC 本身的价值与共识又使得它可以作为广泛认同的稳定币的价值支撑,所以基于 BTC 的稳定币协议是非常必要的,而 BTC Layer2 发展迄今,已经为这类协议提供了较为完备的技术基础与网络安全,所以 Satoshi Protocol的诞生可以说是恰逢其时。

基于上述 BEVM 的种种特性,Satoshi Protocol 作为其生态首个 CDP 协议,旨在为 BTC 提供流动性,完全由 BTC 作为超额储备资产的 SAT 美元稳定币,将能够解锁 BTCFi 的多元应用场景。

SAT 代币的基本模型是用户可将 BTC 存入协议内进行超额抵押,借出锚定 $1 美元的稳定币 SAT 自由使用,这项举措显然瞄准了 BTC 生态中潜在的万亿美元流动性,如果能够解锁成功,则市场前景是非常庞大的,稳定币 SAT 不过是第一步的基石,它能够为用户提供在持有 BTC 的同時获得流动性的方式。

如何铸造稳定币?又如何保持「稳定」?

Satoshi Protocol 发行的与美元挂钩的稳定币为 SAT,用户存入抵押品以借入 SAT 稳定币,最低抵押品率为 110%。目前支持的抵押品包括比特币 Layer2 Bitlayer 和 BEVM 上的比特币,以及 Lorenzo stBTC(Lorenzo 是基于 Babylon 的比特币流动性金融层,Lorenzo stBTC 是质押比特币产生的流动性质押代币)。

当用户通过抵押借款来铸造 SAT 时,Satoshi 协议会征收铸造费和固定年利息费。同时还需多存入 2 SAT 作为预留,用作清算时的 Gas 费用。当然,如果该头寸未被清算,则在关闭头寸时会将该笔费用返还给用户。

其中,铸币费一次性支付,费率为基准利率 + 0.5%。基准利率则由赎回的 SAT 数量占稳定币总供应量的比例决定,该利率是动态的,但最低不低于 0.5%,最高不高于 5%。

稳定机制:Nexus 收益模块

Nexus 收益模块 (NYM) 旨在管理和优化生态系统内稳定币资产的使用。NYM 允许用户将 USDT 和 USDC 等稳定币兑换为 Satoshi 协议的稳定币 SAT。该模块在收到用户的稳定币后(USDT、USDC),会铸造等量的 SAT 并发给用户。当 SAT 出现价差时,外部用户可通过该模块进行套利,从而帮助维持 SAT 与美元的挂钩。

同时,Nexus 收益模块还会通过参加 DeFi 挖矿,或利用 CeFi 平台进行融资利率套利和市场中性 交易来获取额外收入。用户亦可将 SAT 存入该模块获取收益分配。在存入 SAT 后,用户会收到一份代表其质押资产的证书 sSAT,用于领取 NYM 收益活动产生的奖励。

风控

风控主要还是依靠清算机制,即当抵押物低于超额抵押的最低比率时自动发起清算并偿还清算头寸的债务。当然 Satoshi Protocol 的清算机制也有一些更加细化的部分,比如为了隔离风险而对不同资产实施不同的清算参数标准。 Satoshi Protocol 会根据不同资产类型实施定制化的借款利率、贷款价值比 (LTV) 和其他风险参数,确保协议保持安全并适应不同的市场条件。通过区分这些参数,协议可以更好地管理与波动性资产相关的风险,并为用户提供更稳定、更安全的环境。并且,协议还会持续监控每种资产类型的表现和波动性。如果市场条件发生变化,则可以相应调整每种资产的参数。

Satoshi Protocol 的在清算机制上也有所不同。在 crypto 中,比较常见的清算机制为拍卖。在价格剧烈波动时,低效的拍卖模式会导致清算延迟从而加剧损失。但 Satoshi Protocol 更开放的清算机制则可以很好地规避这一点。在 Satoshi Protocol,用户参与清算是无需许可的,当抵押品比率低于最低标准时,任何用户都可自行触发清算流程,这使得清算更具有即时性。并且,为了激励清算行为,Satoshi Protocol 还会为清算人提供激励措施,清算人可获得一定比例的抵押品奖励以及 Gas 补偿。

稳定池

另外,Satoshi Protocol 专门创建了一个名为稳定池(SP)的资产池用于清算。用户可以将手头的 SAT 存入该池,以赚取清算事件的奖励以及 Satoshi Protocol 协议代币 OSHI 的奖励。当触发清算时,稳定池可以使用 SAT 来清偿 债务。作为回报,稳定池可从清算头寸中获得抵押品。从清算中获取的收益将也会分配给向稳定池注入 SAT 的用户。Satoshi Protocol 还配有闪电贷模块以支持清算,确保即使在稳定池资金不足的情况下,协议也能迅速处理清算。

恢复模式

Satoshi Protocol 还配备了恢复模式。当总抵押率 (TCR) 低于 150% 时,该模式则会被触发。在恢复模式下,将采取特定措施防止 TCR 进一步下降,这些措施包括清算抵押率低于 150% 的头寸、限制可能进一步损害 TCR 的借贷活动,以及免除借贷费用以改善 TCR 的借贷。

代币经济

Satoshi Protocol 协议的原生代币为 OSHI,总供应量上限为 100,000,000 枚。其中,投资者占 15%,顾问占 2%,团队占 15%,生态激励占 45%,公开销售比例为 2%,剩余 21% 则作为储备。

生态激励部分将用于头寸创建激励、稳定币池(SP)激励以及向流动性池提供流动性激励。总供应量的 20% 分配给头寸创建激励,10% 分配给稳定币池(SP)激励,15% 分配给流动性池提供流动性激励。

同时,协议还为持有者配备了解锁时间。投资者在公开发行(TGE)后的 3 个月可解锁 10%,剩余 90% 需要在 TGE 后再等 6 个月的悬崖期,然后在 24 个月内线性解锁。顾问则需在TGE 后等 12 个月的悬崖期,然后在 24 个月内线性解锁。团队也是在TGE 后等 12 个月的悬崖期,然后在 24 个月内线性解锁。储备和生态激励部分在 60 个月内线性解锁。

sOSHI

质押 OSHI 可获得 sOSHI,质押锁定期越长,获得的 sOSHI 的转换率越高。sOSHI 持有者有权分享协议的全部收益。

以上则为对 Satoshi Protocol 的所有介绍。Satoshi Protocol 从一些细节部分有对超额抵押稳定币进行了一些改善,增加了其抗风险能力,但综合来看,机制与传统的 CDP 还是较为相似。

SAT 代币详解

SAT 稳定币运作机制

SAT 的运作由超额抵押、清算机制以及套利机制共同组成,这也是多数 DeFi 赛道稳定币协议的共同特征,但在 BEVM 生态中尚属首次。

超额抵押

用户建仓时必须保持 110% 以上的的仓位抵押率,以免发生清算。换言之,用户在借出 100 SAT 时,必须锁定总价值高于借贷金额的 110% 的 BTC 作为抵押品,即 110 SAT 总值的 BTC。

当然 BTC 的价格会根据市场波动出现涨跌,若是当 BTC 价格下跌,致使抵押品价值减少,则用户借贷抵押率低于 110% 的情况下将会触发清算机制,协议会用 SP( Stability Pool ) 中的 SAT 折价购买被清算的抵押品,以此偿还该借款人的债务。

SP(Stability Pool)

SP 是 Satoshi Protocol 确保协议稳定以及提供流动性的关键机制。

用户将 SAT 存入稳定池后会提供相应的流动性,如果出现任何用户仓位的抵押率低于 110% 時,就会被触发清算,清算时债务将 BTC 折价售出以获得 SAT 的过程是由 Stability Pool 提供资金来源以完成。

在稳定池提供 SAT 作为流动性的用户,可以折价购买被清算的 BTC 抵押品;协议则将被清算抵押品换取的 SAT 用于偿还债务,确保协议随时处于超额抵押的状态。

SAT 的兑换与赎回

当 SAT 价格小于 $1 美元时,套利者能在市场上购买 SAT,并通过 Satoshi Protocol 的赎回机制,使得用户可以在任何时刻用 1 SAT 赎回(Redeem)等值 $1 美元的 BTC 资产并卖出进行套利。该套利策略会在 SAT 价格低于 $1 美元时发挥作用,由于其对 SAT 的需求量上升,会促使 SAT 回到 $1 的价格。

而当 SAT 价格高于 $1.1 时,套利者能在 Satoshi Protocol 上抵押 BTC 以借出 SAT,从而在市场上进行抛售来获取利润,形成对应的卖压,推动 SAT 回到 $1.1 美元以下。

所有用户都可以通过存入 BTC 作为抵押品,并以支付固定年利率 4.5% 铸造 SAT。

以上便是 Satoshi Protocol协议基本的机制特性,实现这些功能的前提基础是借助 BEVM 生态网络关于 BTC Layer2 方案的技术支撑。SAT 作为基于 BTC 的美元稳定币,其各类衍生 DeFi 与交易场景需要 BTC 网络提供有效的扩容方案。

虽然加密市场上各类稳定币协议由来已久,但基于 BTC 的美元稳定币在过去数年的市场表现并不尽如人意,其中的原因有许多,BTC 网络本身的限制,加密市场对于 BTC 的定位等。但不可否认的是,BTC 最早的立意便是理想化货币的形态,因此 Satoshi Protocol协议对于 BTC 特性在这方面的挖掘是对其愿景的一次探索,并且是基于现有加密产业的新近成果,或许会真正开启 BTC 本身所蕴含的万亿级市场流动性。

如何参与银河任务

除了测试网活动,同时启动了银河任务,完成指定步奏即可领取限量25,000 个的Satoshi Pioneer OAT ,目前测试网活动中的4 期OAT 都相当精致,任务也较为复杂,可以理解为项目方设的门槛,是为了要筛选出参与程度较高的地址

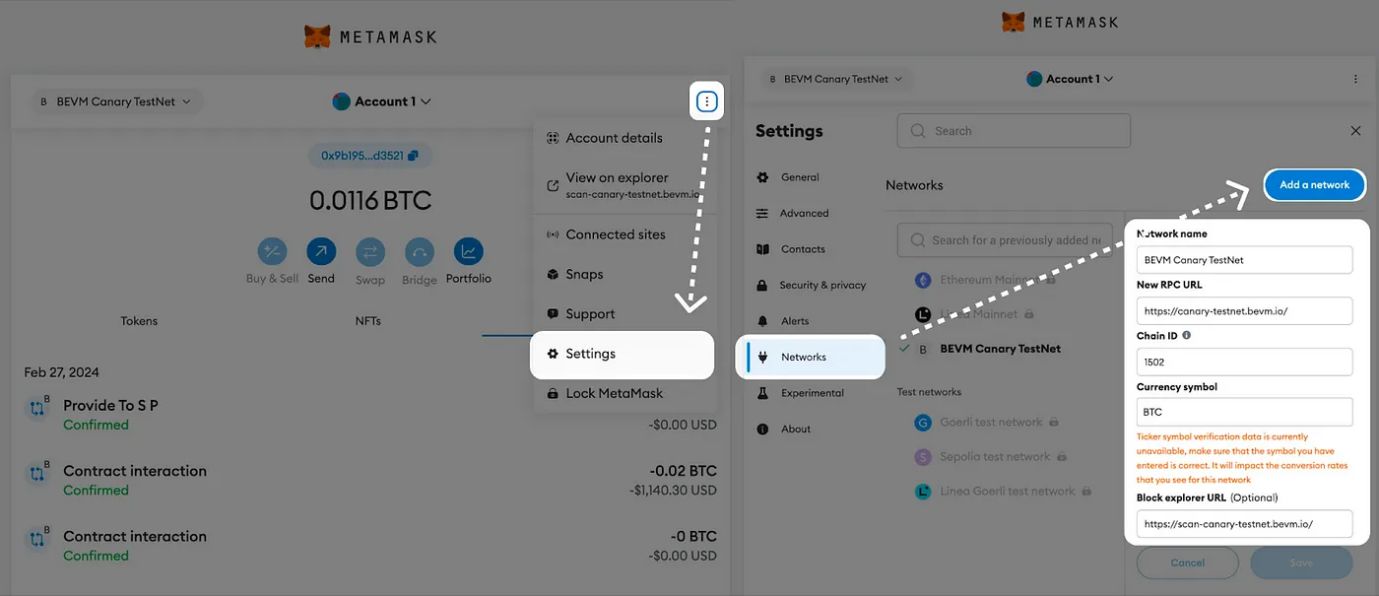

建议使用Metamask 钱包登入并进入Satoshi Pioneer OAT 活动页面,基本任务是追踪推特@SatoshiBEVM @BTCLayer2 ,转推测试网活动推文,加入Telegram 及Discord 社群后完成验证,并和已经部署在BEVM 测试网的Satoshi 合约完成交互

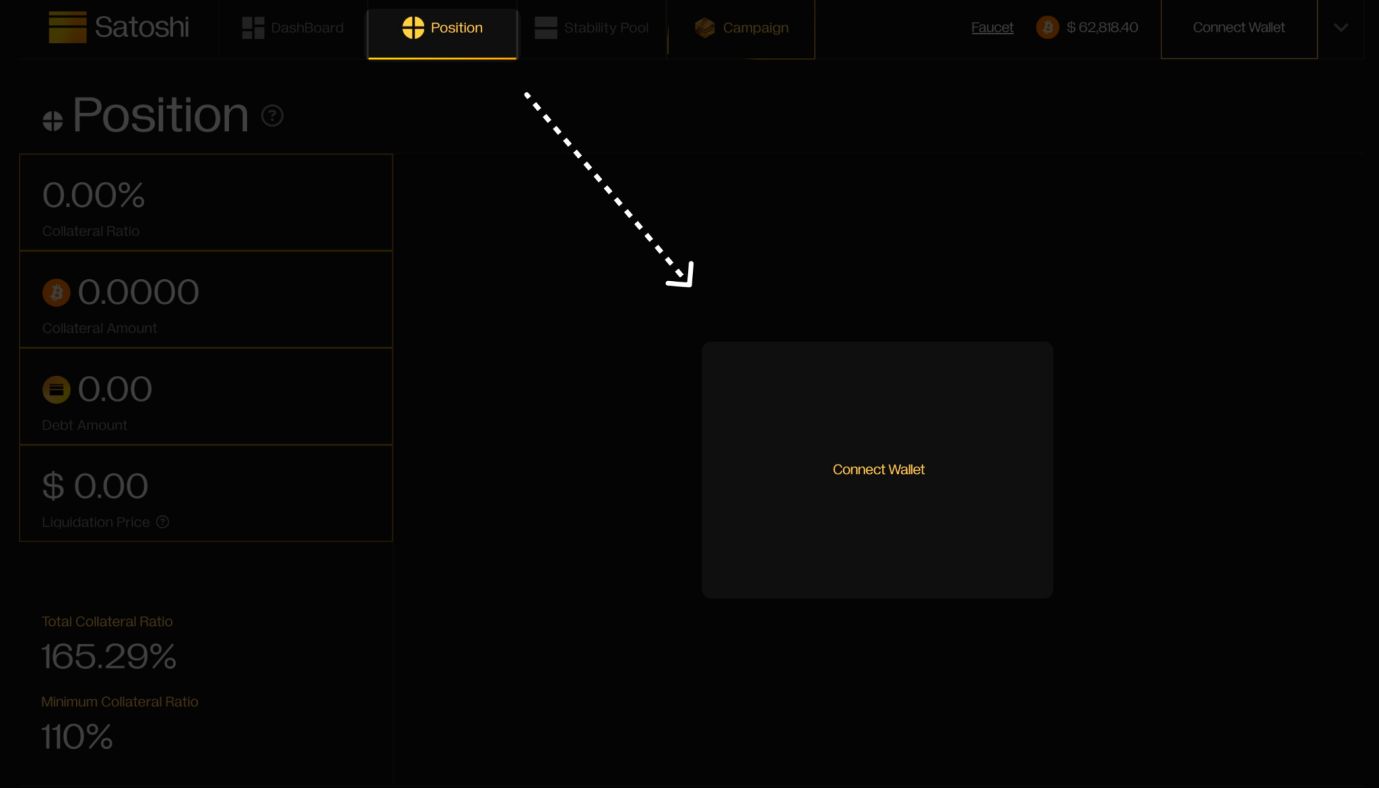

使用参与银河任务的钱包,连结到Satoshi APP,即自动切换BEVM 测试网,并完成建立仓位、存入SAT 的操作,稍待3 ~ 5 分钟内Galxe 即可完成验证

Satoshi Pioneer OAT : https://galxe.com/YwrNUBkpFyTpkRJTcKmZcX/campaign/GCXa9t4FDx

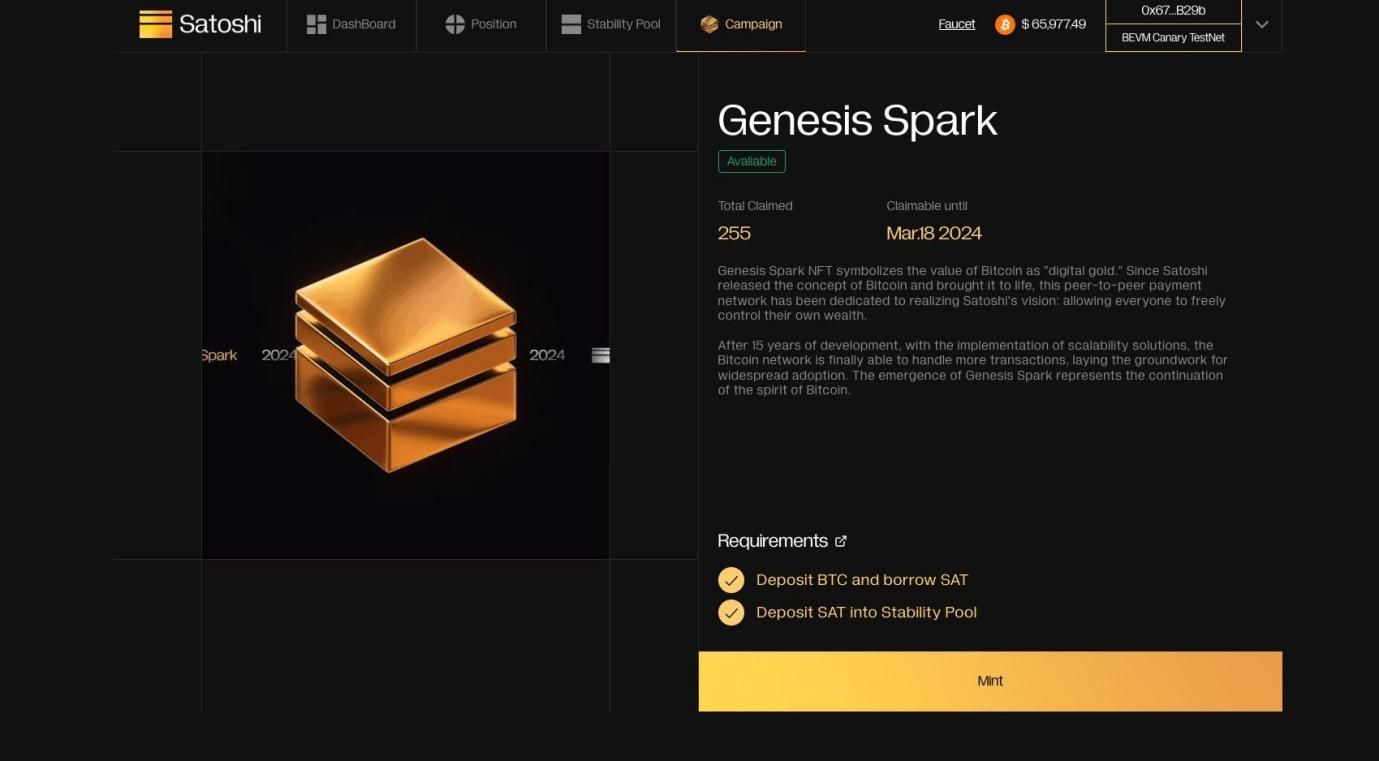

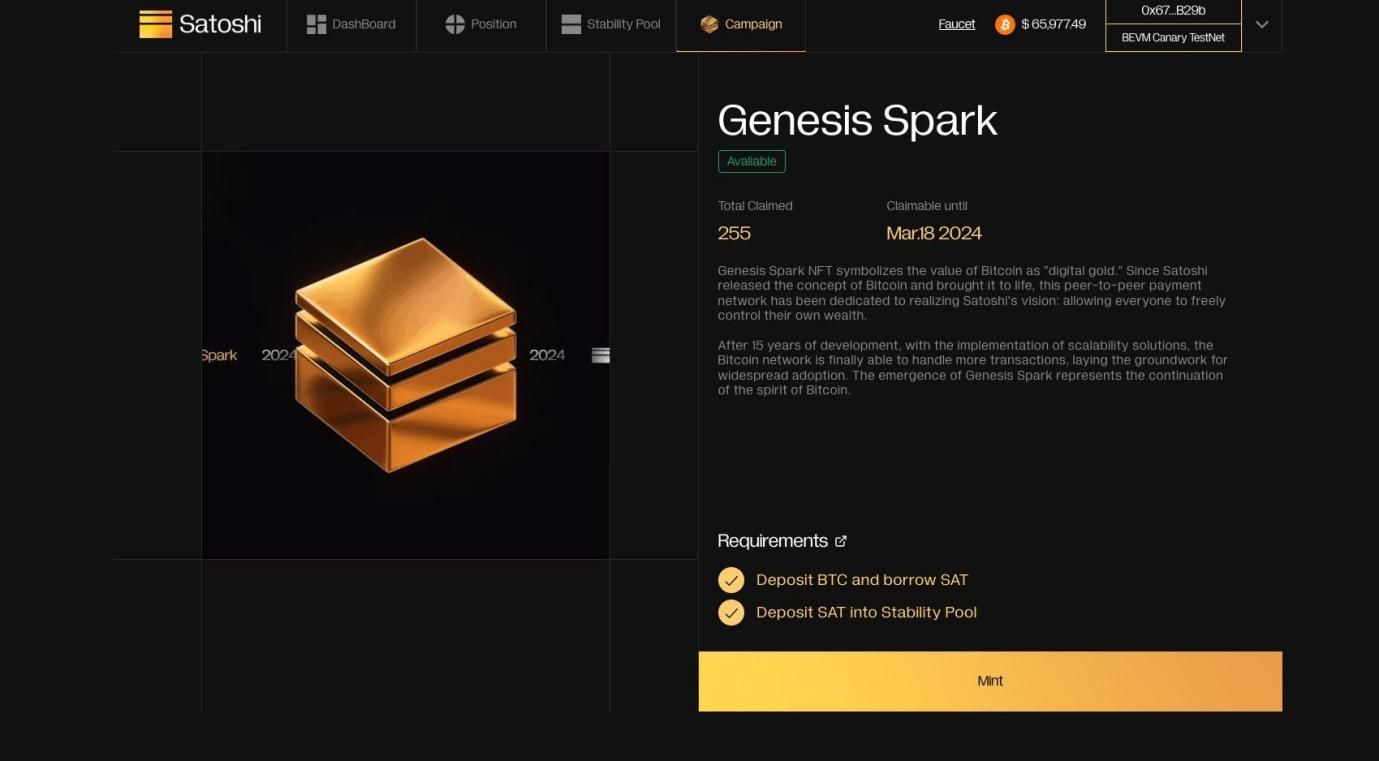

如何获得Genesis Spark NFT

根据官网说明,只要完成创建仓位,将SAT 存入Stability Pool,每个地址即有一次领取Genesis Spark NFT 资格,总量无上限,活动截止于3/18。

活动页面: https://app.satoshiprotocol.org/nft

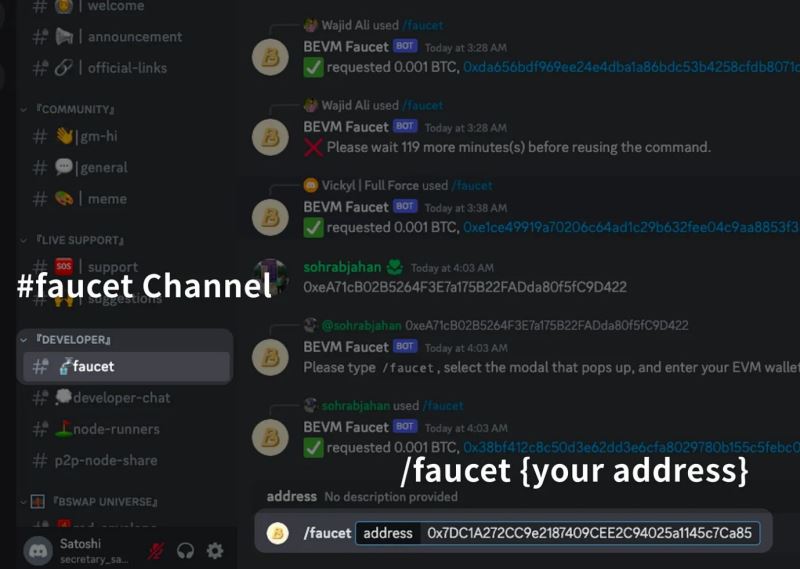

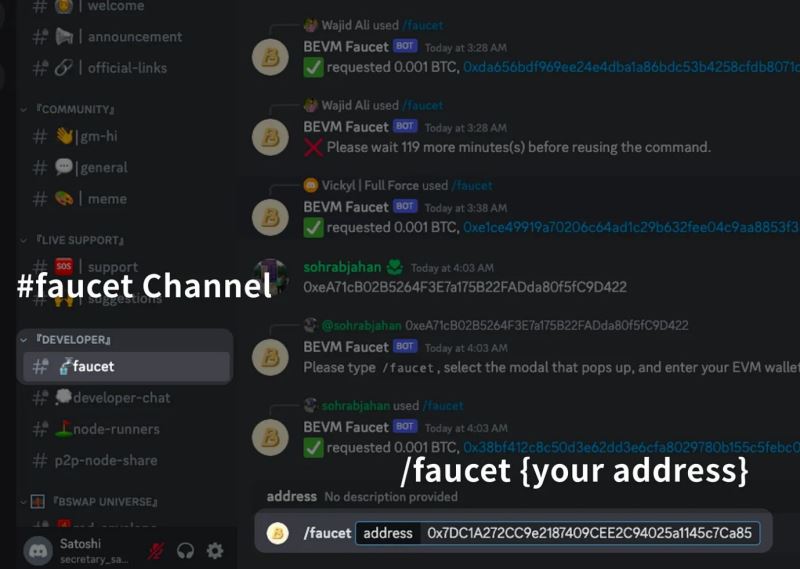

- BEVM Discord 频道,领取测试BTC

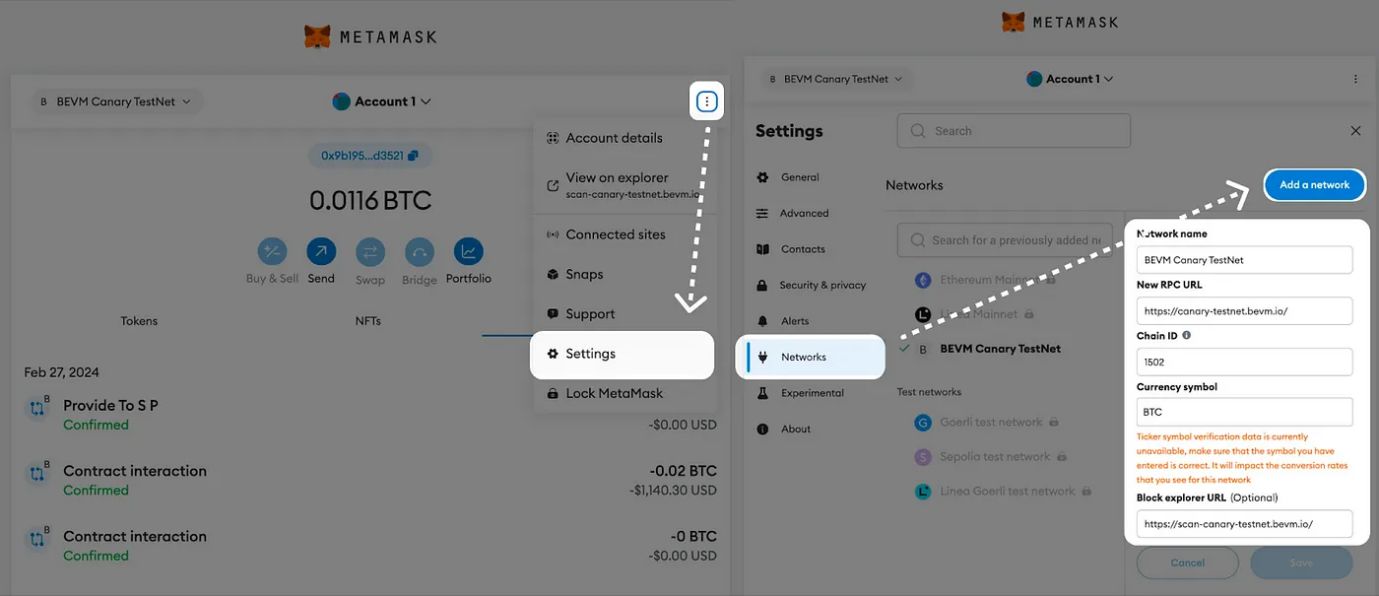

- Metamask 钱包切换到BEVM 测试网( Satoshi 会引导自动切换)

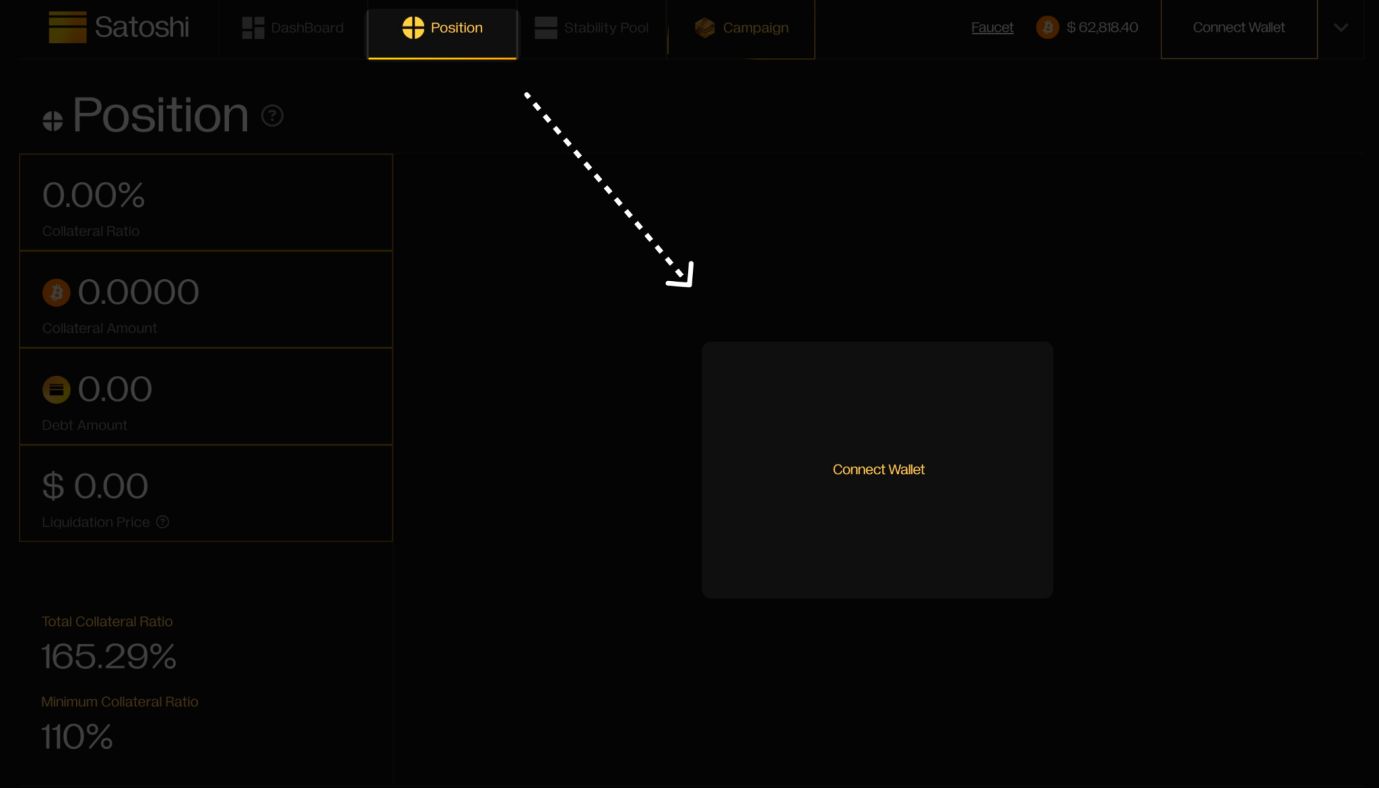

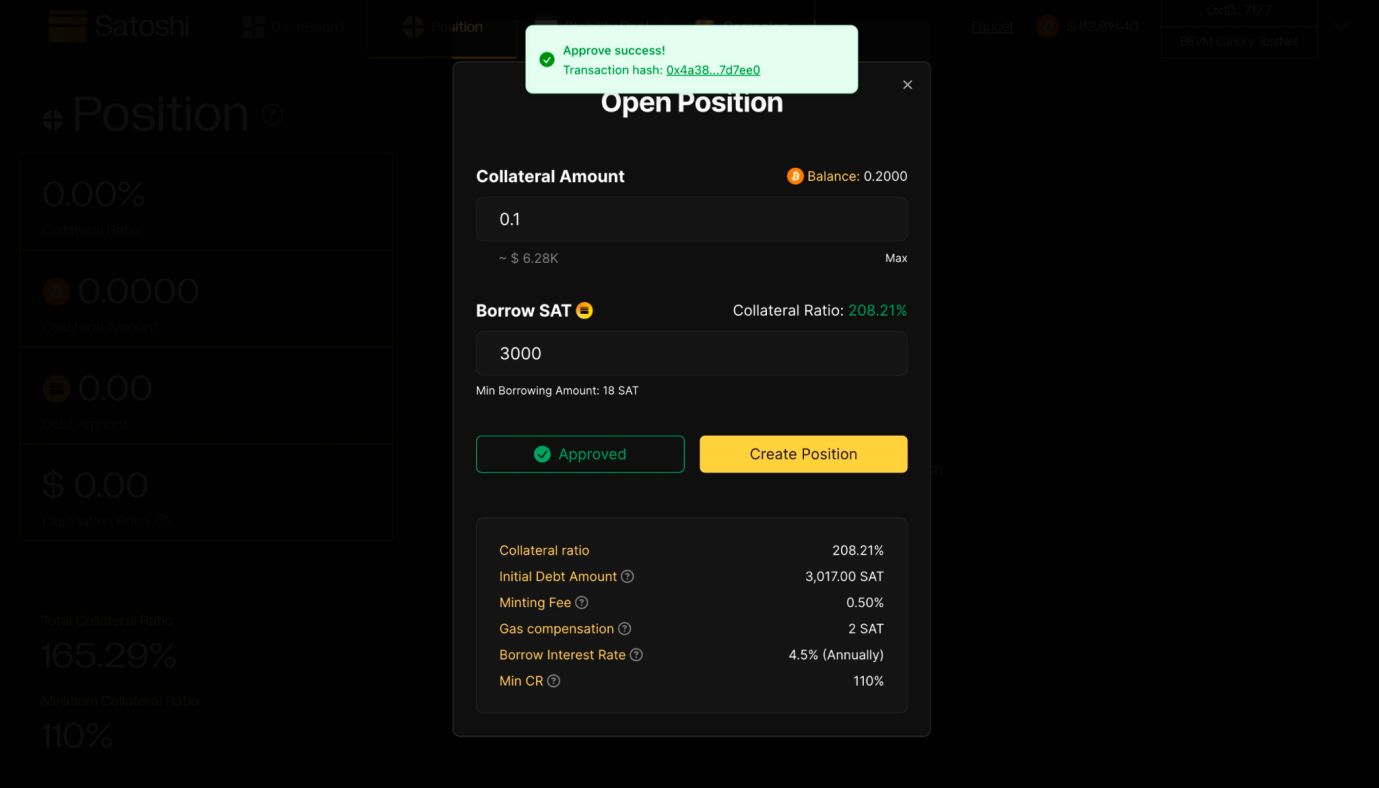

- 前往Position 页面,点选Create Position

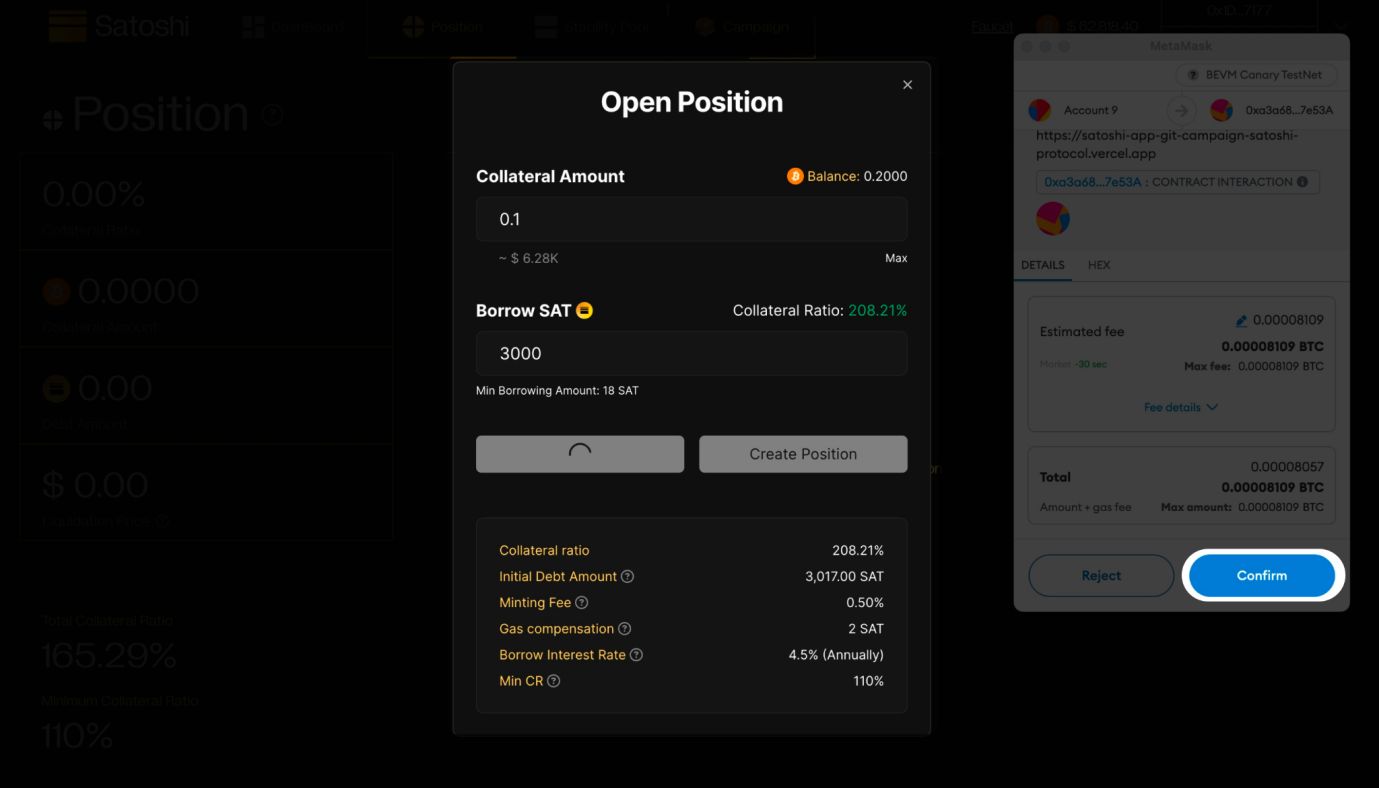

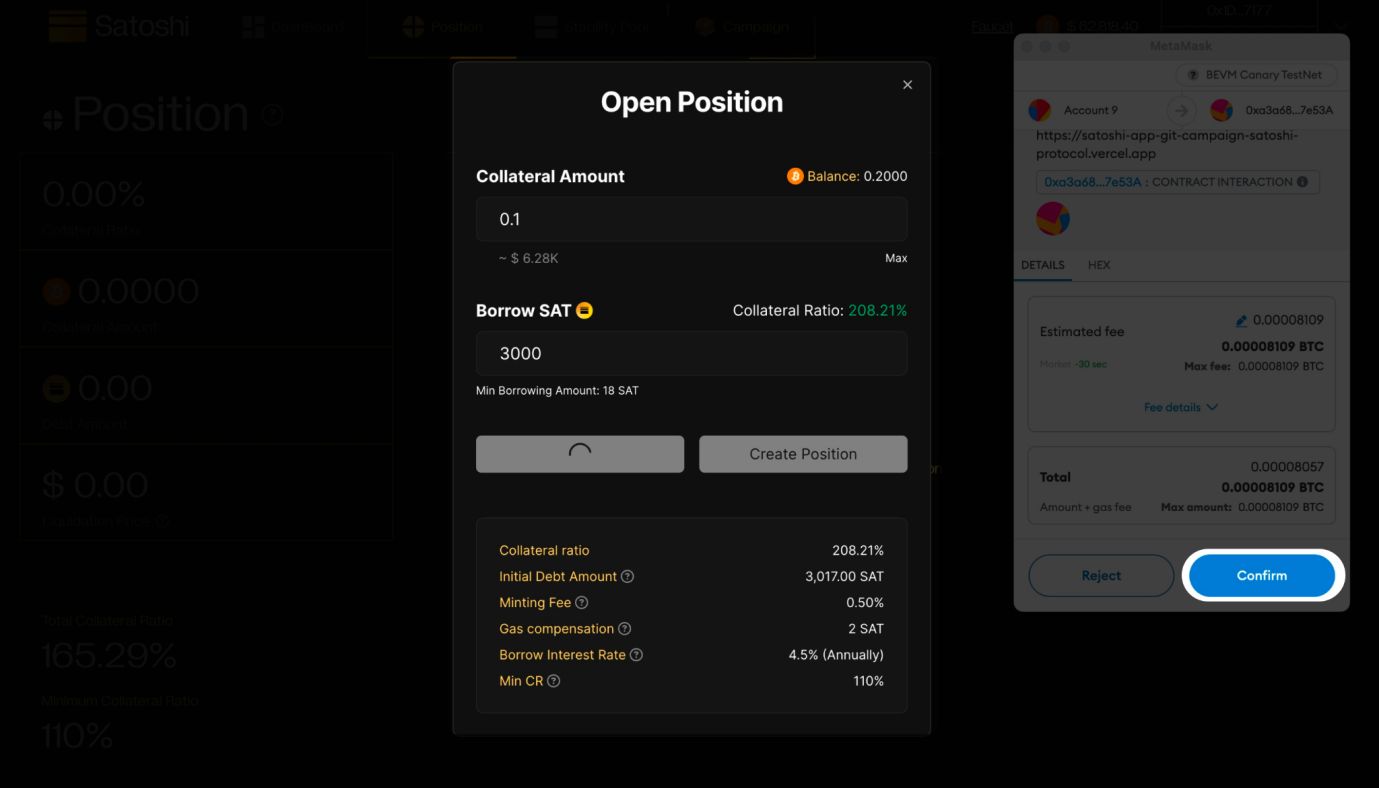

- 存入BTC,借出SAT – 确保抵押率高于110%,最少借出18 SAT

- 首先点击Approve,钱包确认

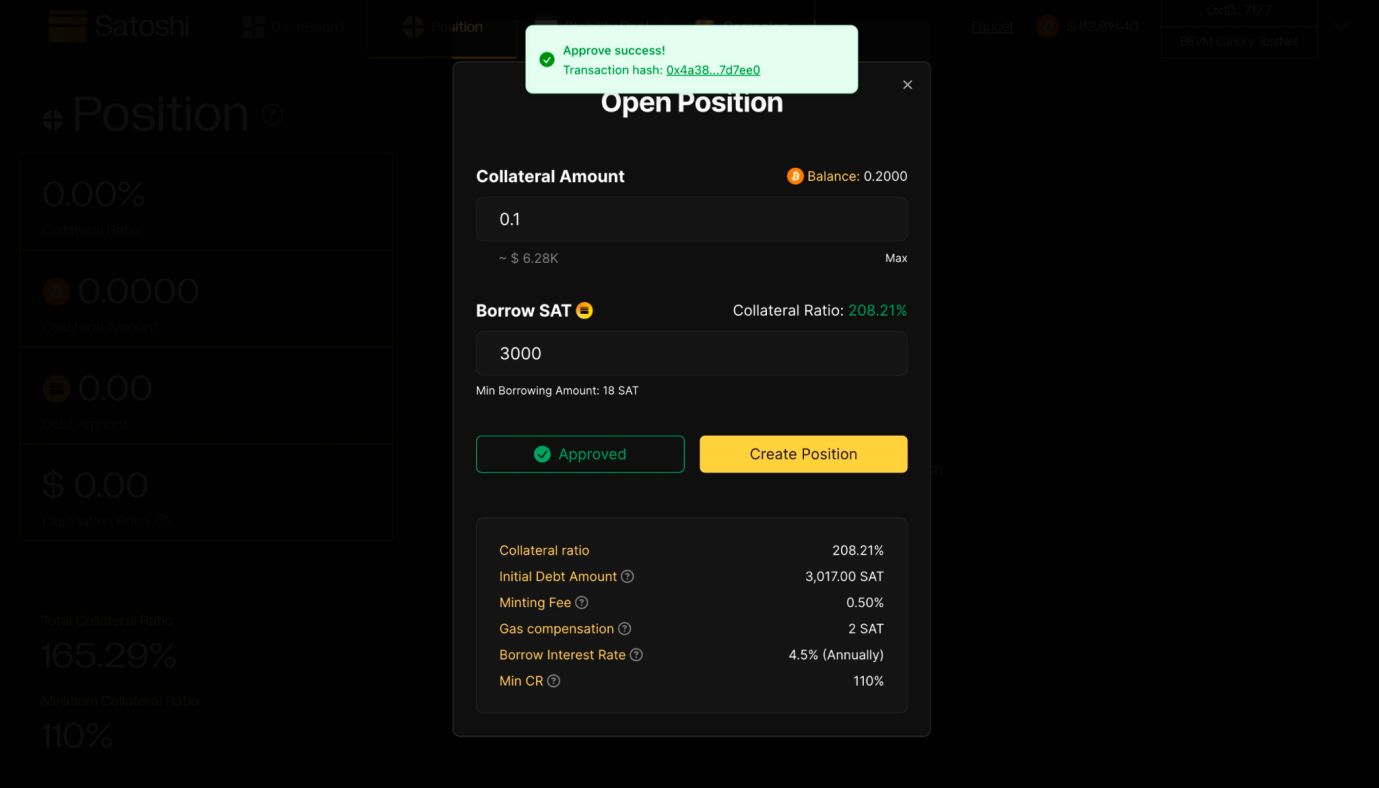

- Approve 成功后,再点击Create Position

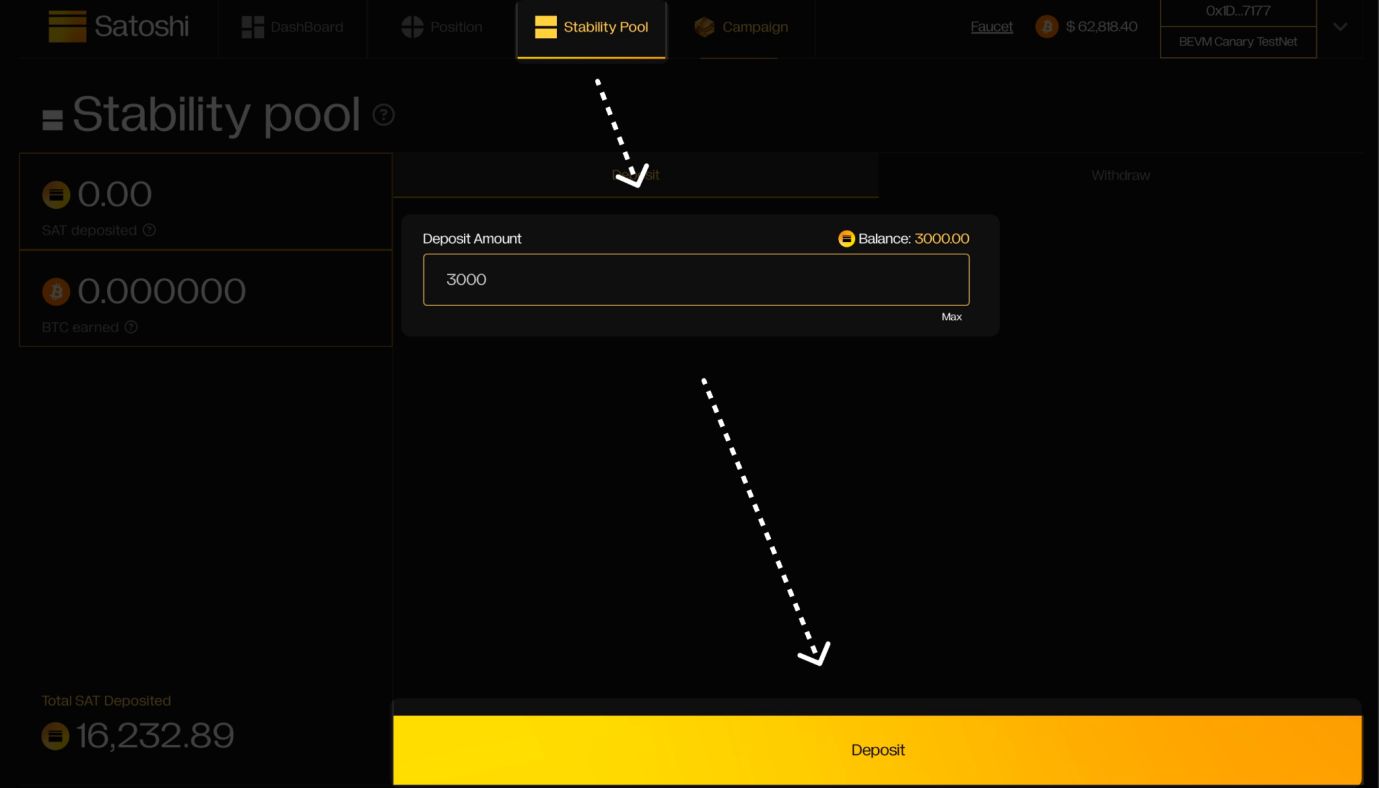

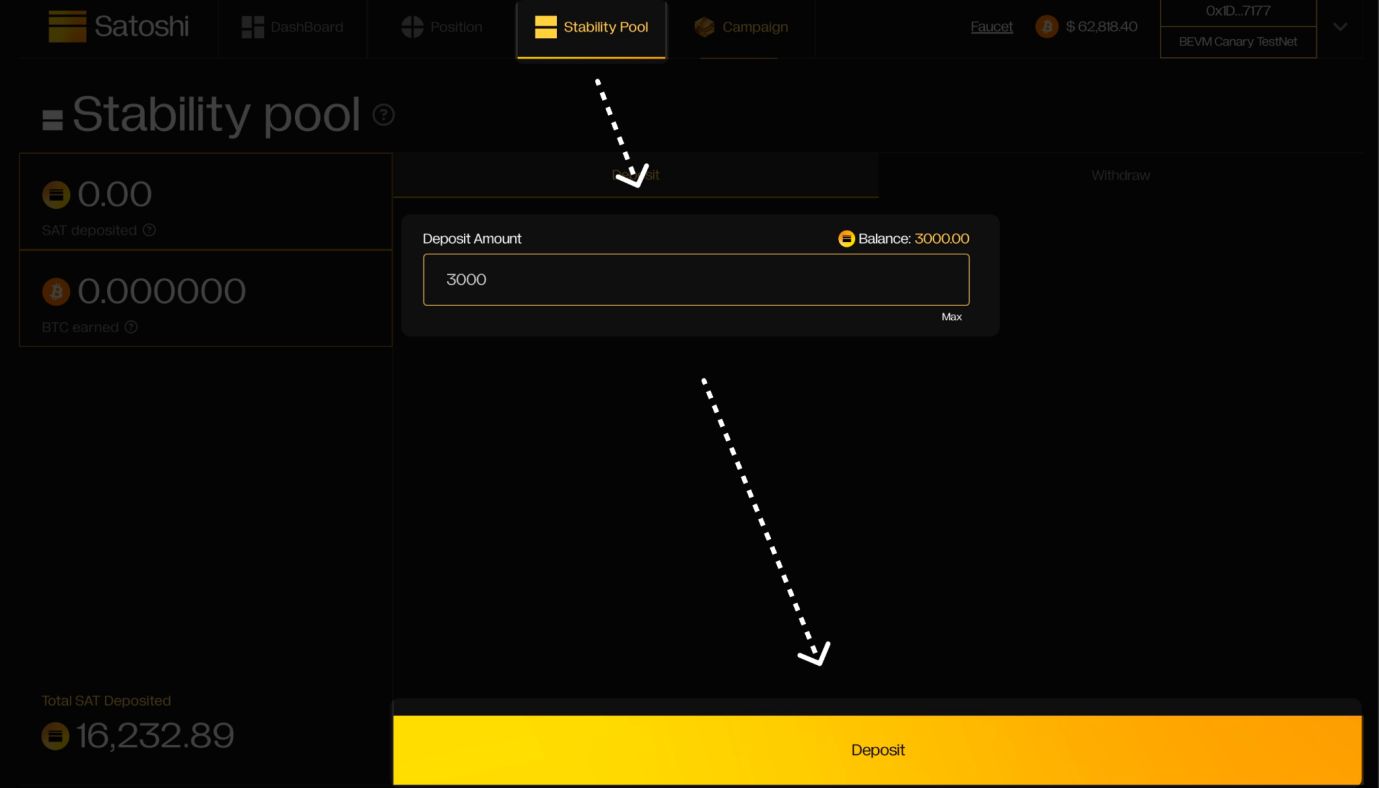

- 成功借出SAT,再前往Stability Pool 页面

- 输入SAT 存入数量,点击Deposit

- 完成后前往Campaign

- 完成以上步奏,即符合资格,点击Mint

- 成功获得NFT

Genesis Spark NFT : 比特币作为数位黄金的价值将被体现

Genesis Spark 是Satoshi 官方首次推出的NFT,命名为Genesis,团选择金块概念,是为传达,尽管Bitcoin 自2009 年起作为数字黄金存在,可惜受限于扩容方案,P2P 的支付网路始终未能落地。

但在15 年的技术发展,扩容方案的多元化,Bitcoin 在将迎来第四次减半的关键时刻,中本聪愿景能真正发生在Bitcoin 上,火种已被点燃,生态中的每个人,都将成为燎原传统金融体制的星星之火,携手推动BTCFi 的生态建设。

Satoshi 测试网活动公告: https://medium.com/@satoshi-protocol

以上就是脚本之家小编给大家分享的一文详解比特币生态超额抵押稳定币协议Satoshi Protocol了,希望大家喜欢!

本站提醒:投资有风险,入市须谨慎,本内容不作为投资理财建议。