一文详细了解HashKey计划如何成为香港首只加密货币IPO

HashKey的IPO申请将香港虚拟资产监管体系置于聚光灯下,检验以合规为先的加密货币平台能否赢得投资者青睐。

要点摘要

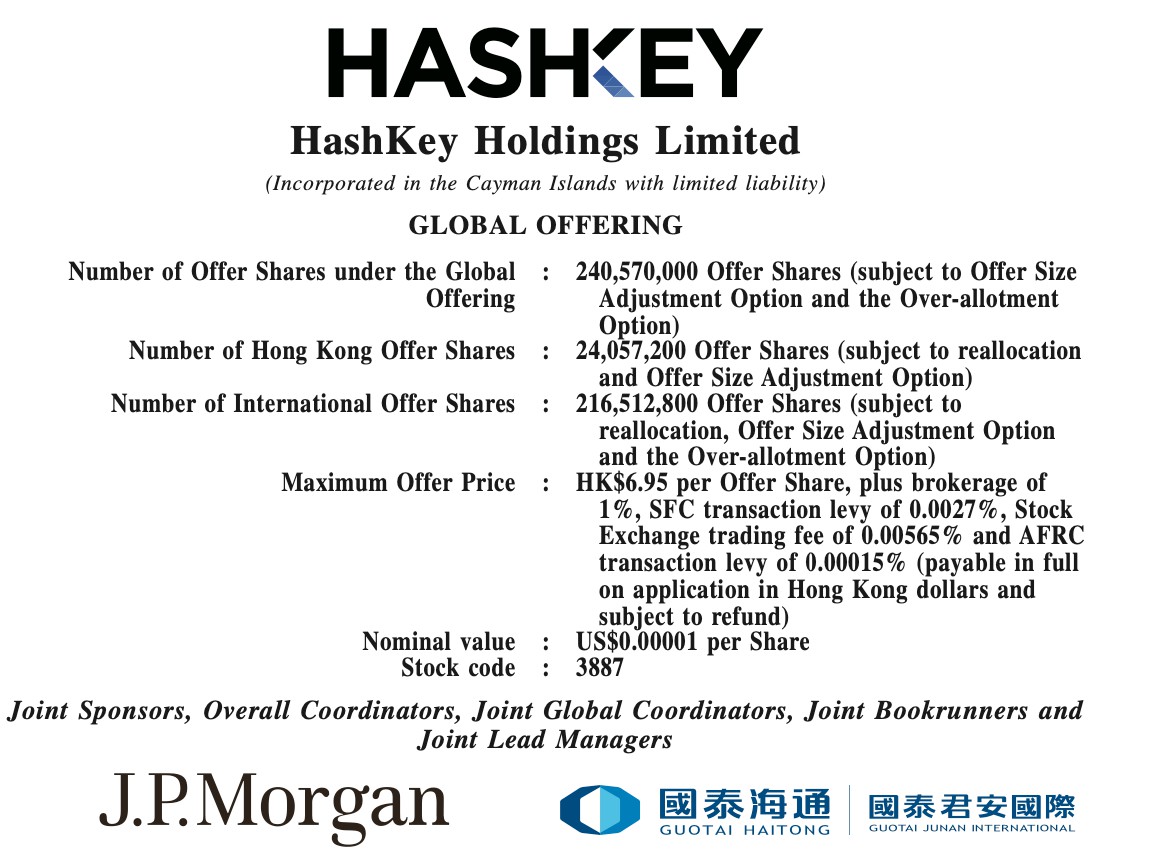

- HashKey计划通过在香港虚拟资产监管框架下发行2.4057亿股股票,成为香港首家完全以加密货币为根基的首次公开募股公司。

- <b该业务通过将交易、托管、机构质押、资产管理与代币化整合到一个受监管的平台上,超越了单纯的现货交易所范畴。

- 收入正在增长,但该公司仍在亏损,因为它在技术、合规和市场拓展方面投入巨大。

- 大部分IPO所得资金预计将用于基础设施建设和国际扩张,使此次上市成为对受监管数字资产市场的长期押注。

HashKey希望成为首家香港投资者可在本地股票市场购买的加密货币交易所。该公司已提交首次公开募股(IPO)申请,这有望使其成为该市首个在全新虚拟资产监管框架下上市的、完全以加密货币为特色的交易平台。它将发行2.4057亿股,其中一部分预留给了本地散户投资者。

股票的发行价区间为5.95至6.95港元,若全部认购,融资额最高可达16.7亿港元,约合2.15亿美元,这意味着公司估值将高达数十亿美元。

预计将于12月17日在香港证券交易所开始交易。

HashKey目前运营着其自称的香港“最大持牌平台”,该平台涵盖更广泛的业务领域,包括托管、机构质押和代币化。在最新提交的文件中,该集团报告称,其质押资产和平台管理资产规模已高达数百亿港元。

在接下来的几节中,我们将探讨该企业的业务内容、财务状况对比、其对IPO募集资金的使用计划,以及此次上市结果为何对于理解香港更广泛的虚拟资产雄心至关重要。

为何HashKey的IPO或将成为香港的关键一步

HashKey是首批面向公众股权投资者推出香港新虚拟资产监管框架的重要尝试之一。该交易所计划共发行2.4057亿股股票,其中2406万股面向本地投资者,其余股份面向国际投资者,每股最高发行价为6.95港元。

最终定价将于2025年12月16日确定,次日将按拟议的股票代码3887开始交易。若此次发行在区间上限全额认购,融资规模或将高达16.7亿港元,约合2.15亿美元,这有望使HashKey成为亚洲颇具影响力的加密货币主题上市公司之一。

此次上市也是香港在历经多年监管不确定性后,重振其作为数字资产中心地位的一个重要里程碑。过去两年,香港推出了针对零售和机构加密货币平台的专门许可制度,允许开展严格管控的质押服务,并强化了托管要求及对稳定币的监管。

HashKey 提供了对在该框架下,一家全面受监管的多业务线加密货币企业可能样貌的早期详细展望。

此次IPO或可成为投资者对以合规为先的加密基础设施兴趣的一次实时检验,尤其是在中国大陆对许多数字资产活动仍实施严格限制的情况下。北京已采取行动叫停一些由大型科技公司支持的稳定币项目:香港的这一试验确实存在政治层面的限制。

HashKey上市后的交易表现,或可被视为一个早期信号,用以判断这些限制是否仍为一家盈利的上市加密货币交易所的成功留有足够的空间。

究竟哪些企业正在上市?

从纸面上看,HashKey Holdings是一次交易所IPO。但实际上,投资者获得的是一套更广泛的加密基础设施,这套设施已根据香港监管框架完成审查并取得许可。

核心是总部位于香港的HashKey交易所,该交易场所已获得证券及期货事务监察委员会(SFC)的许可,持有第1类和第7类牌照,可从事虚拟资产交易及运营虚拟资产交易平台。它支持现货交易、场外交易服务,以及以港元和美元计价的法币出入金通道。该公司自诩为香港最大的持牌交易平台,服务于零售客户和专业投资者。

围绕这一核心,还有一个更为广泛的生态系统。HashKey Cloud提供机构质押与节点服务,该公司表示,已获准支持香港现货以太坊交易所交易基金(ETF)的质押业务。在相关文件中,HashKey报告称,截至2025年第三季度末,其管理的质押资产规模已达约290亿港元,使其跻身亚洲最大的质押服务商之列,同时也是全球规模较大的参与者之一。

该集团还运营着一个资产管理部门,提供加密货币基金和风险投资策略。根据其提交的文件,截至2025年9月30日,其管理的资产规模约为78亿港元。此外,该集团还通过HashKey Chain进入了代币化领域。HashKey Chain是一个专注于现实世界资产(RWA)、稳定币及机构应用场景的网络。该公司报告称,该网络上的链上RWA规模约为17亿港元。

最后,HashKey一直在打造加密货币即服务工具,并积极寻求在包括新加坡、迪拜、日本、百慕大以及欧洲部分地区在内的多个市场获得牌照。这表明,此次IPO旨在支持国际化扩张和白标基础设施模式,而不仅仅局限于香港这一单一市场交易所。

收入、亏损与“合规优先”的押注

HashKey呈现出典型的成长期模式:收入迅速增长,但业务仍在持续消耗现金,因为公司正投入资金用于扩张、许可及合规建设。其总收入从2022年的约1.29亿港元增至2024年的7.21亿港元,两年内增幅超过4.5倍,这得益于其香港和百慕大交易所的上线以及交易活动的持续增长。

这种增长尚未转化为利润。对相关文件的审查显示,净亏损几乎翻了一倍,从2022年的5.852亿港元增至2024年的11.9亿港元,主要原因是技术、员工人数、合规及营销等方面的支出增加。

交易量从2022年的42亿港元增至2024年的6384亿港元,但低费率策略以及在多个司法管辖区运营持牌场所的成本,使公司净利润持续深陷亏损。

最新数据显示,这一趋势可能正在改善。2025年前六个月,HashKey的净亏损为5.067亿港元,较去年同期的7.726亿港元亏损有所收窄。

该公司将这些亏损视为在市场周期之前打造一个持牌、合规且可扩展的数字资产平台所付出的代价。该公司认为,这一漫长而昂贵的建设过程,正如同早期交易所领导者在实现盈利之前的模样。

HashKey计划如何使用IPO所得资金

HashKey 明确表示了其计划如何使用这笔新资金。

- 大约40%的净收益将用于未来三到五年内的技术和基础设施升级。这包括扩展HashKey Chain及交易所的撮合引擎,以及强化托管、安全和后台系统。公司简介还提及了衍生品。提供 产品并完善机构工具,作为具体的拓展领域,这将使HashKey更接近于大型国际平台所提供的全套产品。

- 另外40%用于市场拓展和生态系统合作。具体而言,这意味着更积极地进军新司法管辖区,并扩大加密货币即服务模式的规模——银行、经纪商和金融科技公司可通过API连接至HashKey的托管与交易平台,而无需自行搭建完整的基础设施。该公司对海外许可和机构关系的探讨表明,其旨在与主要依赖零售业务的交易所区分开来。

- 剩余的20%分别用于运营与风险管理(10%)以及营运资本与一般公司用途(10%)。这包括招聘、加强合规与内部控制,以及保持资产负债表的灵活性,以应对市场周期。

下一步是什么?

12月即将来临,有三件事值得关注:

- 交易的定价方式以及上市后股票的交易表现

- HashKey能否将其全栈业务,包括交易所、托管、质押和代币化,转化为稳定且多元化的收入

- 香港如何坚定地保持其对数字资产持许可但开放的态度。

如果HashKey表现良好,它可能会为其他交易所、银行和代币化项目在该市上市提供一条更清晰的路径。如果它举步维艰,这一结果或许将凸显香港虚拟资产试验的实际局限所在。

以上就是HashKey计划如何成为香港首只加密货币IPO的详细内容,更多关于HashKey领跑香港加密货币IPO的资料请关注脚本之家其它相关文章!

本站提醒:投资有风险,入市须谨慎,本内容不作为投资理财建议。