币安资金费率套利机器人是什么?如何运作?币安资金费率套利机器人操作教学

要点

- 永续合约没有到期日,因此使用资金费率机制来平衡交易者的多头头寸和空头头寸。

- 合约资金费率套利是指交易者同时在现货做多以及在合约市场做空,来收取资金费率。

- 币安(官方注册 官方下载)资金费率套利机器人支持交易者在现货和合约市场上执行 Delta 中性策略来赚取手续费收益。

如果你还没有注册币安交易所,可以通过下文的注册链接和APP下载地址,结合视频教程,自行注册。

币安官网注册:https://static.jbzj.com/qkl/ba/bazc.html(复制网址到浏览器打开)

币安安卓版APP下载:https://static.jbzj.com/qkl/ba/baxz.html

什么是币安资金费率套利机器人

币安资金费率套利机器人是一项创新工具,专为交易者在永续合约与其对应现货之间进行套利而设计。

这一工具利用资金费率机制,通过现货仓位对冲合约仓位并赚取资金费用。

永续合约交易中的资金费用是什么

资金费用是永续合约市场中多头和空头持仓者之间定期支付的费用,旨在使合约价格与标的资产的现货价格保持一致。

资金费用 = 仓位规模 x 资金费率

资金费用由资金费率决定,而各币对的资金费率彼此独立且会随着时间的推移而浮动。

资金费率套利机器人如何运作?

套利涉及在一个市场(如现货市场)上做多,在另一个市场(如合约市场)上做空,以赚取资金费用。资金费率套利策略为 Delta 中性策略,通过在合约和现货市场上反向持仓来对冲价格波动风险。

该策略可确保无论价格变动方向如何,多头仓位收益均会抵消空头仓位亏损(反之亦然),而您将赚取资金费用。也就是说,您既能从资金费用中获利,又避免了巨大的价格波动风险。

- 正向套利:当资金费率为正时,交易者可以在现货市场上买入资产,同时卖空等值的永续合约仓位,从而获得稳定的资金费用收益。此类套利通常被称为正向套利。

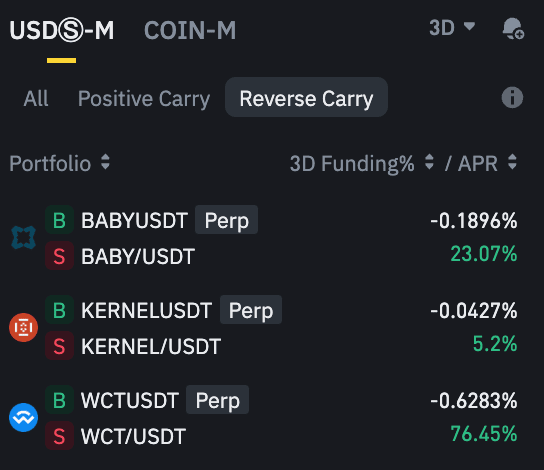

- 反向套利:当资金费率为负时,交易者可以在现货市场上“做空”(通常是以现价卖出),同时“做多”等值的永续合约杠杆仓位,从而赚取稳定的资金费用收益。这一策略的本质是押注未来价格上涨,并通过资金费率获利。

币安资金费率套利机器人通过为用户自动执行流程,简化了策略的执行。选择交易对(例如 BTCUSDT)后,机器人会分析当前资金费率的方向。

若 3 日累计资金费率为正(多头持仓者向空头持仓者支付):

当资金费率为正时,多头持仓者向空头持仓者支付资金费用。在这种情况下,机器人可能会做空永续合约以赚取资金费用,并在现货市场上买入等值金额的资产。这一策略在前端被称为【正向套利】。

若 3 日累计资金费率为负(空头持仓者向多头持仓者支付):

当资金费率为负时,空头持仓者向多头持仓者支付资金费用。在这种情况下,机器人将在合约市场做多,并在现货市场卖出等值资产。为了保持现货资产的原始余额不变,机器人会在收取资金费用后在现货市场买回资产。这一策略在前端被称为【反向套利】。

这种自动化方法确保交易者可以持续利用资金费率的波动,从定期支付的资金费用中赚取潜在收益。

如何使用币安资金费率套利机器人

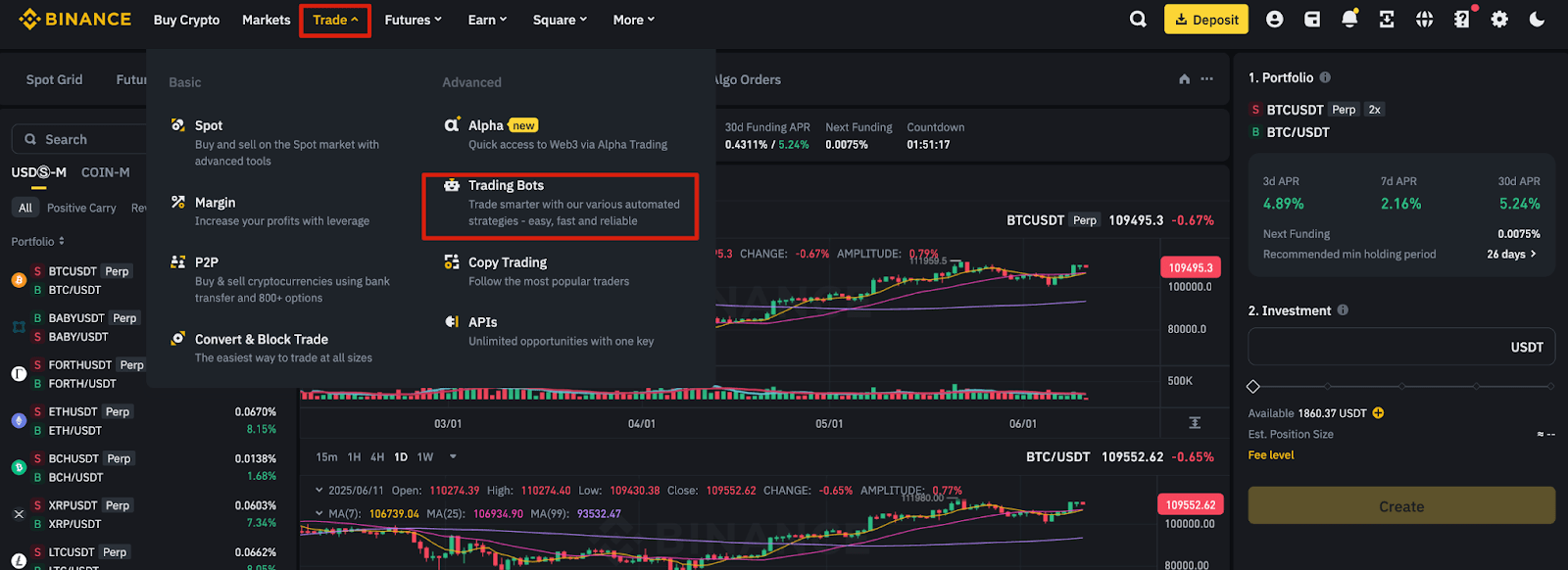

第 1 步:前往套利机器人页面

在币安官网选择【交易】-【交易机器人】,然后点击【套利机器人】。

或者,直接前往交易机器人界面上的【套利机器人】部分。

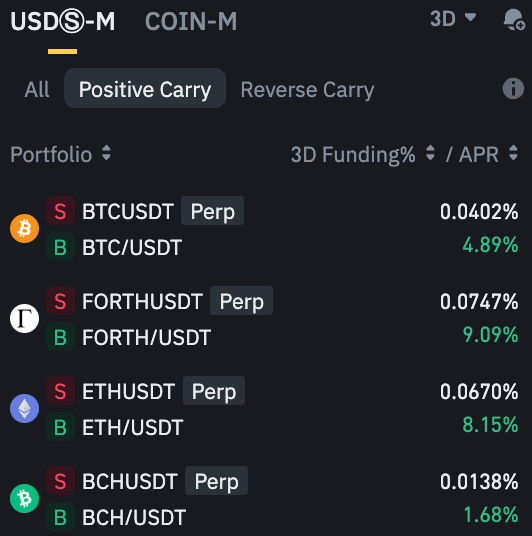

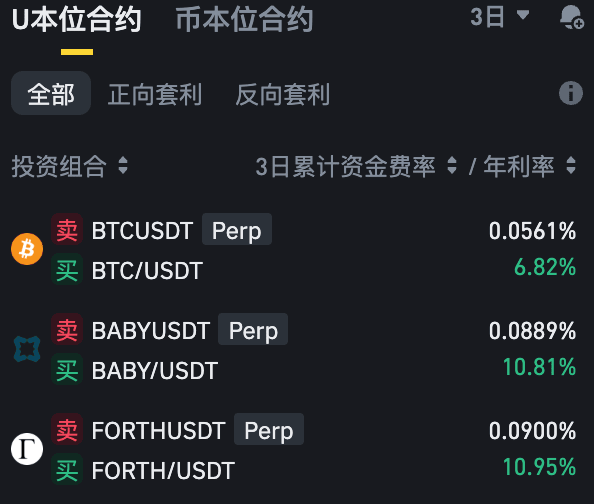

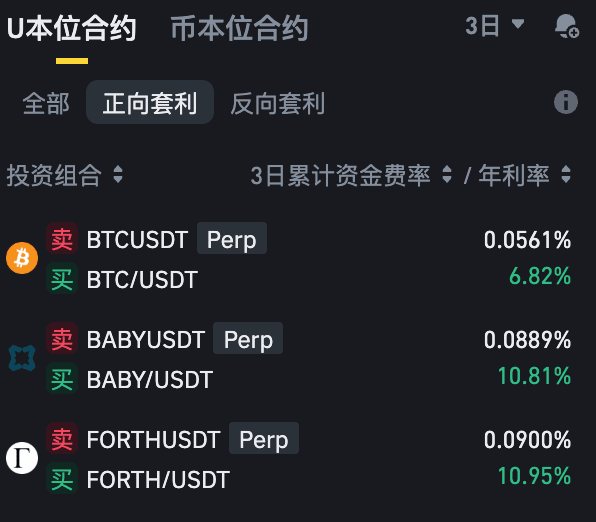

第 2 步:为您的套利策略选择币对

首先,为您的套利策略选择币对。

费率/收益率:

- 3 日累计资金费率:过去 3 天内结算的最新资金费率之和。

- 年化收益率:将资金费率推算至一年的年化收益率。

- 年化收益率 = |3 日累计资金费率| / 3 * 365

策略选项:

【正向套利】:当 3 日累计资金费率为正时,采用这一策略。此策略是指做空合约以收取资金费用,同时在现货市场上买入等值资产以对冲价格波动风险。

【反向套利】:当 3 日累计资金费率为负时,采用这一策略。此策略是指做多合约以收取资金费用,同时在现货市场上做空等值资产。

第 3 步:输入投资金额

选择币对后,前往订单界面输入参数。

您可以查看现货账户中的可用余额,并输入投资金额。请向您的现货账户进行转账或充值,确保资金充足。

请注意:

- U 本位合约和币本位合约的正向套利投资资产为 USDT。

- USDC 合约的正向套利投资资产为 USDC。

- 反向套利投资资产为基础资产,例如 BTC、ETH 和 BNB 等。

缓冲机制:

10% 的初始投资将预留为缓冲资金,以应对保证金检查和市场波动风险。

例如:

- 如果您在多头 U 本位策略中投资 1,000 USDT,则 900 USDT 将用于买入基础资产,相应的空头 U 本位仓位的名义价值为 900 USDT。

- 当市场行情在策略创建过程中急剧波动时,此缓冲机制有助于防止保证金检查失败。

可选:设置入场价差控制

在创建套利机器人或为已有套利机器人追加投资时,您可以选择设置入场价差控制。默认情况下,入场价差为 -0.1%。

正向套利:对于正向套利策略(买入现货,卖出合约),入场价差计算为(合约价格-现货价格)/现货价格。价差越大,潜在收益就越高。 我们实时监控市场,仅当价差达到或超过您的目标时才开立仓位。

示例:

如果您设置2% 的入场价差,并以100 USDT买入现货,同时以102 USDT开立空头合约仓位,则通过低买高卖策略您将获得+2% 的入场价差收益。

反向套利:对于反向套利策略(买入合约,卖出现货),入场价差计算为(现货价格 - 合约价格)/合约价格。价差越大,潜在收益就越高。我们实时监控市场,仅当价差达到或超过您的目标时才开立仓位。

示例:

如果您设置2% 的入场价差,并以100 USDT建多头合约仓位,同时以102 USDT卖出现货,您可以通过低买高卖策略获得+2%入场价差收益。

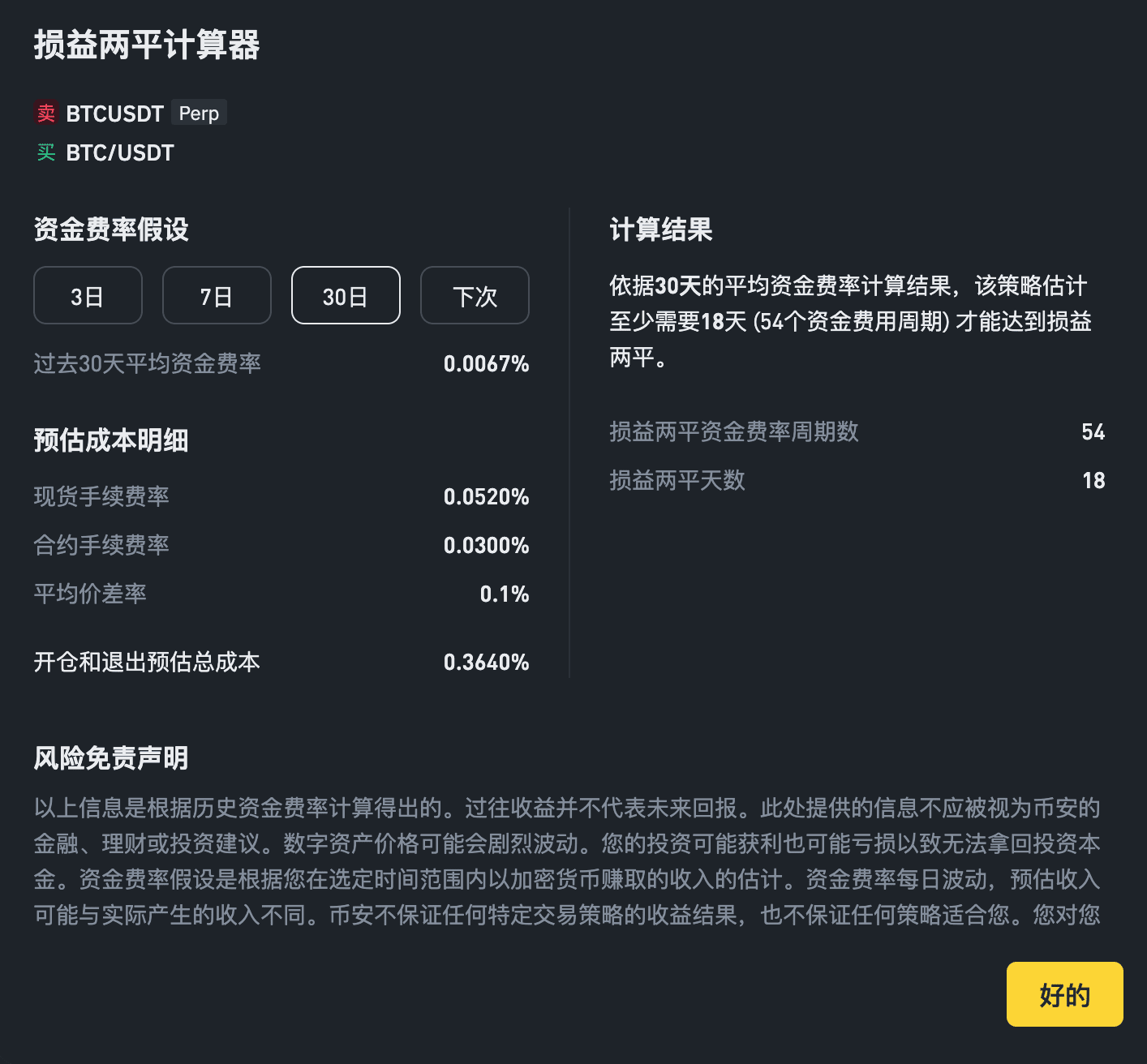

注:在启动套利机器人之前,请查看【建议最短持有期间】。这是基于过去 30 天平均资金费率的假设所计算的损益两平所需期间。欲查看基于 3/7/30 天资金费率假设的损益两平计算器计算详情,请点击【>】。

第 4 步:创建套利投资组合

设置参数并启动策略。机器人可能需要一定的时间来调整策略两端的交易规模。

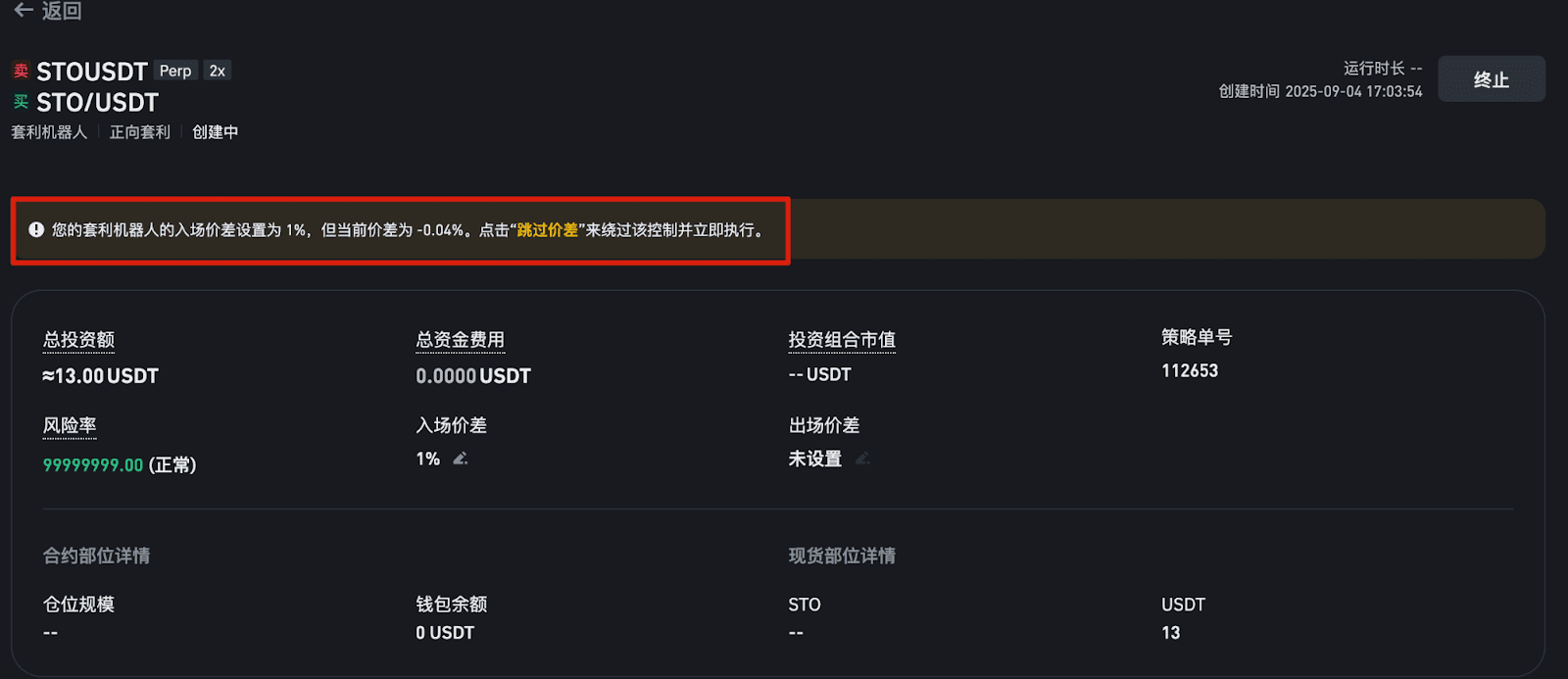

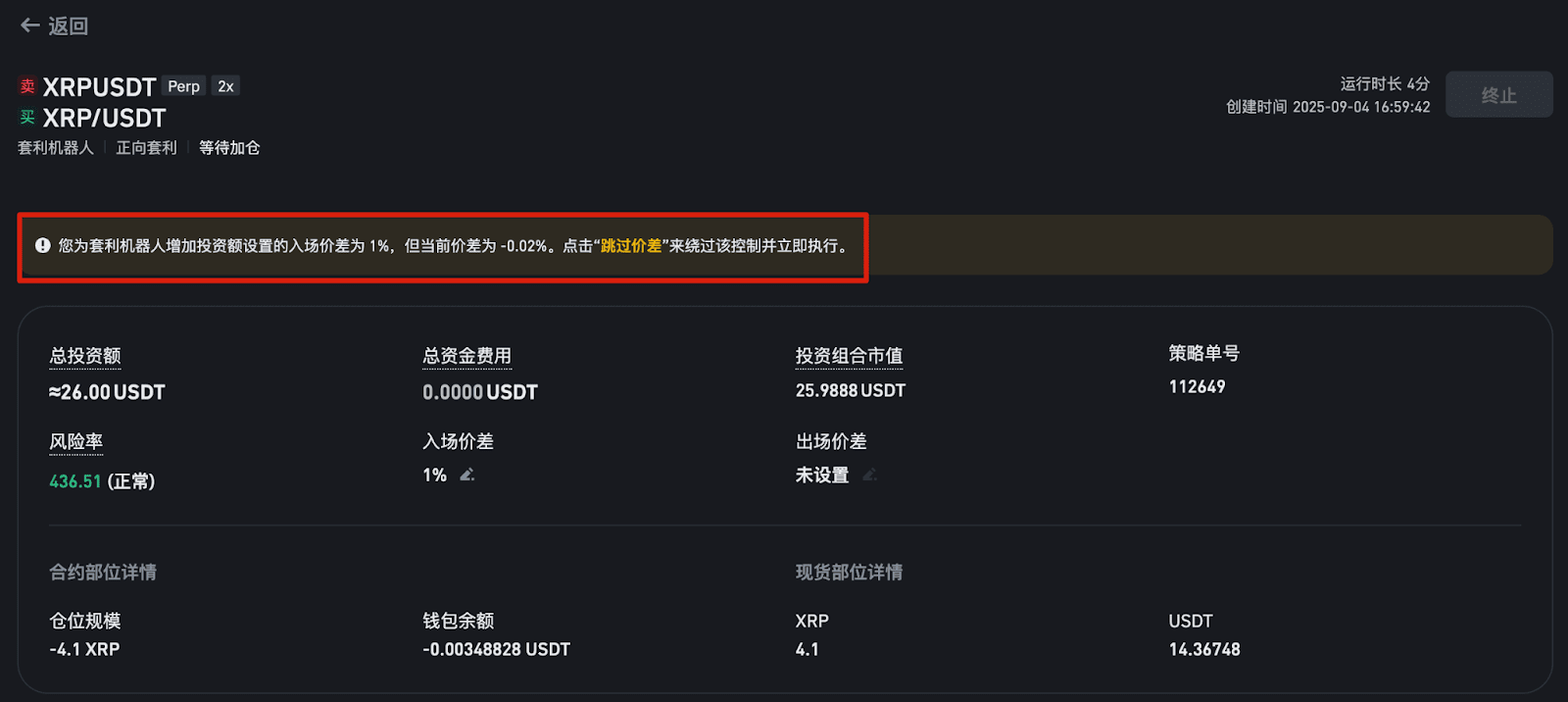

当套利机器人因入场价差而处于 [创建中] 或 [等待加仓] 状态时,您可以使用 [跳过价差] 来清除当前入场价差并立即执行操作。您也可以在详情页编辑入场价差。

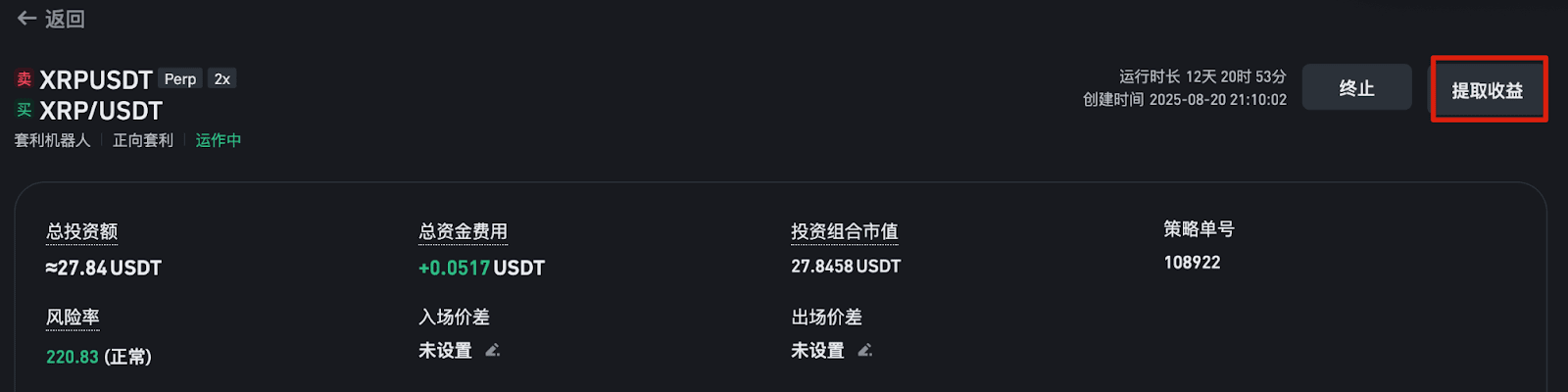

跟踪和管理投资组合

跟踪策略

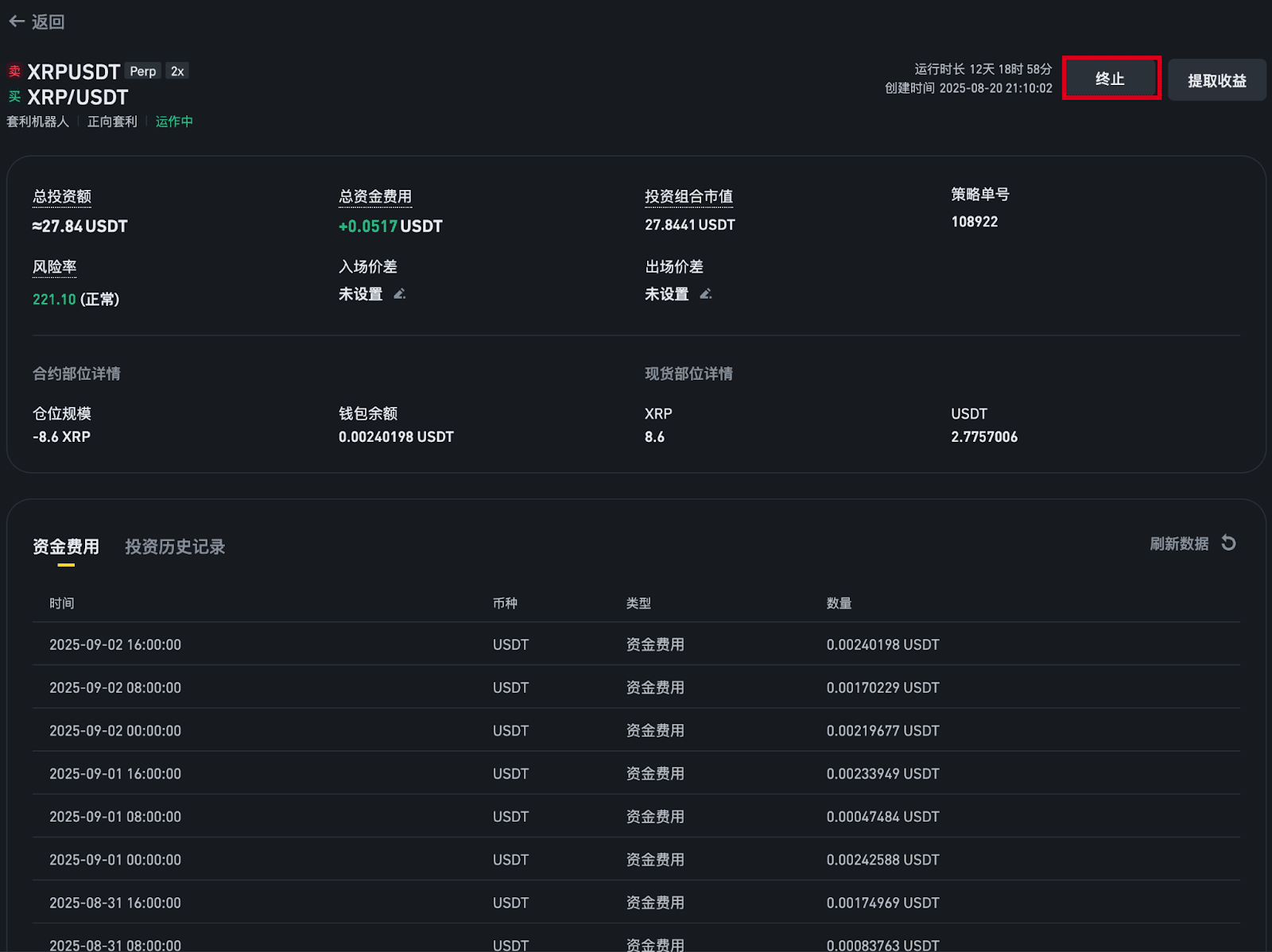

您可以通过【运行中】选项卡追踪您的策略,获取以下信息:

- 仓位规模:现货和合约端的名义价值。

- 总资金费用:策略运行期间收取与支付的所有资金费用的累计总额。

- 投资组合市值:此策略内所有资产余额(按最新价计算),加上合约持仓的未实现盈亏。

- 资金费率警示:若当前市场的 3 日累计资金费率或下一次资金费率与您运行中策略的买卖方向相反,表示您正面临支付资金费用的风险,您将在对应策略上看到 3 日费率或下次费率的警示标记。您可考虑在警示触发时主动结束策略。

管理策略

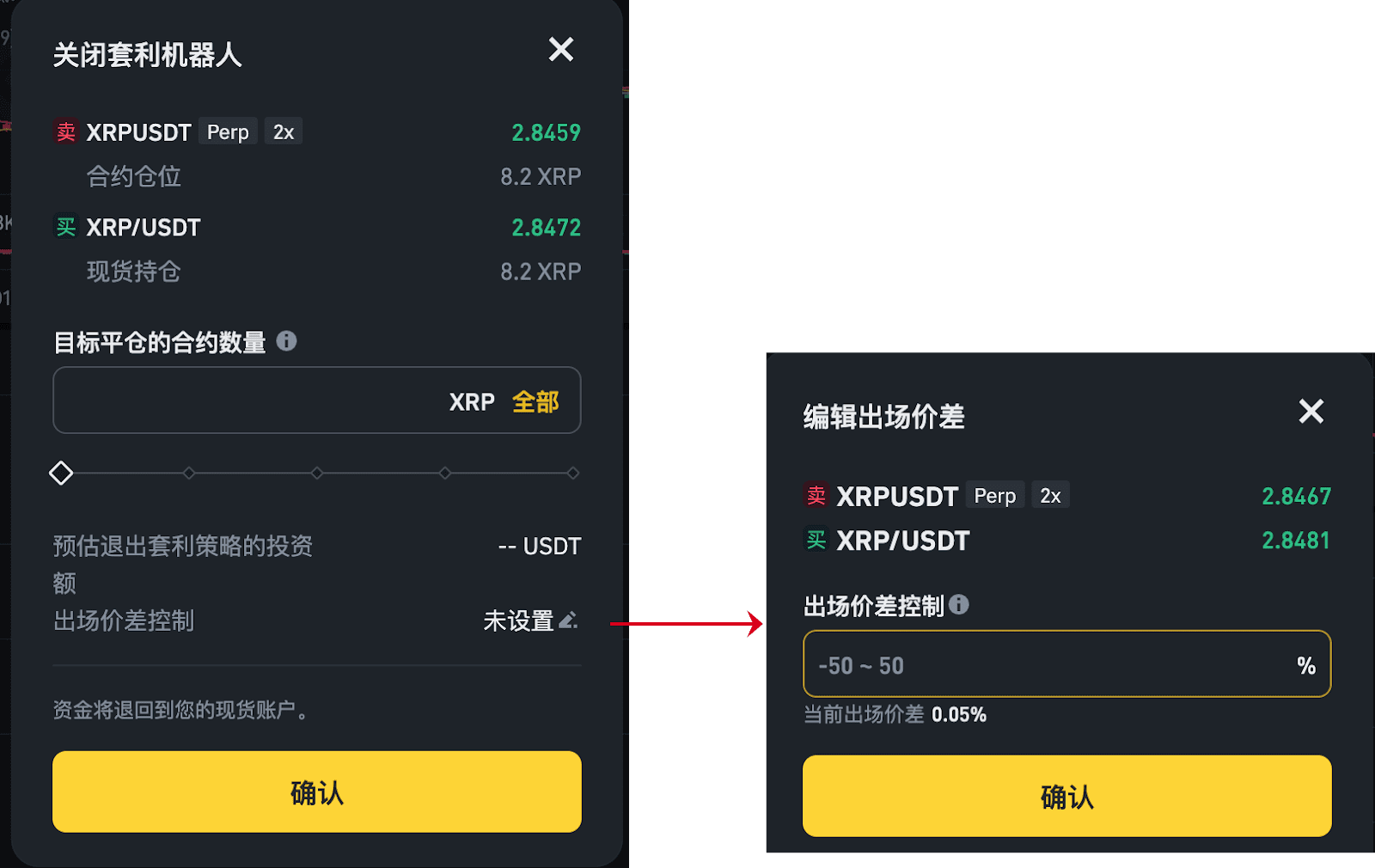

要结束您的策略,请点击正在运行的策略的【结束】按钮,并选择【全部平仓】或部分平仓,即可退出套利策略。然后,点击【确认】。

设置出场价差控制(可选)

- 在关闭套利机器人时,出场价差默认设置为 -0.1%。

- 正向套利(Positive carry):对于正向套利策略(买入现货,卖出合约),退出价差计算为(现货价格 - 合约价格)/合约价格。价差越大,潜在收益就越高。我们实时监控市场,仅当价差达到或超过您的目标时才关闭仓位。示例:如果您设置2%出场价差,并以102 USDT卖出现货,同时以100 USDT买入合约平仓,您可以通过低买高卖策略获得+2%出场价差收益。

- 反向套利(Reverse carry):对于反向套利组合(买入合约,卖出现货),出场价差的计算公式为:出场价差=(合约价格 - 现货价格)/现货价格。价差越大,潜在收益越高。系统会实时监控市场,仅当价差达到或超过您的目标时才会平仓。示例: 如果您设置 2% 的出场价差,在 102 USDT 卖出合约进行平仓,同时以 100 USDT 买回现货,您将通过低买高卖策略获得 +2% 出场价差收益。

若因价差调整导致机器人关闭延迟,您可以点击【跳过价差】调整审查,立即以市场价关闭机器人。

筛选选项:利用筛选条件显示基于正向套利或反向套利的策略。

查看记录:前往【历史记录】选项卡,查看过去的策略及其结果。

增加/减少投资额:选择投资组合和投资额,然后点击【增加】即可增加投资规模。

提取套利收益:

- 在运行中策略详情页面,当策略达到最小提取标准后将会展示【提取收益】按键

- 最低提现标准:策略账户中的最大提现金额必须超过最低盈利0.002 USDT才能提取套利机器人盈利。如果最大提现金额低于0.002 USDT,则必须关闭机器人才能提取盈利。

- 点击【提取收益】并输入金额进行提取,无需关闭机器人

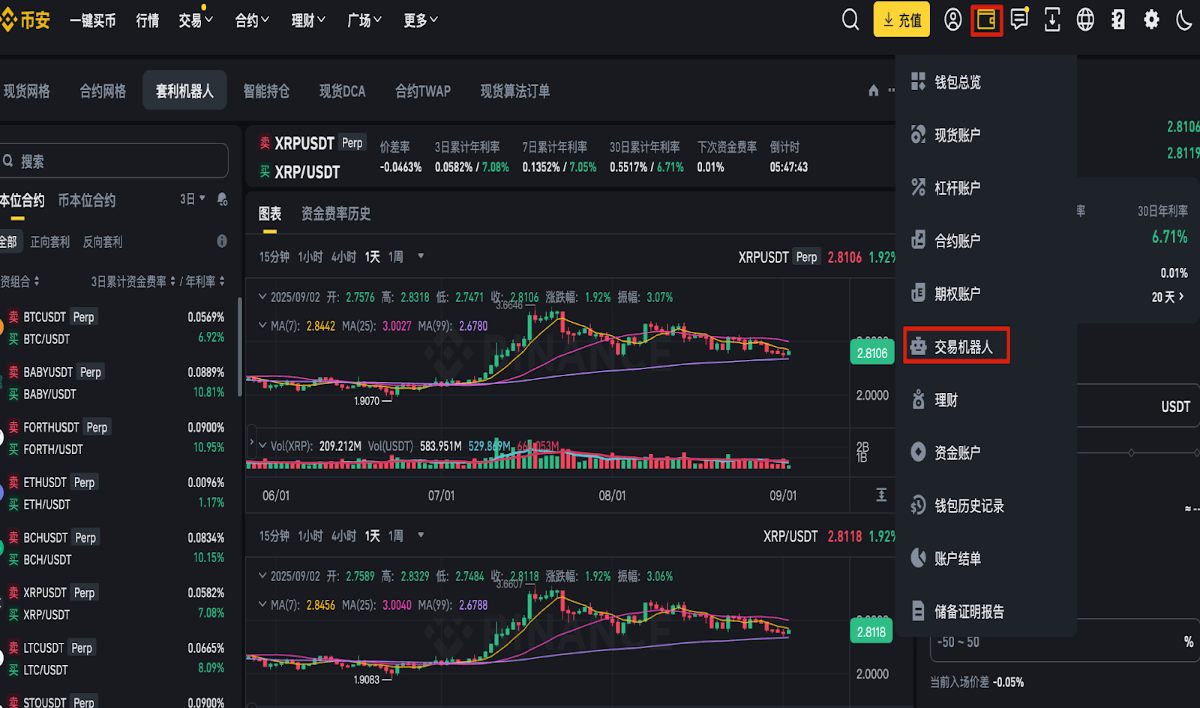

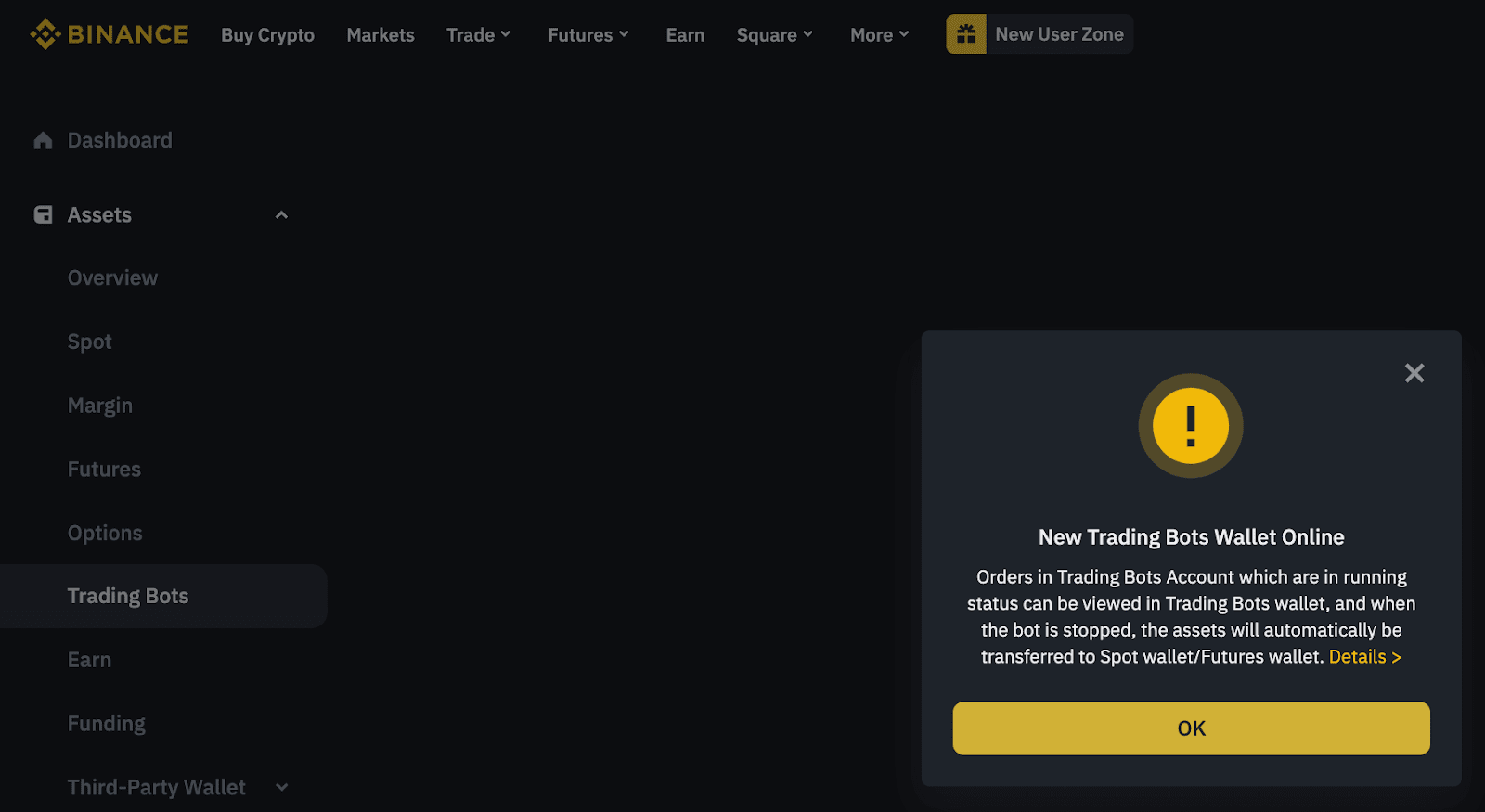

关注您的交易机器人资产

1. 在【钱包】部分访问您的套利机器人资产和策略。

2. 在币安交易首页,选择【钱包】-【交易机器人】。

如果您尚未开通交易机器人账户,必须先开通。然后,点击【确定】继续。

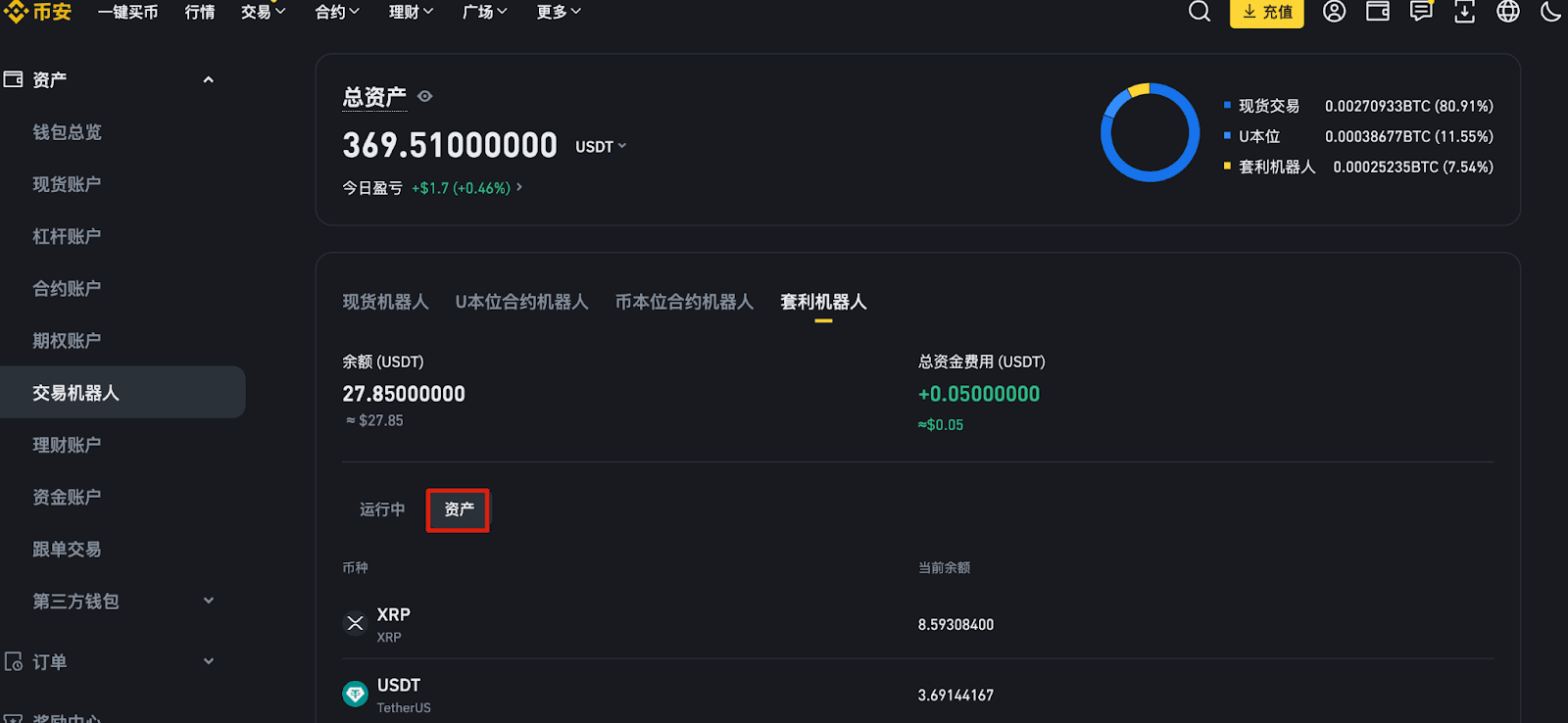

3. 要查看您正在运行中的套利策略,请前往【交易机器人】>【套利机器人】>【运行中】。

4. 要查看分配给运行中的套利策略的资产,请选择【套利机器人】-【资产】。

5. 要查看套利记录的更多详情,请点击【查看机器人】。

常见问题

1. 我可以同时运行多少个资金费率套利策略?

您最多可以同时运行 10 个单独的资金费率套利策略,每个策略均支持不同的币对。但是,即使在不同账户中,同一币对也不能运行多个策略。

例如,如果您在一个账户中运行 BTCUSDT 做多策略,则无法在其他账户中采取另一个 BTCUSDT 策略。

2. 套利策略是否支持杠杆借币?

目前,套利策略暂不支持杠杆借币。

3. 杠杆对我的合约仓位有何影响?

杠杆会影响所需的初始保证金,但不会影响保证金比率。因此,提高杠杆倍数不会增加强平风险。

为维持 Delta 中性策略,您的合约仓位规模等值于您执行的现货订单规模。

杠杆倍数将影响维持仓位所需的初始保证金。

4. 什么是价差调整?

价差调整可确保在创建策略时,合约价格与现货价格保持一致,以避免因滑点造成的损失。

价差 = 合约最新价 - 现货最新价;多头策略的价差为 -0.1%,空头策略的价差为 0.1%

注:

- 系统的价差调整默认设置为 0.1% 的绝对值。

- 请注意当创建策略/结束策略/增加仓位/减少仓位时,用户可能会遇到价差调整导致的仓位无法立刻被创建/结束的情况。

5. 因价差导致的开平仓时间延迟问题

币安资金费率套利机器人会在开仓或平仓之前,确保合约价格与现货价格之间的价差在可接受的范围内(通常为 0.1%)。如果价差超过此阈值,机器人可能会延迟执行交易,直至价差恢复到此范围内,以防止因滑点造成的潜在损失。

因此,如果价差长时间位于可接受的范围之外,用户可能会遇到策略平仓延迟的问题。

6. 套利机器人的最小和最大投资规模分别是多少?

最小名义价值:

- U 本位合约:最小名义价值为合约规定的最小名义价值或现货最小订单规模(以两者中较大者为准)乘以默认乘数 2.5。

- 币本位合约:最小名义价值为现货最小订单规模或最小交易金额与合约乘数之积(以两者中较大者为准)再乘以默认乘数 2.5。

最大名义价值:

最大名义规模的计算方式为每项资产的一级上限乘以 n(n 默认设置为 0.1)。

示例:BTC 的一级上限为 40,000,000 USDT,这表示多头仓位的最大投资金额为 4,000,000 USDT,空头仓位的最大投资金额则为等值的 BTC。

7. 套利机器人如何管理风险?

套利机器人具有多项风险管理功能,包括:

- 杠杆设置

- 仓位规模缓冲率

- 合规审查

此外,统一账户还需要接受保证金和抵押率审查,以确保仓位在市场波动下仍能正常运作。

8. 套利机器人有强平风险吗?

虽然套利机器人旨在通过对冲策略最大限度地降低风险,但极端的市场条件以及现货与合约市场之间价格调整的延迟仍有可能会导致强平事件发生。用户应保持充足的保证金并密切关注仓位,有效管理风险。

示例:

现货与合约标记价格背离

极端的市场分歧会导致合约价格与现货价格之间出现巨大价差。假设您以 60,000 的价格做多 U 本位 BTCUSDT 合约,而现货价格保持不变,但 U 本位 BTCUSDT 合约价格跌至 12,000。在这种情况下,账户可能会遭到强平,因为统一账户维持保证金率 (uniMMR) 会跌破 105%。

经常性反向资金费率

此外,如果资金费率的变化对您的仓位不利,则会逐渐消耗您的保证金,最终导致强平。

9. 保证金要求、规则和规范分别是什么?

统一账户维持保证金率 (uniMMR):

系统会计算统一账户维持保证金率 (uniMMR) 来评估投资组合的风险,并平衡所有仓位的资产净值与总维持保证金要求。

注:当 uniMMR 低于 105% 时,将发生强平。

抵押率:

USDT 和 USDC 的抵押率为 1.0,所有其他资产的抵押率则为 0.95。

uniMMR 计算:

uniMMR = 统一账户资产净值 / 统一账户维持保证金金额

其中:

- 资产净值:套利机器人账户总资产净值(与相应策略相关)。

- 维持保证金:现货和合约仓位的维持保证金之和。

到此这篇关于币安资金费率套利机器人是什么?如何使用?币安资金费率套利机器人参数设定与优缺点分析的文章就介绍到这了,更多相关币安资金费率套利机器人内容请搜索脚本之家以前的文章或继续浏览下面的相关文章,希望大家以后多多支持脚本之家!

本站提醒:投资有风险,入市须谨慎,本内容不作为投资理财建议。