Uniswap、PancakeSwap、SushiSwap 比较:2025 年最佳去中心化交易所

去中心化交易所 (DEX) 已于 2025 年进入其最强劲的成长阶段之一。10 月份的月交易量突破 6,130 亿美元,创下历史新高,因为交易者在波动加剧和新市场叙事期间转向链上交易。在此次激增中,Uniswap、PancakeSwap 和 SushiSwap 仍然是三个最知名的基于 AMM 的 DEX,每个都植根于不同的区块链生态系统并吸引不同类型的用户。

尽管这三者都依赖自动做市商,但它们的流动性设计、激励结构和生态系统策略已以不同的方式演变。这些差异塑造了每个 DEX 在 2025 年的运作方式以及它在更成熟的 DeFi 格局中所扮演的角色。

Uniswap vs. PancakeSwap vs. SushiSwap:2025 年 DEX 表现概览

2025 年,去中心化交易所活动显着扩张,因为更多交易者转向链上交易以实现透明度、自我托管和更快的结算。

2025 年 DEX 市场规模突破 3 兆美元,年初至今交易量成长 260% 至 390%

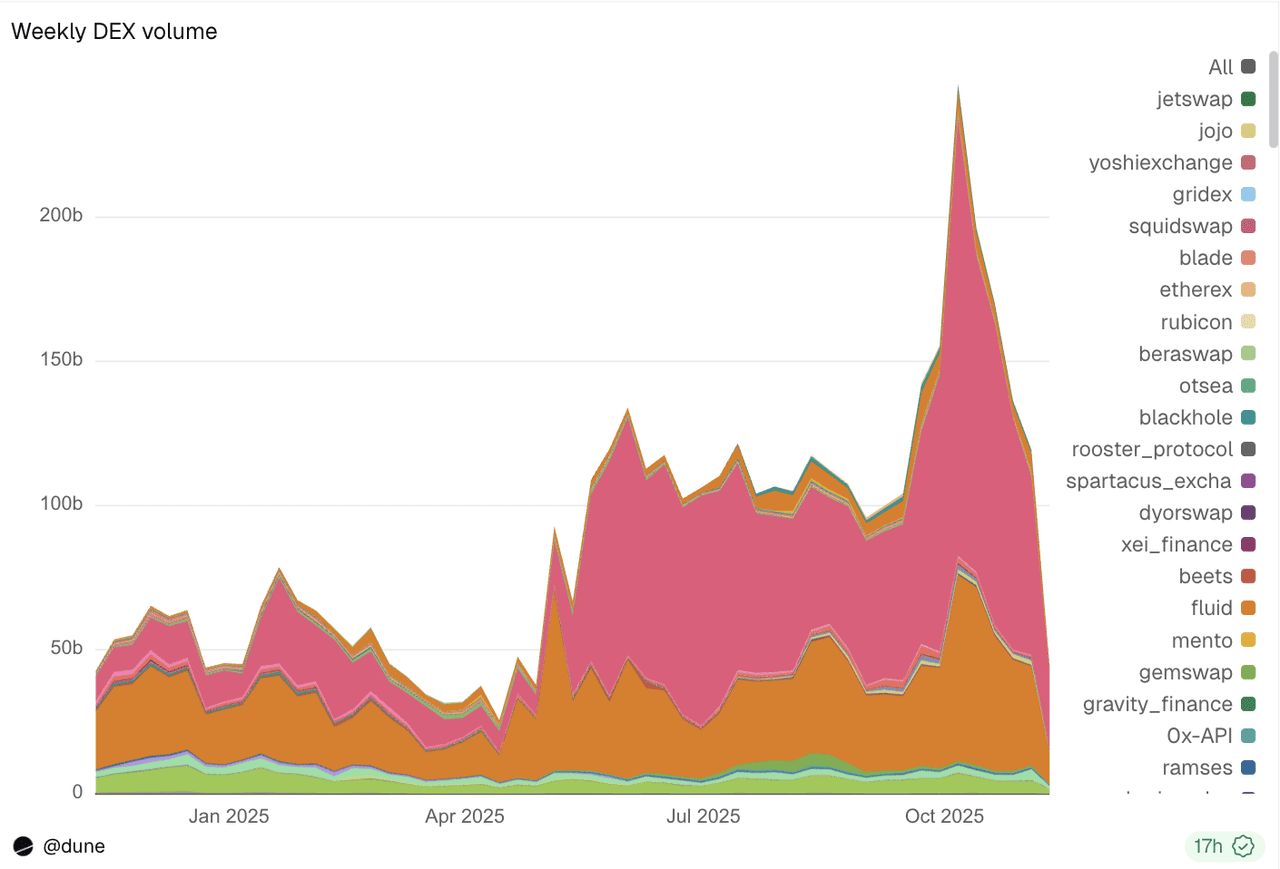

根据 Dune Analytics 的数据,DEX 每周交易量在年初约为 450 亿至 600 亿美元,随后在第三季度加速,并于 10 月达到超过 2,200 亿美元,创下今年最强劲的周交易量水平。这比 1 月份的基准增加了约 260% 至 390%。活动的激增促使从 1 月到 11 月初的累计 DEX 交易量达到约 3.0 兆至 3.4 兆美元,标志着该领域年度扩张最为强劲的时期之一。

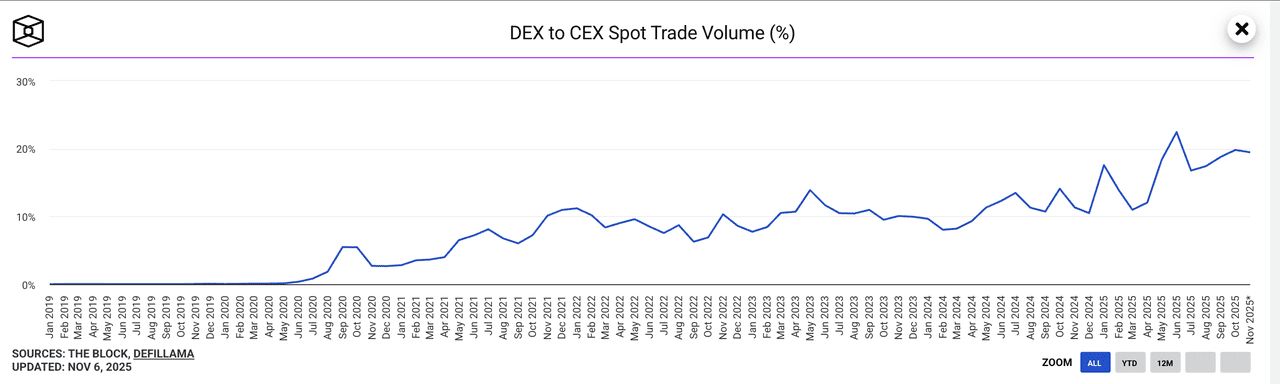

DEX 与 CEX 交易量比率逐年增加 | 来源:The Block

来自 The Block 的数据显示,DEX 与 CEX 的交易量比率在 10 月份增加到 19.84%,高于一个月前的 18.83%。这一增长反映了向去中心化运行方式的逐步转变,这得益于更强劲的链上参与以及对透明、无需许可交易日益增长的偏好。结合年初至今全行业交易活动 120% 至 140% 的增长,不断扩大的市场份额预示着 2025 年将成为链上交易采用的一个里程碑式年份。

2025 年 10 月高峰期,DEX 交易量激增 300% | 来源:Dune

Uniswap:年度交易量达 1.1 兆美元,并推出 UNIfication 费用开关

Uniswap 在 2025 年仍然是最广泛使用的 DEX 之一,得益于其在以太坊及其 Layer 2 网络上的深厚流动性和强劲活动。根据 Token Terminal 的数据,Uniswap 在过去 365 天内处理了约 1.1 兆美元的交易量,并在 10 月份录得其最大的单月交易量,达到 1,166 亿美元。这表明交易者在波动期间继续依赖 Uniswap,并且其资金池仍然是以太坊生态系统中流动性的主要来源。2025 年 11 月 10 日推出的 UNIfication 是一项治理更新,将部分协议费用重新导向 UNI 回购和销毁,增强了对其长期价值捕获模型的信心。Uniswap 在每周 DEX 排名中始终位居前列,突显了其作为内核运行场所的重要性。

PancakeSwap:以 1.2 兆美元领先,受 BNB 迷因币浪潮推动

PancakeSwap 在 2025 年领先 DEX 类别,并在年度交易量上超越 Uniswap。根据 Token Terminal 的数据,PancakeSwap 在过去一年中产生了约 1.2 兆美元的交易量,略高于 Uniswap。Dune Analytics 的每周数据显示,PancakeSwap 在 11 月份处理了约 258 亿美元的周交易量,这得益于快速且低费用的交易。这项活动很大程度上受到 中国迷因币 在 Four.meme 上发行的推动,这在 2025 年 10 月引发了 BNB 迷因币季节,并推动了投机交易的激增。这种集中的活动爆发提升了 PancakeSwap 的动能,并巩固了其作为任何链上最活跃 AMM 生态系统之一的地位。

SushiSwap:2025 年流动性下降,市场份额缩减

SushiSwap 在 2025 年继续在多个链上运作,但与其早期的巅峰时期相比,其作用较小。Dune 的每周数据和 Token Terminal 的综合排名显示,SushiSwap 在 365 天交易量方面已跌出前 10 名 DEX 之外,反映出流动性变薄和用户增长放缓。其交易活动相对于 Uniswap 和 PancakeSwap 仍然温和,并且其市场份额在全年持续下降。尽管 SushiSwap 仍然服务于利基社群和特定的跨链资产,但随着更新、流动性更好的 AMM 捕获了大部分链上交易流量,其在 2025 年的整体足迹明显缩小。

什么是 Uniswap 及其运作方式?

Uniswap 是一个创建在 以太坊 上的去中心化交易所,允许用户直接从他们的钱包交易代币,而无需依赖中心化中介。它由 自动做市商 (AMM) 模型驱动,流动性提供者将代币对存入资金池,交易者则以算法确定的价格与这些资金池进行交换。这种设计消除了对订单簿的需求,并为以太坊及其不断扩展的 Layer 2 生态系统中的数千种资产提供持续的流动性。

自 2018 年推出以来,Uniswap 引入了几项重要的升级,提高了资本效率和开发者灵活性。Uniswap v3 增加了集中流动性,使 流动性提供者 能够在定义的价格范围内分配资本。即将推出的 v4 架构通过 hooks 扩展了这种灵活性,允许开发者实施自定义资金池逻辑,例如动态费用、链上限价订单或自动再平衡策略。Uniswap 现在支持跨网络交易,包括 Arbitrum、Optimism、Base 和 Polygon,巩固了其作为链上市场内核流动性场所的地位。

2025 年 Uniswap 经济与生态系统展望

• 交易表现:Uniswap 在过去 365 天内处理了约 1.1 兆美元的交易量,并在 10 月份录得其有史以来最大的月交易量,达到 1,166 亿美元

• 价值对齐:UNIfication 增强了协议使用与 UNI 持有者利益之间的联系,强化了对长期经济效益的信心

• 生态系统实力:资金充足的财库和活跃的治理支持持续的开发、安全和多链扩张

UNI 代币经济学概览

• 最大供应量:10 亿 UNI

• 归属完成:初始分配于 2024 年完全归属

• 治理角色:UNI 持有者对协议升级、费用开关和生态系统资金进行投票

• 财库管理:Uniswap 基金会负责监督赠款、工具、审计和长期生态系统支持

• 回购机制:UNIfication(2025 年 11 月推出)将部分协议费用重新导向,用于在公开市场上购买 UNI 并将其销毁

• 费用开关和价值累积目标:将 UNI 从纯粹的治理代币转变为与协议收入挂钩的资产

什么是 PancakeSwap 及其运作方式?

PancakeSwap 是一个创建在 BNB Chain 上的去中心化交易所,允许用户使用自动做市商 (AMM) 模型直接从他们的钱包交易代币。流动性提供者将代币对提供给流动性池,交易者则以算法确定的价格与这些资金池进行交换。其低费用环境和快速区块速度使 PancakeSwap 在散户交易者、迷因币社群和寻求廉价链上运行的用户中特别受欢迎。

PancakeSwap 于 2020 年推出,已发展成为所有生态系统中最活跃的 AMM 之一。尽管其内核活动仍集中在 BNB Chain 上,但该协议已扩展到多个网络,包括以太坊、Arbitrum 和 Aptos。除了代币交换,PancakeSwap 还提供收益耕作、预测市场、彩票系统和原生启动板,使其成为 BNB Chain 生态系统中一个广泛面向消费者的中心。

2025 年 PancakeSwap 经济与生态系统展望

• 交易表现:在过去 365 天内产生了约 1.2 兆美元的交易量,并在 2025 年末领先每周 DEX 排名

• 散户动能:受益于 BNB Chain 迷因币浪潮,由 Four.meme 上的新代币发行触发,该浪潮在 10 月达到顶峰,显着提升了交易活动

• 运行优势:快速的区块时间和低廉的费用继续吸引高频散户用户和投机资金流

• 生态系统扩张:多链部署扩大了访问范围,而 BNB Chain 仍然是其主要的流动性基础

CAKE 代币经济学概览

• 发行模型:CAKE 没有固定的最大供应量,发行量分配给流动性提供者和质押者

• 发行量减少:代币经济学 3.0 减少了每日发行量,以减缓通膨并提高长期可持续性

• 销毁机制:来自交换、永续合约、IFO、彩票和其他产品的部分费用用于销毁 CAKE

• 通缩目标:长期目标是稳步减少流通供应量并增加价值密度

• 治理角色:CAKE 持有者参与协议的治理决策

• 财库使用:支持生态系统激励、运营、社区倡议和产品增长

什么是 SushiSwap 及其运作方式?

SushiSwap 是一个去中心化交易所,最初于 2020 年作为 Uniswap 的社区驱动分叉推出。在 2020 年 DeFi 夏季期间,它运行了一次战略性的「吸血鬼攻击」,通过更高的挖矿激励吸引了 Uniswap 的大部分流动性,从而广为人知。与其他 AMM 一样,SushiSwap 允许用户通过流动性池而不是订单簿直接从他们的钱包交易代币,并且早期它通过收益耕作、质押以及围绕其 AMM 分层的其他 DeFi 产品获得了关注。

随着时间的推移,SushiSwap 扩展成为一个多链 DEX,在以太坊、Arbitrum、Polygon、Avalanche 和其他几个网络上运作。该协议引入了 Kashi 借贷和 BentoBox 等功能,旨在将其产品套件扩展到标准交换之外。尽管它因其在 DeFi 生态系统中的历史作用而仍然广为人知,但其中许多产品此后已被弃用或缩减,并且随着更新、更具流动性的 AMM 和链原生 DEX 捕获了更强的流动性和用户增长,SushiSwap 逐渐失去了竞争力。

2025 年 SushiSwap 经济与生态系统展望

• 交易表现:根据 Token Terminal 和 Dune Analytics 的数据,按 365 天交易量计算,排名在前 10 名 DEX 之外

• 流动性深度:与 Uniswap 和 PancakeSwap 相比,主要交易对的流动性较低

• 市场份额:2025 年全年对整体 DEX 交易量的贡献持续下降

• 用户留存:维持利基社群和多链用户,但整体增长势头已放缓

SUSHI 代币经济学概览

• 最大供应量:约 2.5 亿 SUSHI

• 发行模型:新的 SUSHI 分配给流动性提供者和质押者

• 治理角色:SUSHI 持有者对提案、财库使用和协议方向进行投票

• 价值对齐:历史上的 xSUSHI 收益分享模型已演变,奖励结构随时间推移而变化

• 财库使用:分配用于开发、社区运营和持续的协议维护

Uniswap vs. PancakeSwap vs. SushiSwap:关键指针比较 (2025)

随着 DEX 活动在 2025 年攀升至新高,主要 AMM 之间的性能差距变得更加明显。Uniswap、PancakeSwap 和 SushiSwap 各自沿着不同的轨迹发展,导致了独特的流动性概况、费用结构和用户群。下表重点介绍了它们最重要的差异,以帮助阐明每个协议目前在市场中的地位。

• Uniswap:最适合以太坊及其 L2 生态系统中的深度流动性、可靠运行和多链交易。

• PancakeSwap:最适合 BNB Chain 上的快速、低成本散户交易和高交易量迷因币活动。

• SushiSwap:最适合依赖其更广泛但较小流动性足迹的利基多链用户。

| 类别 | Uniswap | PancakeSwap | SushiSwap |

| DEX 排名 (365 天交易量) | 总体第 2 名 | 总体第 1 名 | 前 10 名之外 |

| 内核链 | 以太坊 + L2 | BNB Chain (主要) | 多链 |

| 365 天交易量 | 1.1 兆美元 | 1.2 兆美元 | 约 90 亿美元 |

| 月交易量峰值 (2025) | 1,166 亿美元 (10 月) | 3,250 亿美元 (6 月) | 约 11 亿美元 (10 月) |

| 典型费用 / 用户体验 | 以太坊 L1 较高,L2 较低 | 费用极低,运行速度快 | 费用中等,用户体验较慢 |

| 流动性深度 | 主要资产流动性深厚 | BNB Chain 交易对流动性强 | 薄弱且不稳定 |

| 生态系统广度 | AMM + v3 集中流动性 + v4 hooks + L2 路由 | AMM + 启动板 + 预测 + 彩票 | 基本 AMM + 有限产品集 |

| 代币模型 | 通过 UNIfication 回购 + 销毁 | 减少发行 + 大规模销毁 | 治理 + 不断演变的费用模型 |

| 优势 | 深度流动性,多链覆盖 | 散户动能,低成本交易 | 知名品牌,多链存在 |

| 劣势 | L1 Gas 费用较高 | 依赖 BNB Chain 活动 | 流动性和使用量缩减 |

总结

Uniswap 在以太坊及其 L2 生态系统中提供最深厚的流动性和最可靠的运行。PancakeSwap 在 BNB Chain 上以散户驱动的活动中领先,得益于快速交易和低费用。SushiSwap 仍然在多个链上活跃,但在 2025 年,其在整体 DEX 流动性中的份额要小得多。

在这三者之间做出选择取决于交易优先级。重视运行品质的用户倾向于选择 Uniswap,寻求低成本和高交易量散户市场的用户则倾向于 PancakeSwap,而利基多链交易者可能仍会使用 SushiSwap 进行特定交易对。了解这些差异有助于交易者选择最符合其策略的平台。

到此这篇关于Uniswap、PancakeSwap、SushiSwap 比较:2025 年最佳去中心化交易所的文章就介绍到这了,更多相关三大去中心化交易所对比内容请搜索脚本之家以前的文章或继续浏览下面的相关文章,希望大家以后多多支持脚本之家!

本站提醒:投资有风险,入市须谨慎,本内容不作为投资理财建议。