稳定币脱钩是什么?为什么会脱钩?稳定币USDe、UST及其他脱钩案例介绍

当与 1 美元挂钩的稳定币价格显着偏离 1 美元时,即发生「脱钩」。这可能是由于流动性冲击、储备/交易对手问题、预言机/交易所异常、代码/机制故障或信心丧失所致。脱钩可能是短暂的(偏离 1 美元几美分)或灾难性的(仅剩几美分)。为降低风险:分散投资于不同的稳定币/发行方、偏好透明储备和深度流动性、设置配置上限、了解赎回途径并制定预先规划的退出规则。

当「稳定」币失去稳定性时,整个加密货币市场都会受到影响。稳定币旨在成为交易者、DeFi 用户和投资者的避风港和数字美元。然而,历史表明,即使是最受信任的稳定币也可能脱钩。在 2025 年 10 月的闪崩期间,超过 38 亿美元的稳定币价值在主要交易所短暂偏离平价,凸显了在压力下信心崩溃的速度。

在本指南中,我们将解释稳定币脱钩的原因、著名事件的例子、它如何影响加密货币投资组合,以及在稳定币脱钩事件中您可以采取哪些措施来保护自己。

什么是稳定币脱钩?

稳定币脱钩是指一种旨在维持 1 美元价格的代币,其交易价格显着偏离该价格(例如 0.90 美元或 1.10 美元),并且未能迅速恢复。当脱钩持续数小时或数天时,它可能会波及 DeFi、交易和借贷市场,损害对更广泛加密货币生态系统的信心。

小于 1% 的轻微波动很常见,但长时间的偏离或急剧下跌则预示着真正的压力。根据穆迪的数据,从 2020 年初到 2023 年中期,共发生了超过 1,900 起脱钩事件,其中 609 起来自大型稳定币。

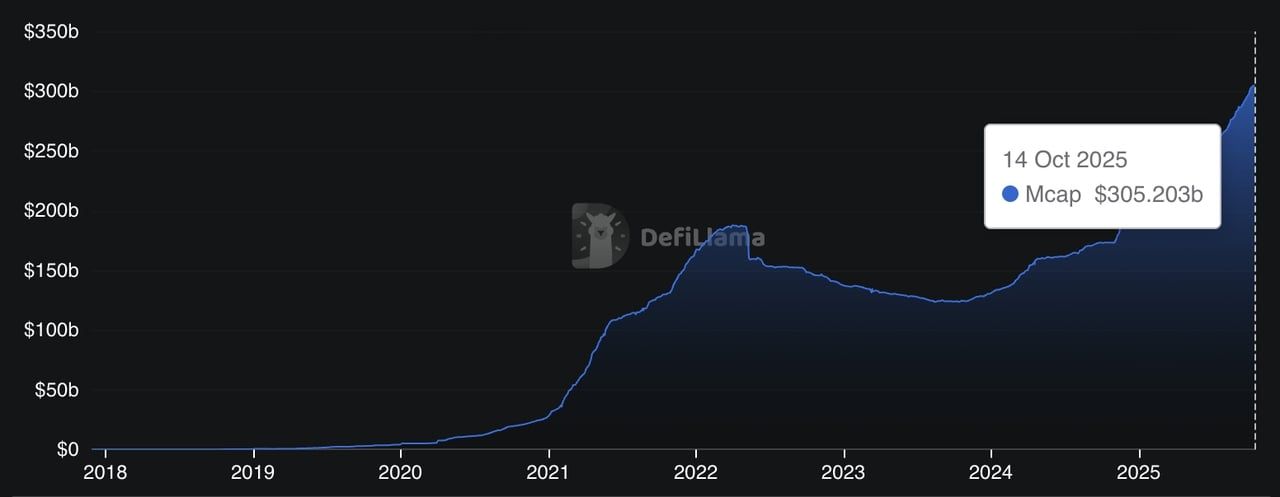

稳定币总市值 | 来源:DefiLlama

根据华侨银行 (OCBC) 的数据,截至 2025 年 10 月,稳定币市场已成长至超过 3,050 亿美元,主要由泰达币 (USDT) 和美元币 (USDC) 等法币支持的发行方主导。然而,稳定性并非绝对保证;穆迪记录了截至 2023 年中期共发生 1,914 起脱钩事件,其中 609 起涉及主要稳定币,大多数是短暂的,但也有少数是灾难性的,例如 UST 和 USDR。值得注意的是,USDC 在 2023 年 3 月的硅谷银行危机中,其价格一度跌至 0.8789 美元,但在存款得到保证后反弹;而 2022 年 Terra UST/LUNA 的崩溃则抹去了数百亿美元,并永久性地损害了人们对算法模型的信心。

稳定币如何维持其挂钩

要了解脱钩发生的原因,了解挂钩是如何维持的会有所帮助。

1. 法币支持的稳定币

这些稳定币在储备中持有传统资产,例如美元、美国国库券或现金等价物。每个代币理想情况下都可以 1:1 赎回。例子包括USDT 和 USDC。套利者在价格 < 1 美元时买入并赎回,或在价格 > 1 美元时卖出/铸造,以保持挂钩紧密。

2. 加密货币抵押稳定币

DAI 等协议使用超额抵押的加密资产。每铸造 1 美元的 DAI,可能会有 1.50 美元以上的ETH 或质押资产被锁定。如果抵押品价值下降,自动清算会维持偿付能力。

3. 算法或合成稳定币

算法稳定币依赖智能合约规则和辅助代币来平衡供需。它们可以快速扩展,但依赖市场信心;如果信心崩溃,挂钩也会随之瓦解。

4. 混合或 RWA 支持的稳定币

一些较新的稳定币持有代币化的真实世界资产,例如房地产或短期债券。尽管透明,但其流动性在赎回潮期间可能会消失,使持有者面临脱钩风险。

稳定币脱钩的原因:6 个常见触发因素

稳定币可能因多种原因而脱钩,通常是由流动性压力、技术缺陷或市场恐慌等多种因素共同触发。以下是稳定币脱钩背后六个最常见的原因:

1. 流动性冲击:当大量赎回耗尽稳定币的储备或链上流动性池时,其价格会暂时跌破 1 美元。例如,2023 年 10 月,USDR 在大规模提款期间耗尽其流动性 DAI 缓冲后,跌至约 0.51 美元。

2. 储备或交易对手风险:当稳定币储备存放在面临破产或监管冻结的银行或托管机构时,用户信心会崩溃。一个值得注意的案例是 2023 年 3 月的 USDC,其 33 亿美元的储备被困在硅谷银行后,价格暴跌至 0.8789 美元。

3. 机制故障:算法稳定币依赖内部铸造和销毁机制,当赎回加速时,这些机制可能会失效,导致系统螺旋式下降。最著名的例子是 Terra UST,它在 2022 年 5 月崩溃,其挂钩机制失效,抹去了数百亿美元。

4. 预言机或交易所故障:错误的数据源或稀薄的交易所订单簿可能会导致稳定币定价错误,使其看起来脱钩,即使抵押品完好无损。2025 年 10 月,Ethena 的 USDe 在币安上因局部定价故障短暂跌至 0.65 美元,尽管它在其他地方迅速恢复。

5. 新币流动性缺口:新推出的稳定币通常缺乏深度流动性和赎回途径,这使得它们在初始交易期间不稳定。例如,USST 在推出后数小时内跌至 0.96 美元,因为稀薄的流动性和投机性抛售压倒了早期市场。

6. 市场恐慌或宏观压力:更广泛的抛售或全球不确定性可能触发多个稳定币的同时赎回,加剧市场不稳定性。在 2025 年 10 月的市场低迷期间,由于投资者急于清算头寸,几种领先的稳定币短暂偏离了其挂钩。

即使是最稳健的稳定币,如果这些因素同时发生,也可能脱钩。

稳定币脱钩的真实案例

让我们看看一些值得注意的案例以及它们给投资者带来的教训。

1. Ethena USDe:2025 年 10 月

Curve 和币安上的 USDe | 来源:X

在 2025 年 10 月市场急剧下跌期间,Ethena 的合成稳定币 USDe 在币安上短暂跌至 0.65 美元,尽管它在其他平台上接近 平价交易。问题源于币安的内部定价预言机,该预言机依赖稀薄的订单簿数据而非更深层次的流动性指数。尽管图表显示剧烈波动,Ethena 证实其 Delta 对冲储备仍完全抵押,赎回未受影响。挂钩在一小时内恢复,凸显了交易所特定的预言机错误如何在波动市场中触发虚假脱钩。

2. STBL USST:2025 年 10 月

USST 脱钩 | 来源:TradingView

STBL 协议的 USST 稳定币在推出后不久,由于流动性稀薄和早期投机性抛售,跌至约 0.96 美元。缺乏深度做市支持使得新代币容易受到滑点和套利延迟的影响。为此,STBL 与 Ondo Finance 合作,以价值高达 5,000 万美元的 USDY(一种代币化的美国国债收益资产)支持 USST,提高了抵押品透明度和赎回信誉。这一事件表明,早期稳定币在稳定之前通常会面临深度和信任方面的挑战。

3. Real USD (USDR),Tangible Protocol:2023 年 10 月

USDR 脱钩 | 来源:Cointelegraph

2023 年 10 月,由代币化房地产和 DAI 支持的稳定币 USDR 在大规模赎回耗尽其 DAI 缓冲后,跌至约 0.51 美元。剩余的抵押品,主要是非流动性房地产代币,无法足够快地出售以兑现提款,导致价值被困在链上。尽管帐面上超额抵押,但由于资产流动性与赎回速度不匹配,挂钩崩溃。该案例凸显了「有支持」并不总是意味着「有流动性」,与真实世界资产挂钩的稳定币在赎回压力下仍然可能失败。

4. 美元币 (USDC):2023 年 3 月

USDC 脱钩 | 来源:Cybrid

2023 年 3 月,硅谷银行突然倒闭后,USDC 逾 400 亿美元储备中的 33 亿美元暂时被困。恐慌性抛售导致 USDC 价格跌至 0.8789 美元,数小时内市值蒸发数十亿美元。一旦监管机构保证 SVB 存款,USDC 迅速恢复挂钩,尽管其供应量在一夜之间因赎回激增而缩减约 19 亿美元。此事件凸显了即使是法币支持的稳定币也面临交易对手和银行集中风险,强调了多元化托管关系的必要性。

5. Terra UST / LUNA:2022 年 5 月

UST 脱钩 | 来源:Chainalysis

Terra 算法稳定币 UST 的崩溃至今仍是最具破坏性的稳定币失败案例。当信心动摇时,持有者大量将 UST 赎回为 LUNA,触发了恶性通膨的恶性循环,导致两种代币都崩溃。几天之内,UST 从 1 美元暴跌至 0.10 美元以下,抹去了超过 400 亿美元的市值,并动摇了更广泛的加密货币市场。该事件证明了纯算法模型的致命缺陷:当赎回铸造更多正在崩溃的资产时,恢复在数学上变得不可能。

稳定币脱钩如何影响加密货币投资者

稳定币脱钩可能会波及整个加密货币生态系统,不仅影响代币持有者,还会影响 DeFi 协议、交易所和市场信心。以下是它们影响投资者的主要方式:

• 资本损失和波动性:当一个 supposedly 稳定的资产交易价格低于 1 美元时,投资者会面临即时损失;例如,如果价格跌至 0.90 美元,10,000 美元的头寸将损失 1,000 美元。

• DeFi 清算链:稳定币在借贷和衍生品市场中充当关键抵押品;即使是轻微的脱钩也可能触发多个协议的连锁清算。

• 流动性冻结:当做市商在压力下撤出时,交易价差扩大,赎回速度减慢,使得将稳定币兑换回现金变得昂贵或不可能。

• 信心侵蚀:每次脱钩都会削弱对系统的信任,促使交易者转向「更安全」的资产,并导致 DeFi 池和交易所的流动性暂时枯竭。

• 监管反弹:高调的脱钩事件会引发监管机构的审查,通常会导致更严格的合规规则,这可能会限制交易对或 DeFi 参与。

如何保护您的投资组合免受稳定币脱钩的影响

稳定币脱钩是不可预测的,但您可以通过风险管理和明智的多元化来降低其影响。以下是每位交易者和 DeFi 用户可以采取的十个实用步骤,以保护其投资组合:

1. 分散投资于多种稳定币: 避免将所有资金集中在单一资产中。结合使用法币支持的稳定币(如 USDC 或 USDT)、去中心化稳定币(如 DAI 或 sDAI),并少量接触收益型选择(如 USDe)。

2. 偏好透明度和深度: 选择提供经审计的储备、公开抵押品数据以及通过 Curve、Uniswap 或 PancakeSwap 等平台提供深度链上流动性的稳定币。

3. 监控储备和银行风险: 随时了解储备的存放地点,无论是在银行、国库券还是货币市场基金中,并留意任何交易对手压力或监管干预的迹象。

4. 设置投资组合上限: 将稳定币视为短期信用工具,而非受保险的现金。根据您的风险承受能力,将其在总持仓中的比例保持在 10-30% 以内。

5. 即时追踪市场深度: 监控 DeFiLlama 或 Curve 上的流动性指针;当一个池子中单一币种的权重超过 60% 时,这预示着不平衡和潜在的脱钩压力。

6. 创建退出警报: 使用价格警报进行早期行动;跌破 0.995 美元是警告,跌破 0.98 美元可能需要考虑换成其他稳定币或主要加密货币。

7. 验证赎回渠道: 确保您可以直接赎回稳定币,而不仅仅是通过机构合作伙伴,因为赎回权限通常是挂钩的最后一道防线。

8. 避免使用稳定币进行杠杆操作: 使用稳定币进行杠杆头寸或流动性挖矿可能会放大脱钩损失;保持保守的保证金水平并密切监控清算点。

9. 在可用时使用对冲工具: 经验丰富的用户可以通过做空、期权或 Delta 中性头寸来保护自己,以抵消脱钩风险。

10. 关注官方公告:在市场动荡中,应依赖发行方的更新、交易所仪表板或链上数据,而不是未经证实的社群媒体谣言,这些谣言可能会散播恐慌。

总结

稳定币对于加密经济至关重要,为交易对、DeFi 借贷和链上结算提供动力。然而,它们并非没有风险。即使是顶级稳定币也可能在银行问题、流动性稀薄或预言机故障的压力下动摇。

对于投资者而言,将稳定币视为「数字美元」而不进行风险管理是错误的。最好的防御措施是多元化、透明度和警惕性;监控流动性、追踪发行方更新并预先规划您的退出策略。

在加密货币领域,稳定性是争取而来的,而非理所当然。

稳定币脱钩常见问题

1. 加密货币中的「稳定币脱钩」是什么意思?

这意味着稳定币的市场价格已显着偏离其预期价值;例如,一枚 1 美元的代币交易价格为 0.90 美元。

2. 所有脱钩都危险吗?

不一定。小的或短暂的偏差通常会通过套利自行修正。但像 UST 或 USDR 这样大规模、持续的脱钩可能会永久性地摧毁价值。

3. 最近有哪些稳定币脱钩了?

最近的案例包括 USDe、USST、USDC、UST 和 USDR,每个案例都是由流动性缺口、预言机错误或储备压力等不同因素引起的。

4. 我如何检查稳定币是否安全,免受脱钩影响?

寻找即时储备数据、第三方证明和深度链上流动性。避免使用支持不明确或算法未经测试的代币。

5. 最安全的稳定币类型是什么?

从历史上看,拥有经审计储备和稳健赎回机制的完全由法币支持的稳定币,例如 USDT 和 USDC,在冲击后表现出最快的恢复时间。

到此这篇关于稳定币脱钩是什么?为什么会脱钩?稳定币USDe、UST及其他脱钩案例介绍的文章就介绍到这了,更多相关稳定币脱钩全面介绍内容请搜索脚本之家以前的文章或继续浏览下面的相关文章,希望大家以后多多支持脚本之家!

本站提醒:投资有风险,入市须谨慎,本内容不作为投资理财建议。